Рейтинг: 5.0/5.0 (1896 проголосовавших)

Рейтинг: 5.0/5.0 (1896 проголосовавших)Категория: Бланки/Образцы

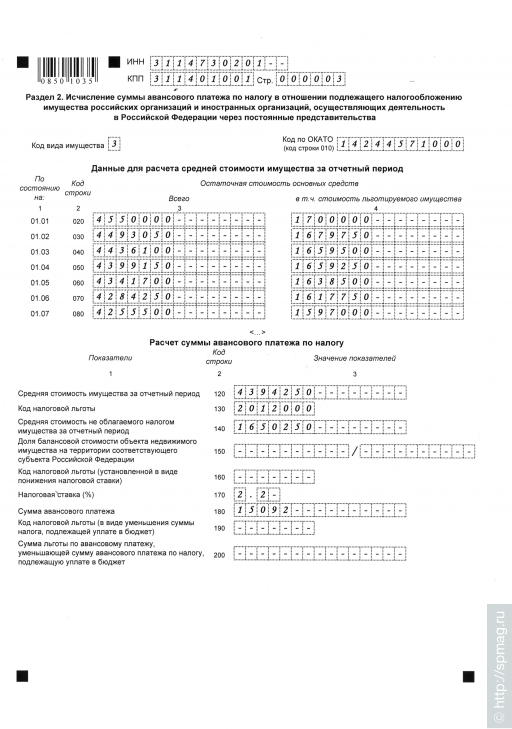

Главная Документы V. Порядок заполнения Раздела 2 "Исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства"

Изменения, внесенные Приказом ФНС России от 05.11.2013 N ММВ-7-11/478@, применяются начиная с представления налоговой декларации по налогу на имущество организаций за налоговый период 2013 года.

Приказ ФНС России от 24.11.2011 N ММВ-7-11/895 (ред. от 05.11.2013) "Об утверждении форм и форматов представления в электронном виде налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество организаций и порядков их.

V. Порядок заполнения Раздела 2 "Исчисление суммы

авансового платежа по налогу в отношении подлежащего

налогообложению имущества российских организаций

и иностранных организаций, осуществляющих деятельность

в Российской Федерации через постоянные представительства"

5.1. Раздел 2 Расчета заполняется российскими организациями и иностранными организациями, осуществляющими деятельность в Российской Федерации через постоянные представительства.

5.2. Раздел 2 Расчета заполняется отдельно:

- в отношении имущества, подлежащего налогообложению по месту нахождения организации (осуществления деятельности иностранной организации через постоянное представительство);

- в отношении имущества каждого обособленного подразделения российской организации, имеющего отдельный баланс;

- в отношении недвижимого имущества, находящегося вне места нахождения российской организации и обособленного подразделения, имеющего отдельный баланс;

- в отношении имущества, облагаемого по разным налоговым ставкам;

- в отношении имущества, входящего в состав Единой системы газоснабжения в соответствии с Федеральным законом от 31 марта 1999 г. N 69-ФЗ "О газоснабжении в Российской Федерации" (Собрание законодательства Российской Федерации, 1999, N 14, ст. 1667; 2004, N 35, ст. 3607; 2005, N 52, ст. 5595; 2006, N 6, ст. 636, N 52, ст. 5498; 2007, N 27, ст. 3213; 2008, N 29, ст. 3420; 2009, N 1, ст. 17, ст. 21; 2011, N 30, ст. 4590);

- в отношении каждого объекта недвижимого имущества, имеющего место фактического нахождения на территориях разных субъектов Российской Федерации либо на территории субъекта Российской Федерации и в территориальном море Российской Федерации (на континентальном шельфе Российской Федерации или в исключительной экономической зоне Российской Федерации);

- в отношении льготируемого по конкретной налоговой льготе (за исключением налоговых льгот в виде уменьшения всей суммы налога, подлежащей уплате в бюджет, и налоговой льготы, установленной в виде понижения налоговой ставки) имущества;

(в ред. Приказа ФНС России от 05.11.2013 N ММВ-7-11/478@)

(см. текст в предыдущей редакции )

- в отношении имущества резидента Особой экономической зоны в Калининградской области, созданного или приобретенного при реализации инвестиционного проекта в соответствии с Федеральным законом от 10.01.2006 N 16-ФЗ "Об Особой экономической зоне в Калининградской области и о внесении изменений в некоторые законодательные акты Российской Федерации" (Собрание законодательства Российской Федерации, 2006, N 3, ст. 280; 2007, N 22, ст. 2564, N 45, ст. 5417; 2010, N 48, ст. 6252; 2011, N 27, ст. 3880) (далее - Федеральный закон от 10.01.2006 N 16-ФЗ);

- в отношении железнодорожных путей общего пользования, магистральных трубопроводов, линий энергопередачи, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов.

(абзац введен Приказом ФНС России от 05.11.2013 N ММВ-7-11/478@)

5.3. При заполнении Раздела 2 Расчета:

1) указывается код вида имущества, в отношении которого заполняется Раздел 2 Расчета в соответствии с Приложением N 5 к Порядку;

2) по строке с кодом 010 указывается код по ОКТМО. по которому подлежит уплате сумма авансового платежа;

(в ред. Приказа ФНС России от 05.11.2013 N ММВ-7-11/478@)

(см. текст в предыдущей редакции )

3) значения строк с кодами 020 - 110 заполняются следующим образом:

- при представлении Расчета за первый квартал заполняются строки с кодами 020 - 050 ;

- при представлении Расчета за полугодие заполняются строки с кодами 020 - 080 ;

- при представлении Расчета за 9 месяцев заполняются строки с кодами 020 - 110.

При этом в соответствующих строках по графам 3 - 4 отражаются сведения об остаточной стоимости основных средств за отчетный период по состоянию на соответствующую дату:

- по графе 3 указывается остаточная стоимость основных средств за отчетный период для целей налогообложения, в том числе:

- по графе 4 указывается остаточная стоимость льготируемого имущества;

4) по строке с кодом 120 указывается средняя стоимость имущества за отчетный период, исчисленная следующим образом:

- при представлении Расчета за первый квартал как частное от деления на 4 суммы значений по графе 3 строк с кодами 020 - 050 ;

- при представлении Расчета за полугодие как частное от деления на 7 суммы значений по графе 3 строк с кодами 020 - 080 ;

- при представлении Расчета по авансовому платежу за 9 месяцев как частное от деления на 10 суммы значений по графе 3 строк с кодами 020 - 110 ;

5) по строке с кодом 130 указывается составной показатель: в первой части показателя указывается код налоговой льготы в соответствии Приложением N 6 к настоящему Порядку.

По льготам, установленным законом субъекта Российской Федерации в виде понижения ставки налога (код 2012400) и в виде уменьшения суммы налога, подлежащей уплате в бюджет (код 2012500), строка с кодом 130 не заполняется.

Вторая часть показателя по строке с кодом 130 заполняется только в случае, если в первой части показателя указан код льготы 2012000.

Во второй части показателя последовательно указываются номер, пункт и подпункт статьи закона субъекта Российской Федерации, в соответствии с которым предоставляется соответствующая льгота (для каждой из указанных позиций отведено по четыре знакоместа, при этом заполнение данной части показателя осуществляется слева направо и если соответствующий реквизит имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями).

Например, если соответствующая льгота установлена подпунктом 15.1 пункта 3 статьи 2 закона субъекта Российской Федерации, то по строке с кодом 130 указывается:

В случае заполнения Раздела 2 с отметкой 5 по строке "код вида имущества" организацией, исключенной из единого реестра резидентов Особой экономической зоны в Калининградской области до получения свидетельства о выполнении условий инвестиционной декларации, по строке с кодом 130 проставляется прочерк;

6) по строке с кодом 140 указывается средняя стоимость не облагаемого налогом имущества за отчетный период, исчисленная следующим образом:

- при представлении Расчета за первый квартал как частное от деления на 4 суммы значений по графе 4 строк с кодами 020 - 050 ;

- при представлении Расчета за полугодие как частное от деления на 7 суммы значений по графе 4 строк с кодами 020 - 080 ;

- при представлении Расчета за 9 месяцев как частное от деления на 10 суммы значений по графе 4 строк с кодами 020 - 110 ;

7) строка с кодом 150 заполняется только в Разделах 2 Расчета с отметкой 2 по строке "код вида имущества".

По строке с кодом 150 указывается доля балансовой стоимости объекта недвижимого имущества на территории соответствующего субъекта Российской Федерации;

8) по строке с кодом 160. заполняемой только в случае установления законом субъекта Российской Федерации для данной категории налогоплательщиков по данному имуществу льготы в виде снижения ставки, указывается составной показатель: в первой части показателя указывается код налоговой льготы 2012400, а во второй части показателя последовательно указываются номер, пункт и подпункт статьи закона субъекта Российской Федерации, в соответствии с которым предоставляется соответствующая льгота (для каждой из указанных позиций отведено по четыре знакоместа, при этом заполнение данной части показателя осуществляется слева направо и если соответствующий реквизит имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями). Пример заполнения приведен в подпункте 5 пункта 5.3 настоящего Порядка.

В случае, если для данной категории налогоплательщиков по данному имуществу не установлена льгота по налогу в виде понижения ставки, по строке с кодом 160 ставится прочерк;

9) по строке с кодом 170 отражается налоговая ставка, установленная законом субъекта Российской Федерации для данной категории налогоплательщиков по соответствующему имуществу (видам имущества).

В случае установления законом субъекта Российской Федерации льготы для данной категории налогоплательщиков по данному имуществу в виде понижения налоговой ставки, по строке с кодом 170 отражается налоговая ставка с учетом предоставляемой льготы (сниженная ставка налога).

В случае заполнения Раздела 2 с отметкой 5 по строке "код вида имущества":

- при отражении по строке с кодом 130 кода налоговой льготы 2010401 в строке с кодом 170 указывается налоговая ставка в размере 0 процентов;

- при отражении по строке с кодом 130 кода налоговой льготы 2010402 в строке с кодом 170 указывается налоговая ставка в размере, установленном законом Калининградской области, уменьшенная на 50 процентов;

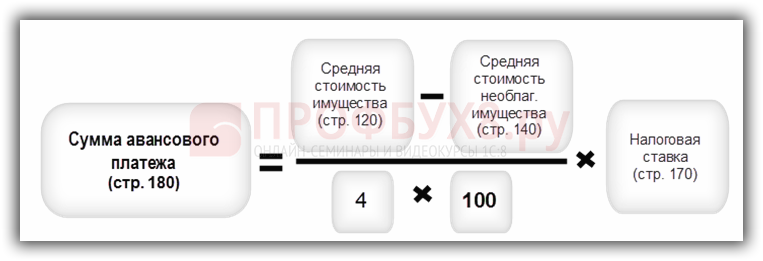

10) по строке с кодом 180 отражается сумма авансового платежа за отчетный период, исчисленная как:

- одна четвертая произведения разности значений строк с кодами 120 и 140 и значения строки с кодом 170. деленного на 100, - при заполнении Раздела 2 Расчета с отметками 1, 3 и 5 по строке "код вида имущества";

(в ред. Приказа ФНС России от 05.11.2013 N ММВ-7-11/478@)

(см. текст в предыдущей редакции )

- одна четвертая произведения разности значений строк с кодами 120 и 140 и значения строки с кодом 150 и на значение строки с кодом 170. деленного на 100, - при заполнении Раздела 2 Расчета с отметкой 2 по строке "код вида имущества";

11) строки с кодами 190 и 200 заполняются только в случае установления законом субъекта Российской Федерации для отдельной категории налогоплательщиков налоговой льготы в виде уменьшения суммы налога, подлежащей уплате в бюджет.

По строке с кодом 190 указывается составной показатель: в первой части показателя указывается код налоговой льготы 2012500, а во второй части показателя последовательно указываются номер, пункт и подпункт статьи закона субъекта Российской Федерации, в соответствии с которым предоставляется соответствующая льгота (для каждой из указанных позиций отведено по четыре знакоместа, при этом заполнение данной части показателя осуществляется слева направо и если соответствующий реквизит имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями). Пример заполнения приведен в подпункте 5 пункта 5.3 настоящего Порядка).

В строке с кодом 200 указывается сумма налоговой льготы, уменьшающей сумму авансового платежа, подлежащую уплате в бюджет.

Например, если законом субъекта Российской Федерации установлена льгота для данной категории налогоплательщиков в виде уплаты в бюджет 80% суммы исчисленного налога, то значение по строке с кодом 200 должно быть подсчитано следующим образом: 1/4 значения строки с кодом 180 х (100 - 80). 100;

12) по строке с кодом 210 отражается остаточная стоимость всех основных средств по состоянию на 01.04 (в случае заполнения Расчета за первый квартал), 01.07 (в случае заполнения Расчета за полугодие) или на 01.10 (в случае заполнения Расчета за 9 месяцев) налогового периода, за исключением остаточной стоимости имущества на соответствующие даты, не подлежащего налогообложению по подпунктам 1 - 7 пункта 4 статьи 374 Налогового кодекса Российской Федерации.

(пп. 12 введен Приказом ФНС России от 05.11.2013 N ММВ-7-11/478@)

Получить 200 видеоуроков по 1С бесплатно:

В статье рассмотрим как подготовить налоговый расчет по авансовому платежу по налогу на имущество в 1С 8.2. Изучим следующие вопросы:

Проверить правильность заполнения информации об Организации в 1С 8.2 можно через Меню Предприятие > Организации.

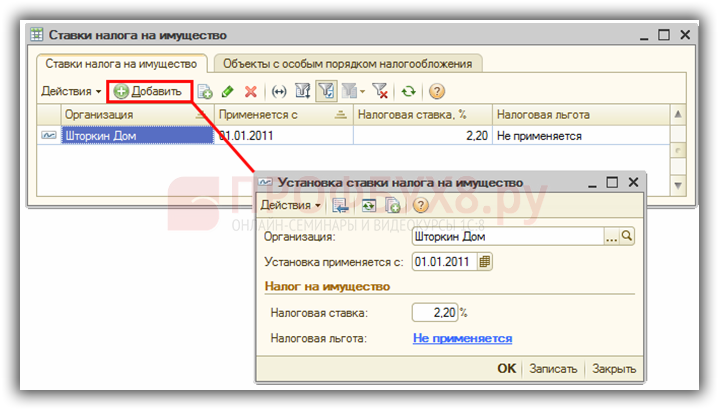

Шаг 2. Проверка установки ставки налога на имущество и информации об объектах с особым порядком налогообложения

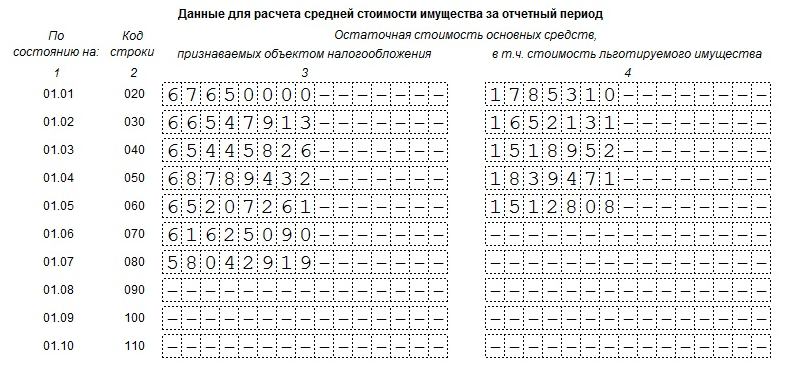

Проверяем, что все ОС введены в эксплуатацию и по всем ОС в случае реконструкции, модернизации или технического перевооружения отражена операция увеличения их стоимости в программе 1С 8.2.

Шаг 4. Проверка остаточной стоимости на начало и конец отчетного периодаОбъектом налогообложения для российских организаций является имущество, учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета (ст.374 НК РФ ). Для проверки остаточной стоимости ОС можно сформировать два отчета:

Рассмотрим на примере (рассматриваемый пример более подробно изложен в предыдущей статье ):

Печатная форма расчета по авансовому платежу по налогу на имущество в 1С 8.2 формируется:

Для печати Налогового расчета по авансовому платежу по налогу на имущество используется кнопка <Печать>, расположенная в нижней панели формы отчета.

Для выгрузки расчета необходимо нажать вверху панели кнопку <Выгрузка> – <Выгрузить> и указать в появившемся окне, куда следует сохранить файл.

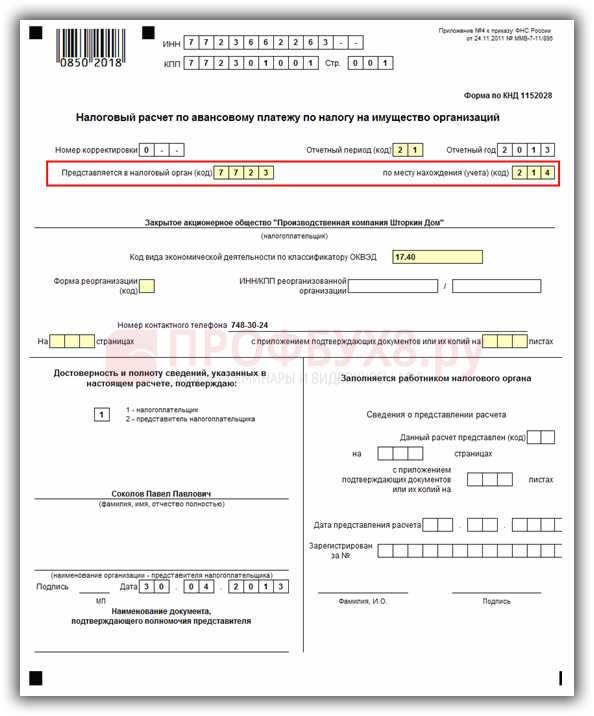

При заполнении титульного листа заполняются информационные показатели о налогоплательщике, о периоде сдаче отчетности:

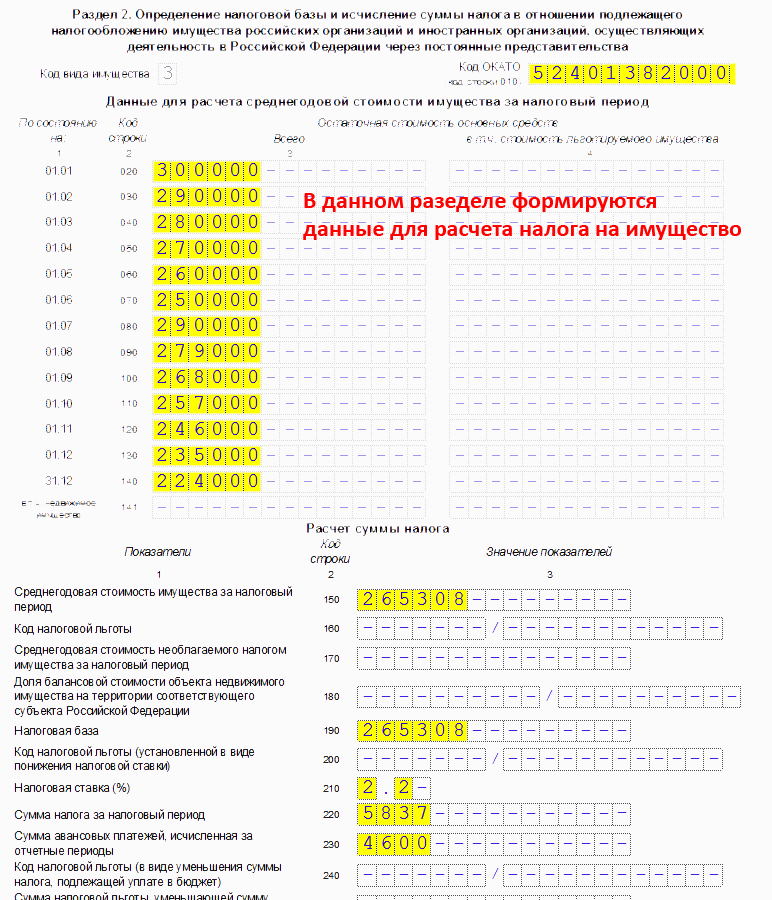

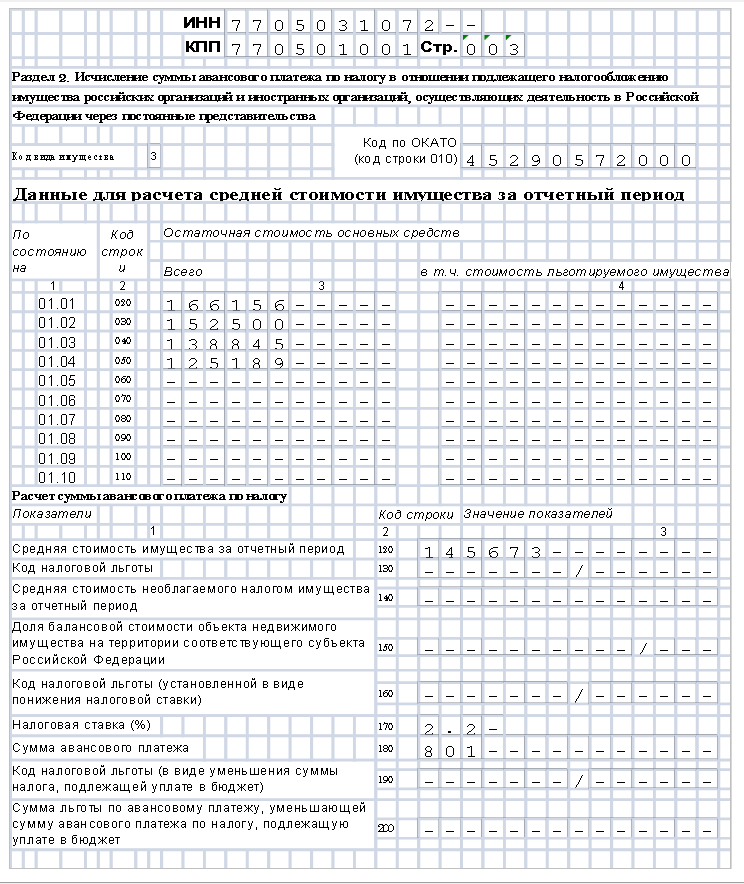

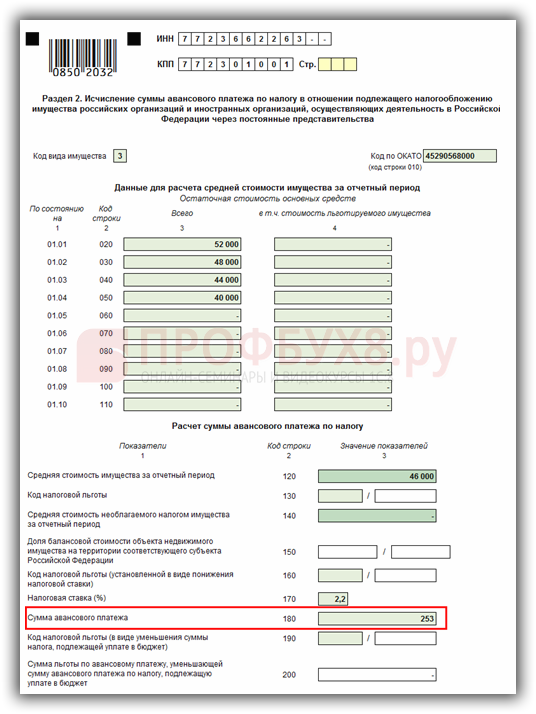

Раздел 2 заполняют российские организации и иностранные организации, которые имеют постоянное представительство в РФ. В данном разделе определяется налоговая база и исчисляется сумма авансового платежа по налогу. Расчет может содержать несколько Разделов 2, который заполняется для каждого вида имущества по отдельности.

В нашем примере для проверки заполнения стр.120 необходимо суммировать значения остаточной стоимости имущества за 4 месяца (на 01 января, 01 февраля, 01 марта и 01 апреля) и разделить эту сумму на 4. Средняя стоимость имущества = (52 000 + 48 000 + 44 000 + 40 000) \ 4 = 46 000 руб. Стр.120 = 46 000 руб.

В нашем примере льготируемого имущества нет, поэтому в строках 130 и 140 ставится прочерк.

В нашем примере Код вида имущества = 3, поэтому в строке 150 ставится прочерк.

В нашем примере нет льготы в виде пониженной ставки. поэтому в строке 160 ставится прочерк.

В нашем примере ставка налога на имущество по г.Москва – 2,2%. Соответственно, стр. 170 = 2,2.

для имущества со значением «3» – Код вида имущества по формуле:

для имущества со значением «1» и «2» – Код вида имущества по формуле:

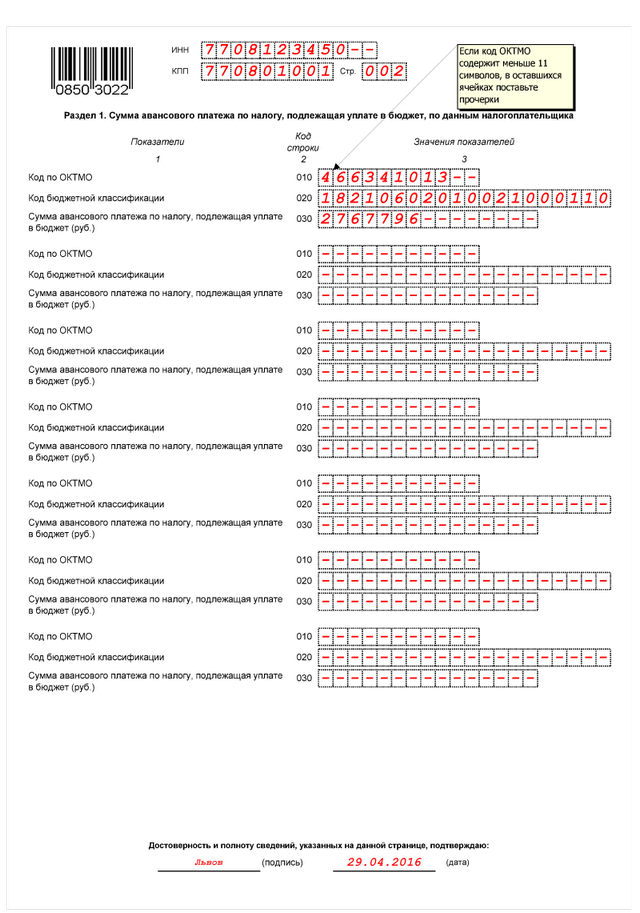

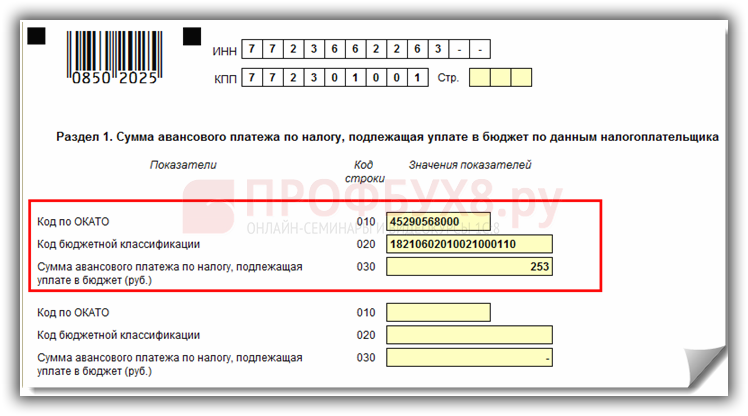

Раздел 1 расчета по авансовому платежу по налогу на имущество заполняется вручную.

В строке Код по ОКАТО (стр.010) – код административно-территориального образования (код по ОКАТО ) в соответствии с Общероссийским классификатором. на территории которого уплачивается налог;

В строке Код бюджетной классификации (стр. 020) – код бюджетной классификации для налога на имущество (2012г.):

В строке платежа по налогу, подлежащая уплате в бюджет(стр. 030) – авансовая сумма налога, подлежащая уплате в бюджет по каждому коду ОКАТО, определяется по формуле:

Образец заполнения Раздела 1 расчета по авансовому платежу по налогу на имущество:

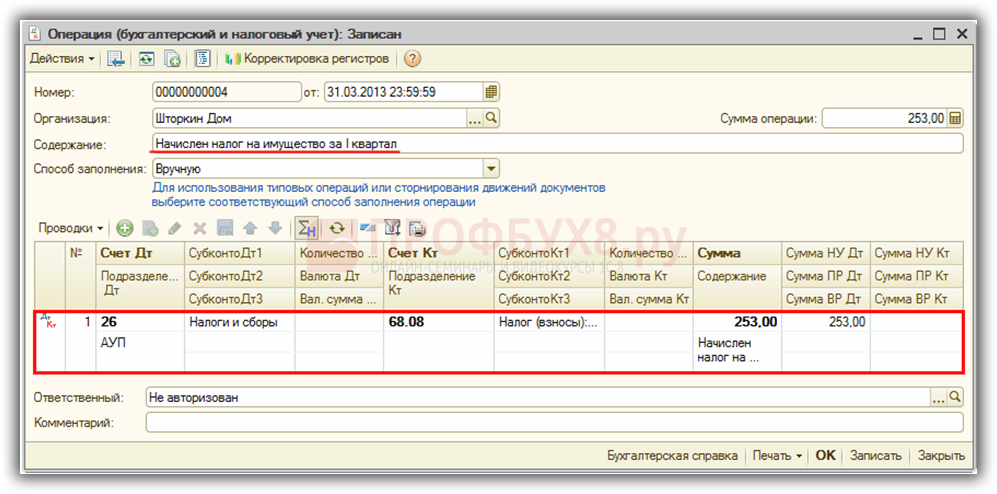

Начисление налога в 1С 8.2 отражается с помощью документа Операция (бухгалтерский и налоговый учет):

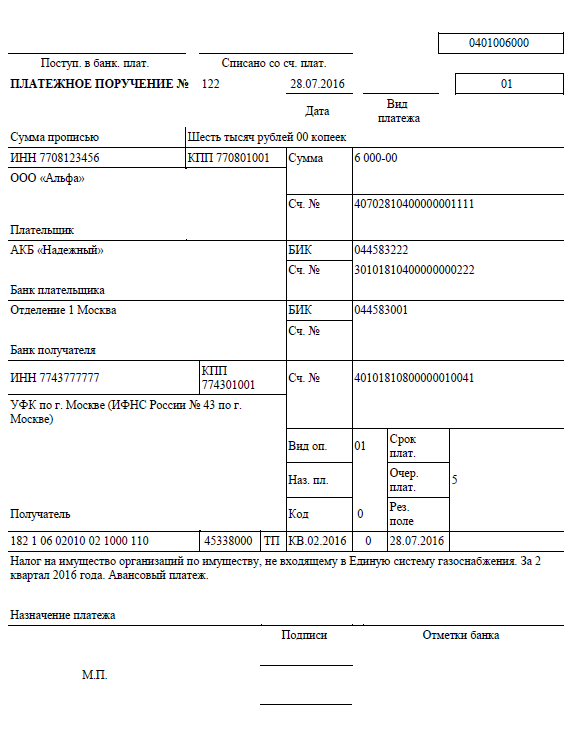

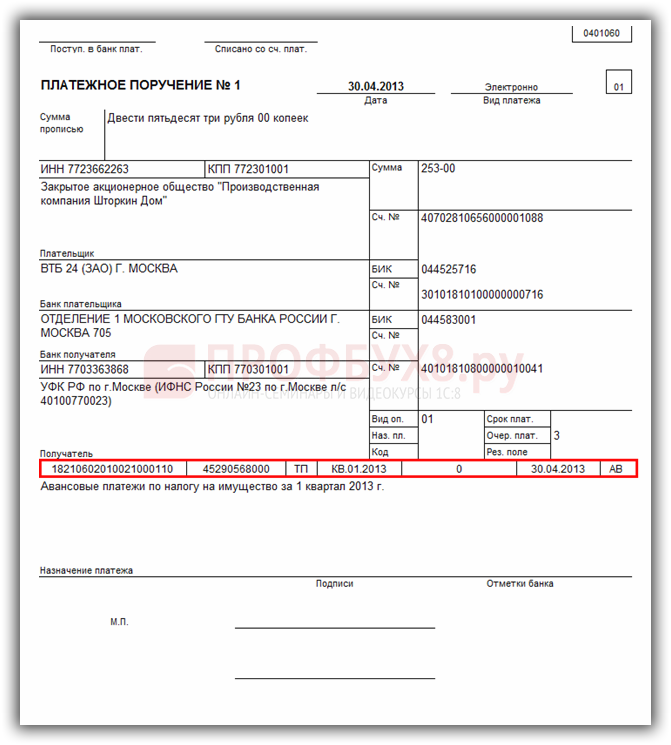

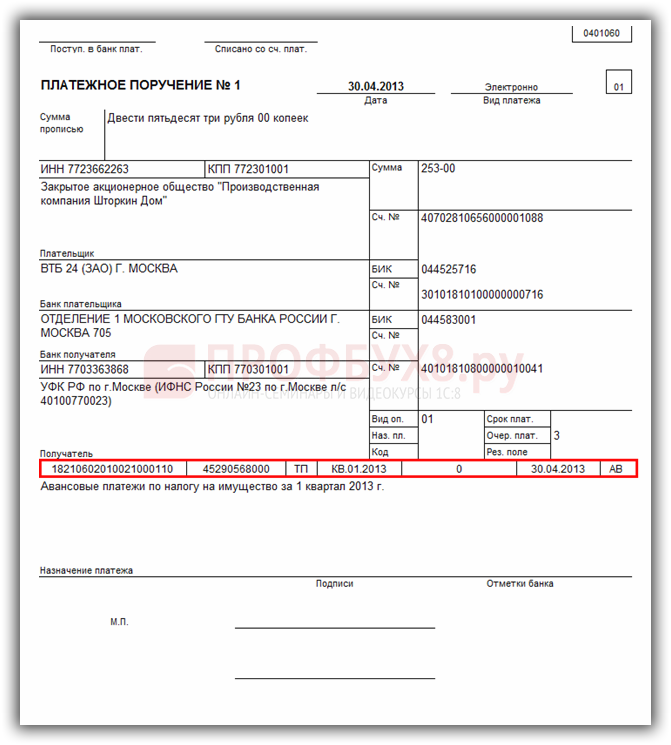

В Таблице представлен порядок заполнения полей платежного поручения по уплате авансового платежа по налогу на имущество за I квартал 2013г.:

Реквизиты по уплате налогов необходимо узнавать в своей налоговой инспекции или на официальных сайтах налоговых органов. Для г.Москвы можно воспользоваться сайтом www.mosnalog.ru .

Пример заполнения платежного поручения на уплату авансового платежа по налогу на имущество:

Вам будет интересно:

30 июля компании на ОСНО должны сдавать расчет авансовых платежей по налогу на имущество. Это касается даже тех компаний, у которых остаточная стоимость основных средств равна нулю. Рассмотрим, как нужно заполнять расчет.

Форму расчета и порядок его заполнения утвердила ФНС России приказом от 24.11.2011 № ММВ-7-11/895. Расчет – не декларация, поэтому оштрафовать компанию за нарушение сроков его подачи налоговая инспекция не сможет. Это не значит, что при подаче расчета после 30 июля компания избежит санкций. Квалифицировать такое нарушение инспекция будет как несвоевременное представление документов для налогового контроля. Штраф для компаний составит 200 рублей ( п. 1 ст. 126 НК РФ ).

За что платить

Налогом на имущество облагается не всё имущество компании. Самые большие изменения в этом вопросе произошли с 2013 года. Всё движимое имущество, которое компания приобретала после 01.01.2013, налогом на имущество не облагается. Причем правило действует даже в том случае, если автомобиль (например) перешел в собственность компании после реорганизации. Ведь ранее, в 2012 году, он уже использовался и с него налог надо было платить. Но когда после 01.01.2013 автомобиль (будучи движимым имуществом) сменил собственника, объектом обложения он быть перестал.

Он налога на имущество освобождено:

- имущество, которое является льготируемым ( ст. 318 НК РФ )

- имущество, которое не является объектом обложения.

Куда сдавать расчет

Есть общее правило, которого нужно придерживаться в первую очередь – расчеты подаются в инспекцию по местонахождению компании. Перечислим исключения их этого правила:

- Если у компании есть обособленное подразделение с отдельным балансом – сдавать расчет нужно по местонахождению подразделения

- Если у компании есть территориально отдаленное имущество (речь идет об объекте недвижимости) – расчет надо подать по местонахождению этого имущества.

В зависимости от региона сумма налога может распределяться между бюджетами муниципальных образований (частично ил полностью), или полностью поступать в региональный бюджет.

Когда такого распределения нет, расчеты компании подают по местонахождения головного офиса.

С 2014 года произошли определенные изменения. По отдельным объектам налог считается по кадастровой стоимости. Расчеты по такому имуществу нужно сдавать по их местонахождению, независимо от того, централизованно ли платит налог компания.

Раздел 1

Этот раздел является основным – ведь в нём бухгалтер укажет сумму авансового платежа (строка 030).

В разделе 1 также надо показать код ОКТМО и КБК по налогу на имущество.

Раздел 1 надо заполнять отдельно по суммам налога, который будут уплачены в разные бюджеты. Т.е. если авансы будут перечислены по местонахождению головного отделения и по местонахождению объекта недвижимости, то бухгалтер заполнит два раздела 1.

Раздел 2

Этот раздел заполнять будут российские компании и иностранные (когда у них есть постоянное представительство в России).

Разделов 2 также может быть несколько. Например, по имуществу, налог с которого будет уплачен по местонахождению компании и имуществу, по которому налог платится по разным ставкам.

ФНС России отдельно выделила перечень имущества, по которому раздел 2 надо заполнять отдельно.

В разделе 2 компания покажет сам расчет сумм авансов. Остаточную стоимость бухгалтер отразит в строках 020-110 (графы 3-4). Причем тут нужно показать стоимость только тех основных средств, которые будут облагаться налогом.

В строке 120 бухгалтер покажет среднюю стоимость имущества. Определить ее надо при делении суммы строк 020-080 графы 3 на 7.

Отдельно выделена строка для льготы ( строка 130 ). Коды льгот выделены в Порядке заполнения расчета в приложении 6.

Всю остаточную стоимость основных средств по состоянию на 1 июля бухгалтер покажет в строке 210. Здесь надо указать всё имущество компании, которое облагается налогом. Даже то, по которому расчет авансовых платежей и налога происходит на основании кадастровой стоимости.

Стоит быть внимательными и не показывать в расчете лишних данных. Например, не включать в расчет стоимость объектов, которые облагаются другими налогами – стоимость земельного участка не должна фигурировать в расчете.

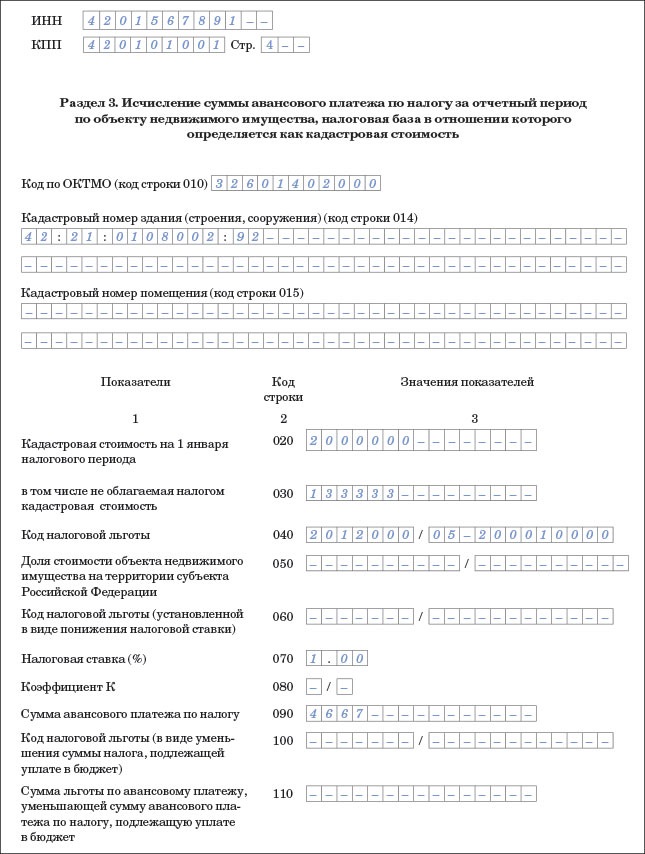

Раздел 3

Этот раздел заполняют не все компании – плательщики налога. Сдать его нужно тем, кто будет платить налог по объектам на основании кадастровой стоимости.

Здесь нужно показать кадастровый номер здания (сооружения), помещения, а также кадастровую стоимость объекта недвижимости. Эти данные берутся на 1 января года, в котором сдается расчет.

В строке 070 бухгалтер покажет налоговую ставку – ее устанавливает региональный закон. В строке 090 – сумму авансового платежа.

Налог на имущество

С 1 января 2016 года отчетными периодами для организаций, исчисляющих налог на имущество исходя из кадастровой стоимости, признаются первый квартал, второй квартал и третий квартал календарного года. Соответствующие изменения в п. 2 ст. 379 НК РФ внесены Федеральным законом от 28.11.2015 № 327-ФЗ.

Согласно Порядку заполнения расчета по авансовому платежу по налогу на имущество (утв. приказом ФНС России от 24.11.2011 № ММВ-7-11/895) на титульном листе расчета по строке «Отчетный период (код)» указываются коды отчетных периодов, которые приведены в Приложении № 1 к Порядку. Вышеназванные изменения в Порядке не учтены. В связи с этим ФНС России выпустила письмо от 25.03.2016 № БС-4-11/5197@, в котором указала, что до внесения изменений в Порядок организациям, исчисляющим налог на имущество исходя из кадастровой стоимости, необходимо применять следующие коды. При заполнении расчета по авансовому платежу по налогу на имущество за:

В учетных решениях «1С:Предприятия 8» разъяснения будут реализованы с выходом новых релизов. О сроках см. в «Мониторинге изменений законодательства» .

Всю информацию о составлении расчета по авансовому платежу по налогу на имущество за 1-й квартал 2016 года см. в информационной системе 1С:ИТС.

6 апреля в 10.00 Единый семинар в 100 городах проводят партнеры фирмы «1С»

В соответствии с пунктами 12 и 13 статьи 378.2 НК РФ организация –собственник объектов недвижимого имущества, налоговая база в отношении которых определяется как кадастровая стоимость, уплачивает налог (авансовые платежи по налогу) в бюджет по месту нахождения каждого из указанных объектов недвижимого имущества.

На основании пункта 6 статьи 378.2 НК РФ, если в соответствии с законодательством Российской Федерации определена кадастровая стоимость только здания, в котором расположено принадлежащее собственнику помещение, но кадастровая стоимость такого помещения не определена, то налоговая база в отношении данного помещения определяется как доля кадастровой стоимости здания, где находится помещение, соответствующая доле, которую составляет площадь помещения в общей площади здания.

При заполнении расчета по налогу на имущество учитывайте следующее. По каждому объекту недвижимости заполняется отдельный лист раздела 3. Например, если в одном и том же здании у организации есть несколько помещений, налоговой базой для которых является кадастровая стоимость, заполнять раздел 3 нужно отдельно по каждому из этих помещений (письмо ФНС России от 16 октября 2014 г. № БС-4-11/21488). В разделах 3 указывайте:

– по строке 014 – кадастровый номер здания (строения, сооружения);

По строке 015 – кадастровый номер помещения (если раздел 3 заполняется именно по помещению, в отношении которого проведен кадастровый учет (письмо ФНС России от 8 мая 2014 г. № БС-4-11/8876). Из Вашего вопроса не совсем понятно, проведен ли кадастровый учет в отношении отдельных помещений и установлены ли по нему Законом отдельная кадастровая стоимость. Вероятно, что нет. В Вашем случае проведен только кадастровый учет здания, а на отдельные помещения получены отдельные свидетельства. Отдельный кадастровый учет по таких активам не проведен. В противном случае необходимо заполнять строку 015, а не 014.

Если раздел 3 заполняется в отношении помещения, кадастровая стоимость которого не определена (но определена кадастровая стоимость здания, в котором расположено данное помещение), то по строке 020 указывайте кадастровую стоимость помещения исходя из доли, которую составляет площадь помещения в общей площади здания. Об этом сказано в письме ФНС России от 16 октября 2014 г. № БС-4-11/21488. Формула представлена в файле ответа.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1. Формы и справки:Регионы России, в которых приняты законы, предусматривающие расчет налога на имущество исходя из кадастровой стоимости объектов недвижимости

Регион, в котором по определенной недвижимости базу для расчета налога на имущество надо определять исходя из кадастровой стоимости *

Авансовые платежи по налогу на имущество, начисленные за I квартал, полугодие и девять месяцев

Такой порядок следует из положений пункта 7 статьи 382 и подпункта 1 пункта 12 статьи 378.2 Налогового кодекса РФ.

Налог (авансовые платежи) рассчитывайте с учетом того, сколько в течение года организация фактически владела объектом недвижимости. Об этом сказано в пункте 5 статьи 382 Налогового кодекса РФ.

Если право собственности на объект возникло или потеряно в течение года, определите время фактического владения основным средством с помощью корректирующего коэффициента:

Количество полных месяцев нахождения объекта недвижимости в собственности в отчетном (налоговом) периоде

Количество месяцев в отчетном (налоговом) периоде

При этом в количество полных месяцев включите и тот, в котором организация приобрела недвижимость, либо тот, в котором этот объект сняли с учета (письмо ФНС России от 1 июня 2012 г. № БС-4-11/9039 ).

В главе 30 нет специальных норм, раскрывающих понятие «полный месяц» (в отличие, например, от аналогичных положений по земельному налогу (п. 7 ст. 396 НК РФ ) или по налогу на имущество физических лиц (п. 5 ст. 408 НК РФ )). Поэтому полным месяцем считается любое количество дней в том месяце, в котором у организации появилось право собственности на объект. То есть даже если право собственности на объект возникло у организации в последний день месяца, весь этот месяц нужно полностью учитывать при расчете коэффициента. Такие разъяснения содержатся в письме ФНС России от 23 марта 2015 г. № БС-4-11/4606 .

Пример расчета налога на имущество исходя из кадастровой стоимости имущества*

ООО «Альфа» расположено в г. Москве. В составе недвижимого имущества организации числится административно-деловое здание, которое включено в перечень объектов недвижимости, налоговой базой для которых является кадастровая стоимость.

Кадастровая стоимость здания на 1 января – 781 732 922,80 руб.

Ставка налога на имущество в отношении объектов недвижимости, налоговая база по которым определяется как кадастровая стоимость имущества, – 1,2 процента.

Суммы авансовых платежей по налогу на имущество, начисленные по итогам отчетных периодов, составляют:

– за I квартал:

781 732 922,80 руб. 1,2%. 4 = 2 345 199 руб.;

– за полугодие:

781 732 922,80 руб. 1,2%. 4 = 2 345 199 руб.;

– за девять месяцев:

781 732 922,80 руб. 1,2%. 4 = 2 345 199 руб.

По итогам года «Альфа» начислила к уплате в бюджет:

781 732 922,80 руб. 1,2% – 2 345 199 руб. – 2 345 199 руб. – 2 345 199 руб. = 2 345 198 руб.

Пример расчета налога на имущество организацией по объекту недвижимости, в отношении которого налоговая база определена как кадастровая стоимость. Право собственности на объект недвижимости приобретено в середине года*

Организация «Альфа» приобрела здание в г. Москве. Право собственности на приобретенное недвижимое имущество зарегистрировано 1 апреля. Других объектов недвижимости у организации нет.

Кадастровая стоимость здания на 1 января составляет 5 800 000 руб. Ставка налога на имущество в отношении объектов недвижимости, налоговая база по которым определяется как кадастровая стоимость, – 1,2 процента.

Первый авансовый платеж по налогу на имущество «Альфа» начисляет по итогам полугодия (шести месяцев). Количество месяцев, в течение которых здание было в собственности «Альфы», – три месяца. Значит, корректирующий коэффициент составляет 3/6.

Сумма платежа равна:

5 800 000 руб. 1,2%. 3/6. 4 = 8700 руб.

Соответственно, авансовый платеж по налогу на имущество за девять месяцев будет равен:

5 800 000 руб. 1,2%. 6/9. 4 = 11 600 руб.

Сумма налога на имущество, которая должна быть начислена к уплате по итогам года, составит:

5 800 000 руб. 1,2%. 9/12 – 8700 руб. – 11 600 руб. = 31 900 руб.

Елена Попова. государственный советник налоговой службы РФ I ранга

3. Рекомендация:Как составить и сдать расчет авансовых платежей по налогу на имущество

Раздел 3 заполняют и представляют:

Правила заполнения данного раздела расчета определены в разделе VI Порядка заполнения расчета авансовых платежей, утвержденного приказом ФНС России от 24 ноября 2011 г. № ММВ-7-11/895. Порядок внесения отдельных показателей разъяснен в письме ФНС России от 8 мая 2014 г. № БС-4-11/8876 .

По каждому объекту недвижимости заполняется отдельный лист раздела 3. Например, если в одном и том же здании у организации есть несколько помещений, налоговой базой для которых является кадастровая стоимость, заполнять раздел 3 нужно отдельно по каждому из этих помещений (письмо ФНС России от 16 октября 2014 г. № БС-4-11/21488).

Если раздел 3 заполняется в отношении помещения, кадастровая стоимость которого не определена (но определена кадастровая стоимость здания, в котором расположено данное помещение), то по строке 020 укажите кадастровую стоимость помещения исходя из доли, которую составляет площадь помещения в общей площади здания. Об этом сказано в письме ФНС России от 16 октября 2014 г. № БС-4-11/21488.

Для удобства воспользуйтесь формулой:

Строка 020 Раздела 3 Расчета

Кадастровая стоимость помещения (объекта налогообложения) на 1 января отчетного периода

Кадастровая стоимость здания на 1 января отчетного периода

Площадь помещения (объекта налогообло-жения) в кв. м

Площадь здания (кв. м)

Аналогично поступите при заполнении строки 030;

Вторую часть показателя по строке 040 заполните, только если в первой части указан код 2012000. В этом случае последовательно укажите номер, пункт и подпункт статьи регионального закона, в соответствии с которым предоставляется льгота. Для каждой из указанных позиций отведено по четыре знако-места. Заполняйте эту часть показателя слева направо и, если соответствующий реквизит имеет меньше четырех знаков, в свободных ячейках слева от значения проставьте нули.

Строка 080 Раздела 3 Расчета

Число полных месяцев владения объектом недвижимости в отчетном периоде

Число месяцев в отчетном периоде

Значение укажите в виде правильной простой дроби;

Елена Попова. государственный советник налоговой службы РФ I ранга

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.