Рейтинг: 4.5/5.0 (1907 проголосовавших)

Рейтинг: 4.5/5.0 (1907 проголосовавших)Категория: Бланки/Образцы

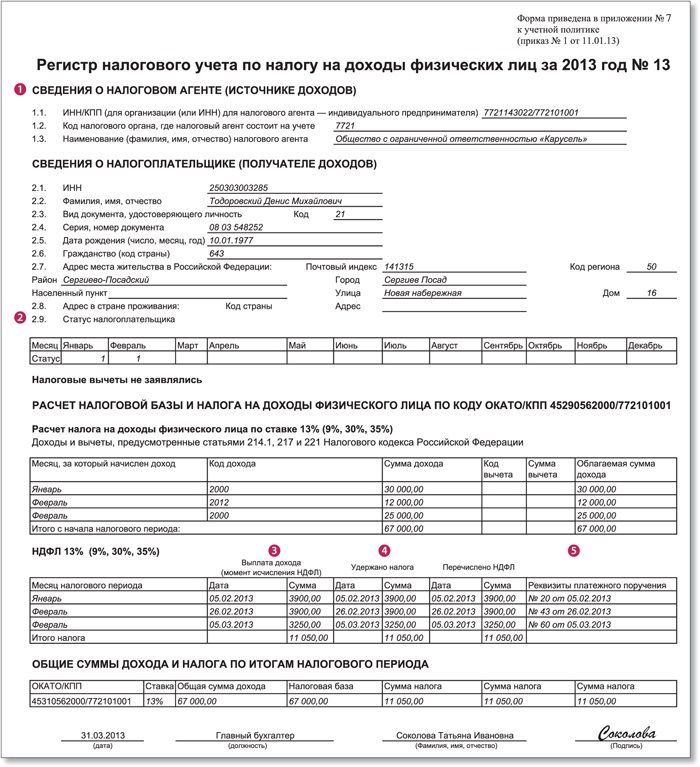

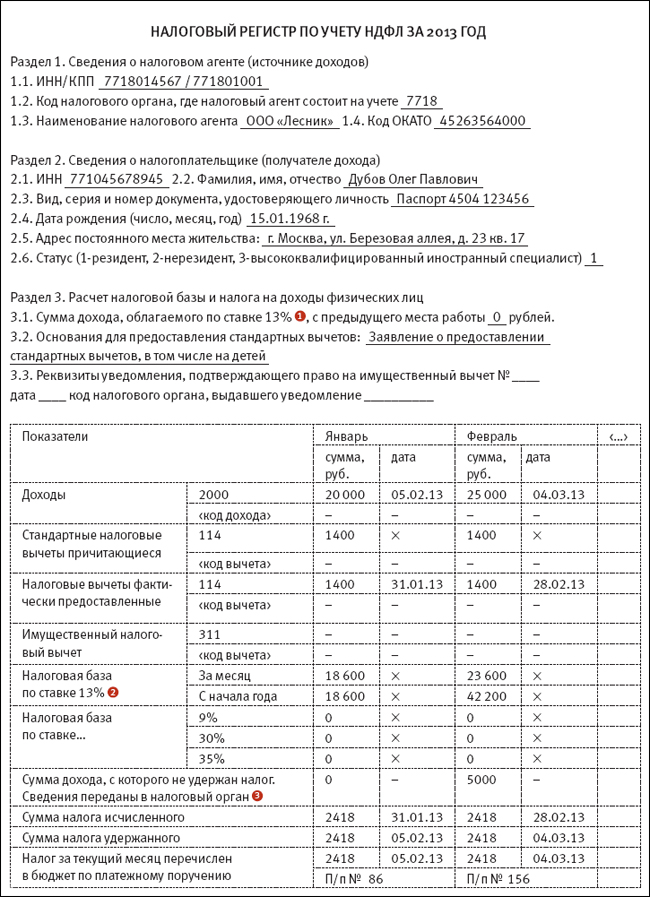

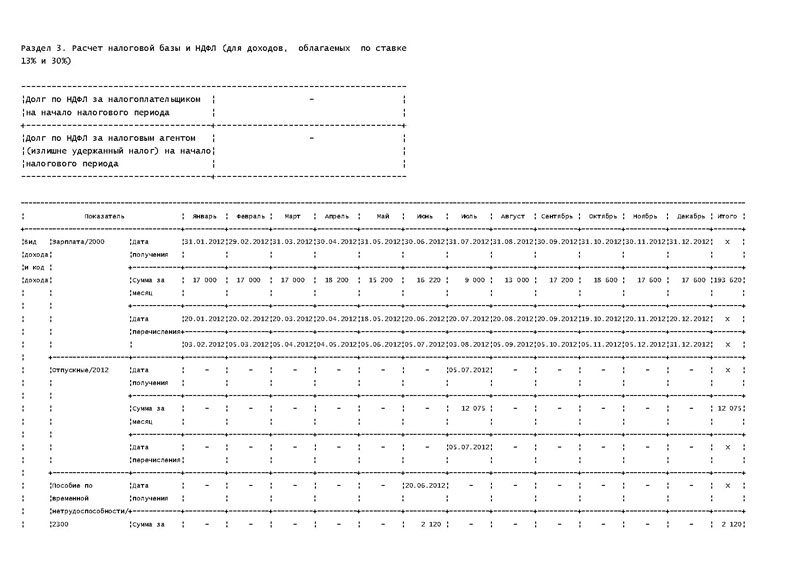

Основное назначение регистра по НДФЛ – формирование показателей, необходимых для составления формы 2-НДФЛ. Таким образом, при разработке регистра удобнее использовать структуру именно этой справки. Тем более что коды видов доходов и вычетов берут из приложения к ней.

Поэтому, если за основу взята справка 2-НДФЛ, то форма налогового регистра должна включать в себя следующие сведения:

наименование учреждения – налогового агента;

данные человека, который получает облагаемый доход;

виды доходов;

виды налоговых вычетов;

суммы доходов;

даты выплаты доходов;

налоговый статус физлица;

даты удержания и перечисления налога в бюджет;

дату и номер платежки на перечисление налога.

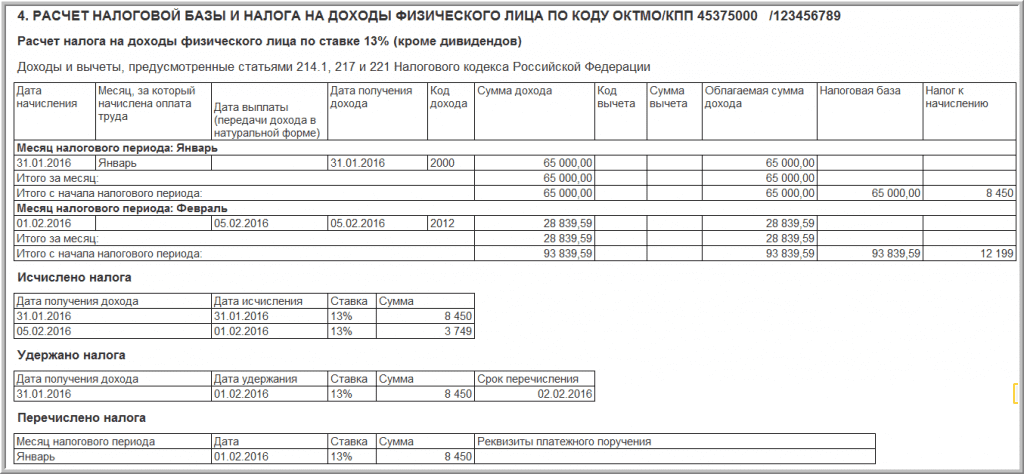

Разделы, в которых отражают доходы, выплаченные сотруднику, лучше заполнять не только помесячно, но и в разрезе каждой выплаты. Это позволит правильно определить налоговую базу и сумму исчисленного и удержанного НДФЛ по доходам, которые переходят с одного месяца на другой.

В регистре налогового учета целесообразно предусмотреть графу «Месяц налогового периода». В ней указывают тот месяц, в котором полученный гражданином доход включен в расчет налоговой базы по НДФЛ. Также стоит более четко структурировать раздел, где отражают стандартные налоговые вычеты. Их тоже следует учитывать помесячно. Кроме того, должны быть дополнительные строки для отражения предоставленных:

имущественных налоговых вычетов по расходам на приобретение жилья и уплату процентов по ипотечному кредиту;

социальных налоговых вычетов по взносам на добровольное пенсионное страхование (обеспечение);

профессиональных налоговых вычетов по авторским договорам или договорам гражданско-правового характера на выполнение работ (оказание услуг).

Суммы вычетов, полагающихся физическому лицу и фактически ему предоставленных, необходимо показывать отдельно.

03 Октября 2016

Работодатели, заключая с физическими лицами договоры гражданско-правового характера, довольно часто прописывают в них условия, позволяющие потом контролирующим органам квалифицировать данные договоры как трудовые. А как известно, от правовой природы взаимоотношений между страхователем и физическим лицом зависят наступающие в связи с этим последствия, в частности возникновение обязанности по уплате взносов в ФСС.

В некоторых компаниях сотрудники часто пользуются услугами платных парковок, например, при разъездном характере работы. Компании, в свою очередь, компенсируют понесенные расходы. Рассмотрим, каким образом отразить в бухгалтерском и налоговом учете расходы на компенсацию сотруднику оплаты парковки.

В Письме от 14.06.2016 № 03‑03‑06/1/34531 чиновниками Минфина снова был рассмотрен вопрос о порядке обложения НДФЛ и налогом на прибыль сумм возмещения организацией расходов на аренду квартиры работника, переехавшего в связи с работой в другой местности. Правда, на этот раз выводы чиновников в части налога на прибыль едва ли порадуют налогоплательщиков. Впрочем, и из данной ситуации они могут извлечь определенную выгоду. Какую именно, поясним далее, вначале проанализируем нынешнюю позицию финансистов.

29 Сентября 2016

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Семинары3. Вместо 1-НДФЛ нужно вести регистр налогового учета.

4. Каков новый порядок возврата НДФЛ.

5. Образец нового налогового регистра.

На семинаре я расскажу о том, какие изменения ожидают бухгалтеров на участке расчета зарплаты. В прошлом году у нас было много изменений законодательства: поменялся порядок уплаты страховых взносов, расчета больничных, а также изменилась отчетность по налогу на доходы физических лиц. Вот о ней мы и поговорим подробнее.

Что нового появилось в форме справки 2-НДФЛ.

Федеральная налоговая служба разработала новую форму справки 2-НДФЛ. Сейчас она находится в Минюсте на регистрации. Но ее уже можно посмотреть на сайте налоговой службы. В разделе «Новости» проект был опубликован 27 октября 2010 года.

Новая форма в целом унаследовала внешний вид старой справки. Однако есть некоторые изменения как в составе показателей, так и качественные. Раньше компании в справке сообщали только о том, что у налогоплательщика есть право на стандартные или имущественные вычеты. Теперь же в справке передаются фактически предоставленные вычеты. То есть теперь инспекцию не интересует, есть ли у сотрудника право на вычеты. Налоговики собирают все данные на одного гражданина, а если он придет декларироваться, то сам будет доказывать то, что вычеты ему действительно положены.

К количественным изменениям в справке можно отнести то, что поменялся состав итоговых показателей в разделе 5 «Общие суммы дохода и налога по итогам налогового периода». Из него исключены результаты перерасчетов прошлых лет. Можно предположить, что этой строкой особо не пользовались. В основном использовали общие суммы исчисленных и удержанных налогов. Зато введен новый показатель – «Cумма налога перечисленная», то есть уплаченная в бюджет.

Таким образом, сейчас компании будут передавать в каждой справке помимо общих сумм дохода еще и те, которые были уплачены. Радует, что это изменение введено с отчета за 2011 год. Конечно, ведь в 2010 году компании не вели подобного учета. Но огорчает то, что с 2011 года такой учет придется вести и отражать в справках 2-НДФЛ.

Как передать справки в налоговую инспекцию

Теперь о том, как компаниям предстоит передавать справки 2-НДФЛ в налоговые инспекции.

Изменились правила формирования файлов для тех компаний, которые отправляют справки в инспекции через интернет. А это на самом деле почти все компании. Раньше в одном файле можно было организовать всех своих получателей доходов. Теперь же от компаний потребовали передавать в одном файле не более 3000 справок.

Как и раньше, справки передаются в разрезе налоговых ставок, КПП и ОКАТО тех подразделений, в которых работали сотрудники. Это осталось.

При этом, если у компании есть обособленные подразделения, справки по тем сотрудникам, которые в них работают, нужно представлять в налоговые инспекции по месту нахождения «обособок». Раньше же налоговый агент мог все справки сформировать вместе в одной информационной базе и оптом заслать в налоговую инспекцию. Теперь придется формировать файлы отдельно по каждому ОКАТО и КПП. И вот эту массу файлов рассылать в соответствующие налоговые инспекции. Конечно, это не проблема для тех, кто отчитывается электронно. Но если компания подает справки лично, то ей придется объехать все инспекции, в которых состоят на учете обособленные подразделения компании.

Также обновлена форма сопроводительного реестра. Он существенно упростился. Его подают те компании, которые отчитываются лично, а не электронно. То есть совсем небольшие организации с численностью менее 10 человек.

Вместо 1-НДФЛ нужно вести регистр налогового учета.

Допустим, до 1 апреля 2011 года компании благополучно отчитаются за 2010 год. И в текущем году им придется уже по-новому рассчитывать налог на доходы физических лиц. В частности, Федеральным законом от 27 июля 2010 г. № 229-ФЗ были изменены статьи 230 и 231 Налогового кодекса.

В новой редакции статьи 230 введено понятие «регистры налогового учета» в отношении НДФЛ. Фактически этот регистр заменяет форму 1-НДФЛ. Эта форма достаточно долго не обновлялась и наконец-то отмерла окончательно. Что самое интересное: форму налогового регистра компания вправе разработать самостоятельно. Использовавшаяся до сих пор форма 1-НДФЛ была утверждена еще в 2003 году МНС России, новой же формы Минфин России так и не утвердил (образец налоговой карточки по учету НДФЛ можно посмотреть здесь >> >).

Правда, есть фиксированный объем данных, которые должны быть отражены в этом регистре. Посмотрим на них. Как всегда, в регистре нужно написать сведения, позволяющие идентифицировать налогоплательщика и его статус. Затем – вид выплачиваемых налогоплательщику доходов в соответствии со справочником кодов. Также суммы дохода и даты их получения. Еще вид предоставленных налоговых вычетов в соответствии со справочником кодов. Здесь обратите внимание, что, вероятнее всего, нужно писать еще и суммы налоговых вычетов. Все это было и раньше.

А вот чего не было в форме 1-НДФЛ. В частности, теперь в регистре необходимо писать даты удержания и перечисления налога в бюджет и реквизиты соответствующего платежного документа. Эта короткая фраза означает, что так же, как и по взносам в ПФР, придется уплаченный налог на доходы физических лиц распределять по сотрудникам. То есть компания одной суммой перечисляет налог в бюджет, а потом на полях платежки либо в программе на полях документа общую сумму налога нужно разбить по тем налогоплательщикам, за которых он был перечислен.

Кстати, тем, кто пользуется 1С, не придется делать эту разбивку вручную. Программа сделает это сама.

Причем законом № 229-ФЗ не только ввели новый регистр, но и установили ответственность за его отсутствие. Теперь она содержится в статье 120 Налогового кодекса и подразумевает штраф от 10 тыс. руб.

Каков новый порядок возврата НДФЛ

Существенно изменился порядок возврата переплаченного налога на доходы физлиц. Он описан в статье 231 Налогового кодекса.

Теперь компании не могут вернуть налог со всех тех доходов, которые получены в налоговом периоде, если вычеты по ним имеют конкретную дату. Например, имущественный вычет начинает действовать только с того момента, когда сотрудник, у которого есть на него право, приносит заявление. Раньше можно было вернуть или зачесть сумму налога по доходам за предыдущие месяцы. Теперь же имущественный вычет начинает действовать с того месяца, когда зарегистрировано заявление от сотрудника. Он уменьшает налог на доходы этого и последующих месяцев. ( Пункт 1 статьи 231 НК РФ)

И есть еще один пункт, в котором явно сказано об изменении порядка возврата налога. Речь идет о получении статуса налогового резидента. Раньше по истечении 183 дней иностранец становился резидентом и нужно было пересчитать его налог по ставке 13 процентов за весь налоговый период. То есть можно было сразу вернуть переплаченный налог. Теперь же возврат будет проводиться только после подачи в инспекцию самим налогоплательщиком декларации и документов, подтверждающих статус налогового резидента. Речь об этом идет в пункте 1.1 статьи 231 НК РФ.

То есть компания теперь не пересчитывает автоматически налог нерезидента в том случае, если он в налоговом периоде получил другой статус. Просто с момента получения статуса резидента компания взимает с доходов работника не 35 процентов, а 13.

Есть и еще одно достаточно позитивное изменение. Теперь в налоговом законодательстве четко прописано, что налог возвращается как за счет сумм того налогоплательщика, который подал заявление, так и за счет налога на доходы физических лиц по другим сотрудникам, за которых компания перечисляет налог.

Но будет довольно сложно найти повод для возврата налога. Фактически в кодексе оставили одно-единственное основание, по которому возврат возможен. Речь идет о том случае, когда сотрудник поздно принес заявление на стандартные налоговые вычеты. Например, он получил травму и в тот период, пока он был на больничном, у него родился ребенок. И он физически не смог быстро собрать все необходимые документы, связанные с радостным событием. Поэтому принес на работу собранные справки через три месяца. Так вот, за прошедший период он имеет право на перерасчет налога и возврат переплаты.

Возврат производится тоже в течение трех месяцев. Если компания не успевает за этот срок вернуть деньги, то она обязана заплатить проценты.

Дважды по статье 123 НК РФ не оштрафуют

Налогового агента теперь могут привлечь к ответственности не только за то, что он не перечислил НДФЛ, но и за то, что налог не был удержан вовсе. Такие изменения были внесены в статью 123 Налогового кодекса Федеральным законом от 27 июля 2010 г. № 229-ФЗ. Штраф составляет 20 процентов от неудержанной или неперечисленной суммы. Но дважды оштрафовать по этой статье не могут. То есть если компания и не удержит, и не перечислит НДФЛ за сотрудника, то ей выпишут только один штраф по статье 123 НК РФ: либо за неудержание, либо за неперечисление налога.

Можно адаптировать старую форму 1-НДФЛ

Если компания планирует пользоваться формой 1-НДФЛ в качестве налогового регистра для учета доходов физлиц, то нужно немного эту форму подредактировать. В нее необходимо добавить такие обязательные реквизиты, как даты выплаты доходов, даты удержания налога, даты перечисления налога, реквизиты платежки на перечисление в бюджет (дату и номер). В строках «Стандартные налоговые вычеты» раздела 3 нужно убрать те коды, которые уже не применяются (это 101, 102, 106 и 107), и добавить действующие коды (108–113). В пункте 3.2 раздела 3 проставить действующие размеры стандартных вычетов на ребенка – 1000, 2000 и 4000 руб. Добавить строки для отражения имущественного и социального вычета, если он предоставляется работнику. Еще форму можно подсократить, удалив разделы 7 и 9.

Статья напечатана в журнале "Семинар для бухгалтера" № 1, 2010

Раньше можно было вернуть или зачесть сумму налога по доходам за предыдущие месяцы. Теперь же имущественный вычет начинает действовать с того месяца, когда зарегистрировано заявление от сотрудника. Он уменьшает налог на доходы этого и последующих месяцев. ( Пункт 1 статьи 231 НК РФ)

Разве порядок применения имущественного вычета с этого года изменился? Разве он теперь применяется не как установлено п.1 ст.220 НК РФ, т.е. не ко всем доходам налогового периода при определении размера налоговой базы в соответствии с п.3 ст.201 НК РФ и теперь предоставляется помесячно? Или вместо обеспечения законных прав налогоплательщиков начинаем работать по "понятиям" устанавливаемым Минфином?

То есть компания теперь не пересчитывает автоматически налог нерезидента в том случае, если он в налоговом периоде получил другой статус. Просто с момента получения статуса резидента компания взимает с доходов работника не 35 процентов, а 13.

Давно ли с нерезидентов 35% стали удерживать?

![]()

всегда 35% удерживали, до изменения их статуса, но потом пересчитывали. А теперь ему самому нужно носиться, это в чужой-то стране! молодцы - законодельцы! они этот налог РФ подарят на бедность.

![]()

Сдача 2НДФЛ на сотрудников обособленных подразделений в налоговые по месту их регистрации - обалдеть просто. И что же нам делать, если у нас обособленные в других городах, а бухгалтерия единая в Москве?!

Кто знает, каким документом вводится этот порядок отчета по НДФЛ? (никакаких существенных отличий в ст.230 по отчетности не вижу. ).

![]()

Про порядок возврата НДФЛ - чушь несусветная!

Возврат излишне удержанноно налога - это совсем не одно и то же, что и предоставление вычета. Статья 231 тут применению не подлежит, т.к. вычеты она не регулирует.

![]()

Скачать Регистр Налогового Учета По Ндфл Бланк 2014

Налоговые регистры по НДФЛ

Однако с 2011 года 1- НДФЛ необязательно заполнять организациям. Теперь они должны вести регистры налогового учета, но их.

Отличия и заполнение налогового регистра по учету НДФЛ в 2013 году. Налоговая карточка по форме 1- НДФЛ и её заполнение в 2014 -2015 году.

Бланк; Изменения с 2016 года; Регистр налогового учета; Кто подает? Куда подавать Сумма дохода в справке 2- НДФЛ указывается в рублях и копейках. В поле 1.3 Код ОКАТО с 2014 года нужно указывать ОКТМО. В пункте.

Налоговая карточка 1 НДФЛ и регистр по учету налогов предназначены для учета грамотный регистр, необходимо скачать бланк формы 1 НДФЛ, и к нему уже Справка 2 НДФЛ 2014 года Справка 3НДФЛ, правила заполнения.

Зарплата - Практический журнал для бухгалтеров о расчете зарплаты

Все работодатели должны вести регистры налогового учета для расчета НДФЛ.855 Форма 2- НДФЛ за 2014 год: образец заполнения. Не позднее 1.

Регистр Налогового Учета По Ндфл Бланк 2014 Образец ЗаполненияДемьян Сергеев

Реестр - 2 шт и данные на дискете. Справки распечатывать не нужно.

Надежда Андреева

Реестр и доверенность. Ну и файл, конечно. Хотя в нашей налоговой требуют предоставить справки - проверяют, правильно ли заполнены. Они почему-то уверены, что все заполняют неправильно. Реестр появится когда будете делать выгрузку файла.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Демьян Сергеев

сами справитесь. Заполняете титульный лист ( все реквизиты организации),а на остальных страницах в местах "суммма" ставите "прочерк". Годовой отчет-2008 Бланк декларации, расчета, сведений.Срок сдачи Форма 4-ФСС РФ. Расчетная ведомость.

Надежда Андреева

Сейчас куча уволенных бухгалтеров. Уж нулевые-то декларации сдадут не за дорого! Пенсионный, медстрах. Для ФСС нужна справка из банка, что зарплата не начислялась и не выплачивалась. Сейчас куча фирм, подготавливающих отчетность.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Демьян Сергеев

идентификационный номер налогоплательщика. вообще-то он нужен всем, что работает

Надежда Андреева

выдается по месту регистрации (с временной не в курсе), уже 35 лет живу, работаю больше 10 лет и до сих пор не понадобился. ах, вру, тут открыли разные возможности посмотреть задолженности по налогам и т.д. и т.п. без ИНН посмотреть не.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Демьян Сергеев

Да, в отчете на каждого работника все расписывается - сколько было с него удержано и сколько перечислено. Отчет организации по НДФЛ - это справки 2-НДФЛ на каждого работника, собранные одной пачкой от этой организации.

Надежда Андреева

в России налогоплательщиками налога на доходы физических лиц согласно статье 207 НК РФ признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Демьян Сергеев

От банка это, разумеется, не зависит. Чешское консульство по этому поводу говорит следующее: 7. Документ о финансовом обеспечении пребывания в ЧР (не старше 3 месяцев) и других странах Шенгенского пространства: Финансовое обеспечение.

Надежда Андреева

Это зависит от банка, который выдал вам справку, и от требований консульства. Обычно это от 14 до 30 дней.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

В ней указывают тот месяц, в котором полученный гражданином доход включен в расчет налоговой базы по НДФЛ. Также стоит более четко структурировать раздел, где отражают стандартные налоговые вычеты.

Их тоже следует учитывать помесячно. Кроме того, должны быть дополнительные строки для отражения предоставленных:

имущественных налоговых вычетов по расходам на приобретение жилья и уплату процентов по ипотечному кредиту;

социальных налоговых вычетов по взносам на добровольное пенсионное страхование (обеспечение);

профессиональных налоговых вычетов по авторским договорам или договорам гражданско-правового характера на выполнение работ (оказание услуг).

Суммы вычетов, полагающихся физическому лицу и фактически ему предоставленных, необходимо показывать отдельно.

Поблагодарили 60 раз(а) в 57 сообщениях

Программа CheckXML+2НДФЛ формирует отчетность 2-ндфл, налоговую карточку 1-ндфл программа не формирует. Причины: налоговая карточка предполагает отражение данных ( доход, вычеты, суммы налога исчисленные, удержанные и т.п) помесячно, тогда как в программе те же суммы вычетов и сумма налога отражается за весь отчетный период (год).

Можно разработать его с нуля, а можно взять за основу ту самую 1-НДФЛ и актуализировать на 2016год. Скачать бланк формы 1-НДФЛ можно .

Что должен содержать регистр налогового учета поНДФЛ

Пример налогового регистра поНДФЛ

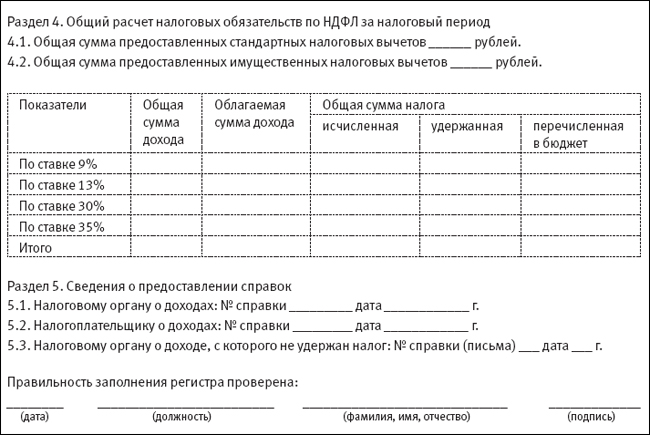

Налоговый регистр по НДФЛ за 2013г.

Налоговая карточка по НДФЛ в 2016 году

Когда на предприятии работают наемные сотрудники, осуществляющие свою деятельность на основе трудового соглашения, обязательным является проведение учетной политики относительно доходной части в виде выплаченных работникам сумм по заработной плате, в том числе нужно обязательно отразить размеры НДФЛ.

Налоговому органу о доходах: N справки _______ дата ________ г.

5.2. Налогоплательщику о доходах: N справки _______ дата ________ г.

5.3. Налоговому органу о доходе, с которого не удержан налог: N справки (письма) _______ дата _______ г.

Правильность заполнения налоговой карточки проверена:

Если коммерсант не может или не хочет разрабатывать регистры налогового учета, но при этом не желает быть наказанным по ст. 120 НК РФ за их отсутствие, он вправе воспользоваться готовыми.

Вопрос: Какие бланки предоставляются в налоговую при сдаче отчета по НДФЛ за 2011г. Заранее спасибо.

Вопрос: ОЧЕНЬ ОЧЕНЬ СРОЧНО!очень нужна помощь в подаче налоговых деклараций!

Вопрос: Что такое ИНН?

Яна Веселова

В новой редакции статьи 230 введено понятие регистры налогового учета в отношении НДФЛ. Фактически этот регистр заменяет форму 1-НДФЛ. Эта форма достаточно долго не обновлялась и наконец-то отмерла окончательно. Что самое интересное.

Герман Соколов

Определенная форма не утверждена. Но есть обязательные к отражению сведения (расширенные в сравнении с 1-НДФЛ прошлых лет).

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Яна Веселова

Реестр - 2 шт и данные на дискете. Справки распечатывать не нужно.

Герман Соколов

Реестр и доверенность. Ну и файл, конечно. Хотя в нашей налоговой требуют предоставить справки - проверяют, правильно ли заполнены. Они почему-то уверены, что все заполняют неправильно. Реестр появится когда будете делать выгрузку файла.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Яна Веселова

Форма 1-НДФЛ отменена уже как года 2. Теперь на каждого сотрудника составляется налоговый регистр

Герман Соколов

налоговая карточка 1-НДФЛ составляется на каждого сотрудника,а реестр составляется один при сдаче 2-НДФЛ

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Яна Веселова

Форма Справки заполняется на основании данных учета доходов, выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета.При заполнении.

Герман Соколов

тупит тупит сотрудник. синдром "вахтера". лишь бы людей погонять, тем самым повышая свою мнимую значимость. Нас замучили вариантами заполнения справок так называемые работники банков. На самом деле есть один установленный.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Яна Веселова

С 1 января 2011 года налоговые агенты обязаны вести учет НДФЛ в регистрах налогового учета (п. 1 ст. 230 НК РФ). Ранее, организации и индивидуальные предприниматели, выступающие налоговыми агентами, вели карточки 1-НДФЛ. С нового года.

Герман Соколов

Действительно, форма 1ндфл отменена с 2011г. И теперь регистр налогового учета вы придумываете сами учетом требований, написанных Барменом. Но чтоб долго не мучится, я форму 1ндфл подкорректировал с учетом требований и изменил некоторые.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Какие режимы рабочего времени лучше устанавливать педагогам? Должен ли педагог выходить на работу, если у него нет занятий? Сколько часов максимально может составлять ненормированная часть педагогической нагрузки? Что делать, если сотрудники считают, что они перерабатывают? Попробуем разобраться.

Поблагодарили 60 раз(а) в 57 сообщениях

Программа CheckXML+2НДФЛ формирует отчетность 2-ндфл, налоговую карточку 1-ндфл программа не формирует. Причины: налоговая карточка предполагает отражение данных ( доход, вычеты, суммы налога исчисленные, удержанные и т.п) помесячно, тогда как в программе те же суммы вычетов и сумма налога отражается за весь отчетный период (год).

Налоговая карточка по НДФЛ в 2016 году

Когда на предприятии работают наемные сотрудники, осуществляющие свою деятельность на основе трудового соглашения, обязательным является проведение учетной политики относительно доходной части в виде выплаченных работникам сумм по заработной плате, в том числе нужно обязательно отразить размеры НДФЛ.

Полное иличастичное копирование любых материалов сайта возможно только списьменного разрешения редакции журнала «Зарплата». Нарушение авторских прав влечет засобой ответственность всоответствии сзаконодательством РФ. Зарегистрировано Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзор)

Свидетельство о регистрации СМИ Эл № ФС77-54794 от 17.07.2013

Сегодня бОльшая часть бухгалтерских программ уже содержит шаблон такого регистра. Его, как правило, можно использовать в работе в готовом виде. Но если таким программным обеспечением вы не пользуетесь, то вам понадобится самим разработать регистр налогового учета по НДФЛ.

С 2016года регистры будут использовать идля составления расчетов поНДФЛ, которые предстоит сдавать ежеквартально. Такие поправки в Налогового кодекса РФ внесены .Но чиновники пока неутвердили форму расчета.

В регистре налогового учета целесообразно предусмотреть графу «Месяц налогового периода».

2 ст. 207 НК РФ). При этом период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за рубеж для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья.

Если в организации трудятся иностранцы или граждане РФ, которые в силу своих служебных обязанностей или по другим причинам часто бывают за границей, то в налоговый регистр целесообразно включить таблицу для определения налогового статуса физического лица.

Регистры налогового учета: образец регистра по налогу на прибыль Содержание1 Заполнение налоговых регистров2 Регистры по НДФЛ3 Формирование регистра4 Бланк регистра по НДФЛ5 Образец регистра по НДФЛ6 Регистр по налогу на прибыль Регистры налогового учета позволяют обобщать сведения, необходимые для исчисления различных видов налогов. скачать песню по капельке вина. Данные формы не утверждаются налоговым законодательством, в отношении каждого вида налогового обязательства компании разрабатывают свои формы регистров, при этом нужно учитывать рекомендации налоговой по их формированию. Заполнение налоговых регистров Основное назначение регистров – это обобщение информации по исходным данным в отношении каждого вида налога. Регистры помогают контролировать налогоплательщиков? и позволяют самим плательщикам проверять верность проводимых расчетов по каждому виду налогового обязательства. Разрабатываемые формы должны обеспечить простоту и удобство заполнения, содержать необходимые графы и строки для отражения нужных данных, что позволяет проверить верность исчисления отдельных видов налогов. Регистры полезны как для налоговой с целью контроля плательщиков, так и для самих компаний. Правильно заполненные бланки регистров позволяют верно формировать налоговую отчетность и упрощают восприятие необходимой для расчета информации. Заполнять регистры можно в электронном или бумажном виде. Никаких особых требований в данном вопросе налоговая не предъявляет. Ответственность по заполнению регистров ложится на определенных лиц, подписи которых должны заверять оформляемые документы. Данные лица должны обеспечить не только корректность заполнения регистров, но и надлежащее их хранение и исключение возможности внесения исправлений посторонними лицами. Редактировать регистр может только ответственное лицо, заверяя вносимые корректировки подписью, датой и пояснениями. Регистры по НДФЛ Обязанность по учету выплачиваемых доходов трудоустроенным лицам ложится на работодателя, который выполняет роль налогового агента по отношению к налогу, вычисляемому с доходов физлиц. Чтобы верно рассчитать подоходный налог, нужно грамотно организовать учет выплачиваемых доходов. Для этой цели компания формирует собственные регистры для ведения налогового учета для расчета НДФЛ. Регистры необходимы как для налоговой с целью контроля работодателей, так и для компаний, использующих наемный труд. Сбор данных о работающих физлицах, выплачиваемых им суммах, применяемых льгот и удерживаемых НДФЛ позволяет работодателю: Видеть общую картину по всем работникам; Заполнять справки 2-НДФЛ по итогам года; Определять права работников на «детский» вычет, отслеживать тот момент, когда данное право прекращается; Устанавливать права на иные вычеты стандартного характера; Выявлять случаи неправильного исчисления и удержания налога. Формирование регистра Компания вправе сама решить, как она будет учитывать доходы и рассчитываемый с них НДФЛ, и какие учетные бланки будут для этого использоваться. НК РФ определяет, что нужно отразить в налоговых регистрах. Необходимые сведения, подлежащие включению в регистр, закреплены в п. 1 ст. 230: Идентификационные данные по каждому физлицу; Разновидности выплачиваемых доходов; Предоставляемые льготы по НДФЛ, уменьшающие базу для вычисления налога; Величины выплачиваемых сумм; Даты выдачи сумм персоналу; Величины исчисленного налога; Даты его удержания и перечисления; Сведения о платежной документации, подтверждающей уплату. Указанные сведения приводятся в разрезе по каждому сотруднику. Бланк налогового регистра по НДФЛ разрабатывается с тем учетом, чтобы обеспечить удобную работу с информацией, наглядность ее представления. При этом в бланк включаются необходимые сведения, требуемые налоговой. трансформеры в игрушках мультфильм. Качества, которыми должен обладать разработанный бланк регистра: Простота – не должно возникать путаницы в представлении данных по сотрудникам; Наглядность – данные должны легко читаться, бланк должен позволять быстро перенести необходимую информацию в 2-НДФЛ; Краткость – не нужны лишние сведения, они не несут никакой значимости и создают сложность восприятия информации. Бланк регистра должен учитывать особенности деятельности организации и выплачиваемые виды доходов, поэтому не утверждено универсального бланка регистра. Каждое предприятие составляет такой документ, который будет включать необходимые сведения и обладать указанными выше свойствами. Для удобства компания может формировать несколько налоговых регистров для полного отражения необходимых данных в целях налогового учета НДФЛ. Налоговое законодательство работодателей в данном вопросе не ограничивает. Можно применять отдельный регистр в отношении каждого вида дохода или каждого физлица. Часто компании за основу берут действовавший ранее бланк справки 1-НДФЛ, на примере которого подготавливается подходящий регистр. Бланк регистра по НДФЛ В разрабатываемый налоговый регистр включаются сведения из п. 1 ст. 230. Ниже в таблице даны пояснения по каждому виде необходимой информации. Обязательные сведения регистра Пояснения Идентификационные данные о налогоплательщиках Данные о работающих физлицах, включающие: ФИО; Число, месяц и год рождения; Сведения об удостоверяющем личность документе; ИНН, если он известен работодателю; Адрес (в РФ и за ее пределами); Гражданство. Виды доходов Каждый выплачиваемый вид дохода должен иметь поле для указания специального цифрового кодового обозначения. Коды утверждены Приказом ФНС №MMB-7-11/387@ 10. 09. 15. Не обязательно отражать данные по доходам, не облагаемым НДФЛ, так как они не формируют базу. Доходы, облагаемые налогом в ограниченном пределе, отражать обязательно, так как они способны накапливаться на протяжении года. Виды вычетов В регистре вычеты отражаются с указанием кодовых обозначений. Коды вычетов утверждены тем же приказом, что и коды доходов. Суммы доходов Рекомендуется указывать суммы доходов: Начисленные до налогообложения и применения вычетов; Уменьшенные на положенные вычеты. Даты выплаты доходов Предусматривается поле для указывания дня, когда: Фактически выдана з/п или иной вид дохода наличными из кассы; Перечислена з/п на карты сотрудникам. Рекомендуется также предусмотреть поле для указания даты получения дохода по правилам ст. 223 (в отношении з/п – это последний день месяца, за который она начислена). игра бесконечное лето 2015 скачать торрент. Статус налогоплательщика В регистр включается поле для указания того, относится физлицо к резидентам или нерезидентав РФ. Даты удержания НДФЛ В специальной графе прописывается фактический день удержания налога, который зависит от вида дохода. Даты перечисления НДФЛ Берутся из подтверждающей платежной документации. Реквизиты п/п Достаточно указать №, дату п/п и перечисляемую по нему сумму налога. НДФЛ В регистр вносится посчитанный и удержанный налог. Если работников много, то удобнее разработать регистр, который бы отражал данные по каждому отдельному физлицу. По такому принципу построен бланк 1-НДФЛ. Можно взять указанный бланк в качестве основы и адаптировать его под современные реалии и требования НК РФ — добавить недостающие данные, убрать лишние, неактуальные. Компания ведет регистр в удобном виде – бумажном или электронном. Образец регистра по НДФЛ С учетом вышеизложенных сведений налоговый регистр по НДФЛ может принимать такой вид: Образец регистра по НДФЛ Скачать образец регистра по НДФЛ Регистр по налогу на прибыль Для целей учета показателей для вычисления налога на прибыль компания заполняет самостоятельно разработанные бланки налоговых регистров, данные в эти регистры переносятся из бухгалтерских счетов и первичной документации. Бланки регистров составляются с учетом особенностей деятельности конкретного предприятия. Актуальность в применении налоговых регистров отдельно от бухгалтерских по налогу на прибыль возникает в том случае, если организация выполняет операции, суммы по которым учитываются по-разному в бухгалтерии и налогообложении. Требования налогового и бухгалтерского учета по некоторым операциям могут не совпадать, в таких случаях и нужно отдельно применять налоговые регистры. Если же предприятия не выполняет тех операций, по которым налоговый учет ведется в отличной от бухучета форме, то для вычисления налога на прибыль достаточно бухгалтерских регистров. Налоговые регистры могут принимать форму бухгалтерских с необходимыми дополнениями. Также допускается формировать отдельные бланки, не схожие с бухгалтерскими. Налоговая разрешает компаниям в данном вопросе проявить инициативу и подготовить подходящий для себя бланк. В НК РФ даются только рекомендации о том, какие реквизиты отражаются в регистре: Название бланка; Временной отрезок, за который он составляется; Количественные и денежные измерители необходимых показателей; Сведения о проводимых операциях; Подпись ответственного лица. Оцените качество статьи. Нам важно ваше мнение: Загрузка замка.

Нашлось 5812 результатов по запросу "бланк налогового регистра по ндфл 2016 скачать " Скачать бланк декларации 3-НДФЛ за 2014–2015 год -.Декларация 3 НДФЛ 2014 (скачать бланк которой можно совершенно бесплатно) по форме.

Карточка по форме 1-НДФЛ за 2014–2015 годы (.НДФЛ 1 — карточка по этой форме была утверждена приказом МНС России от 31.10.2003 № БГ-3-04/583.

2 НДФЛ форма: справка, заполнение, бланк, образец.Изменения в форме 2 ндфл и рекомендации по ее заполнению описаны в статье.

Отчетность по форме 6-НДФЛ в 2016 году (бланк.В данной статье мы рассмотрим новую отчетность по форме 6-НДФЛ в 2016 году (бланк и пример.

Регистры налогового учета - online-buhuchet.ruРегистры налогового учета. Регистр по налогу на прибыль. Образец регистра по НДФЛ.

Заполнение 6-НДФЛИз этой статьи вы узнаете: Заполнение 6-НДФЛ пример; Какую информацию следует заносить в.

Возвращаем излишне удержанный НДФЛ работнику |.Действующий порядок возврата излишне удержанного НДФЛ имеет множество нюансов.

Налоговые регистры по НДФЛ в 2015 году: порядок.Как правильно использовать форму налогового регистра в 2015 году

Бухгалтерская справочная система «Система Главбух».Вы открыли расширенный поиск! С его помощью можно быстро находить документы по известным.

Скачать бланк путевого листа легкового автомобиля.Вы можете скачать бланк путевого листа легкового автомобиля у нас на сайте.