Рейтинг: 4.4/5.0 (1908 проголосовавших)

Рейтинг: 4.4/5.0 (1908 проголосовавших)Категория: Бланки/Образцы

В 2014 году были изменены формы деклараций по многим налогам. Поправки не обошли стороной и отчетность по УСН и ЕСХН. Рассмотрим, какую же информацию законодатель добавил в формы и как правильно их заполнить.

В 2014 году были изменены формы деклараций по многим налогам. Поправки не обошли стороной и отчетность по УСН и ЕСХН. Рассмотрим, какую же информацию законодатель добавил в формы и как правильно их заполнить.

Декларация по УСН

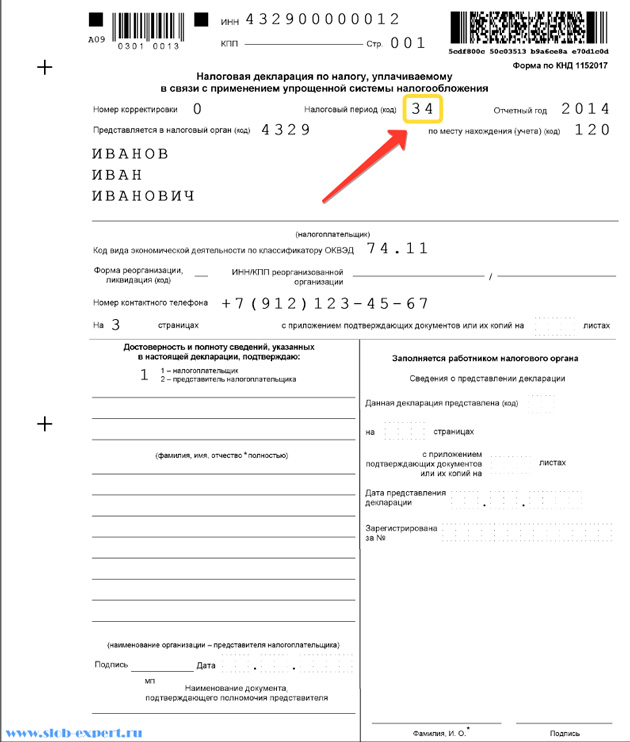

Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения

Образец заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения

Так, на титульном листе появилось два новых поля: "код формы реорганизации (ликвидации) организации" и "ИНН / КПП реорганизованной организации". Они используются, если в минувшем отчетном периоде организация-налогоплательщик проходила процедуру реорганизации. Варианты кодов приводятся в Приложении № 3 к Порядку заполнения налоговой декларации. утвержденному Приказом (далее – Порядок). Их всего шесть:

В поле "ИНН / КПП реорганизованной организации" нужно указать те данные, которые были у компании до ее реорганизации (п. 2.6 Порядка ).

В отличие от титульного листа, другие разделы претерпели более значительные изменения. Так, из Раздела 1 "Сумма налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога, подлежащая уплате в бюджет, по данным налогоплательщика" были выделены два раздела в зависимости от выбранного налогоплательщиком объекта налогообложения. Раздел 1.1 предназначен для тех, кто использует в качестве объекта налогообложения "доходы", а Раздел 1.2 – "доходы минус расходы". Основные строки разделов остались без изменения. Единственное, для каждого отчетного периода теперь предусмотрено поле для отражения суммы авансовых платежей к уменьшению. Кроме того, для удобства налогоплательщиков, законодатель продублировал в декларации крайние сроки уплаты авансового платежа за тот или иной отчетный период (п. 4.3-4.7 Порядка ).

Есть и небольшое формальное изменение. С 1 января 2014 года при заполнении налоговой отчетности вместо кода ОКАТО указывается код ОКТМО. Теперь это изменение было внесено в налоговую декларацию. Но разработчики декларации предусмотрели и такую ситуацию, когда организация меняет место постановки на учет, а соответственно, меняется и код. В этом случае после каждой группы строк для отражения авансовых платежей за отчетный период предусмотрена строка с кодом ОКТМО (строки 030, 060, 090). Именно в них и надо записать новый код, в случае его смены. Если же во время отчетного периода организация не меняла свою налоговую, то в этих полях проставляется прочерк (п. 4.2 Порядка ).

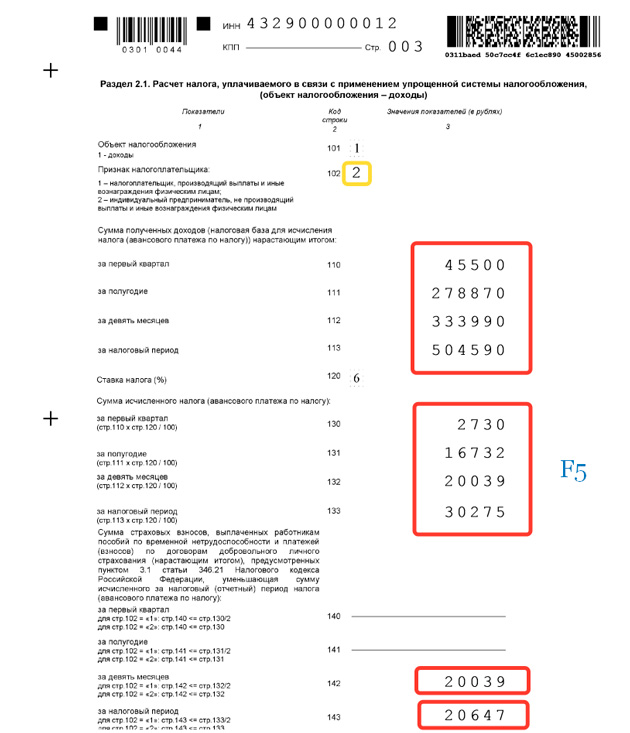

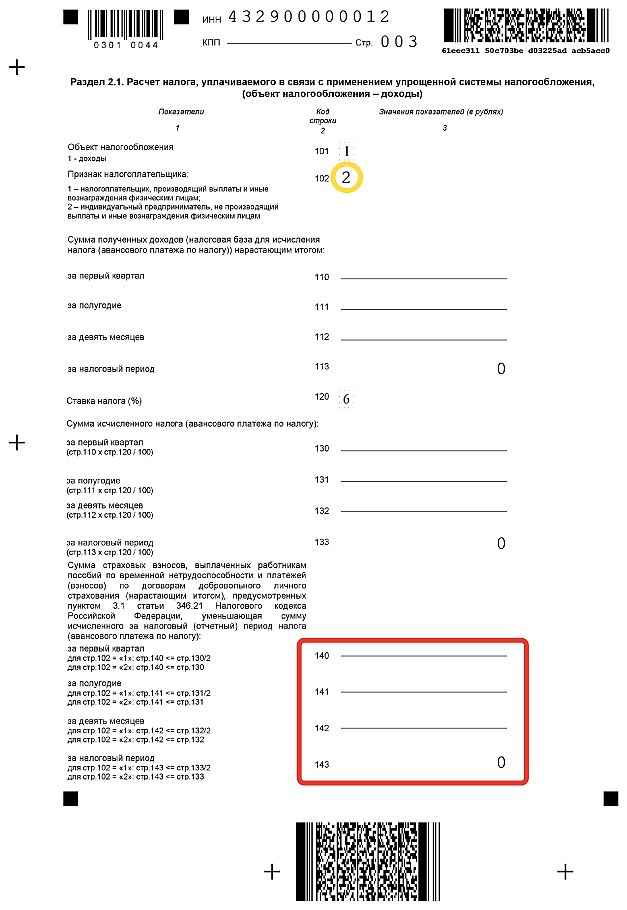

Раздел 2 "Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога" тоже поделили для тех, кто использует объект налогообложения "доходы" (Раздел 2.1) и тех, кто выбрал объект "доходы минус расходы" (Раздел 2.2).

В обоих разделах добавилось поле для указания признака налогоплательщика:

Новая форма стала более детальной. Теперь большинство стоимостных показателей в Разделе 2.1 и Разделе 2.2 нужно указывать не одной строкой за год, а за каждый отчетный период нарастающим итогом. Изменения коснулись строк "доходы", "расходы", "налоговая база", "сумма полученного убытка", "ставка налога" и "сумма исчисленного налога".

Сроки подачи декларации по УСН

В зависимости от того, кто является налогоплательщиком, различаются и сроки сдачи отчетности. Так, организациям-"упрощенцам" по общему правилу подать годовую декларацию нужно до 31 марта года, следующего за налоговым периодом, а ИП могут сделать это на месяц позже – до 30 апреля (п. 1 ст. 346.23 НК РФ ). Если же последний день подачи отчетности выпадает на выходной, то таким днем считается следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ ).

Помимо расширения и детализации основных разделов декларации, был добавлен и новый Раздел 3 "Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования". Заполняется он только теми налогоплательщиками, кто получил такие средства. В Разделе 3 нужно указать, какой вид целевого финансирования получила организация или ИП (код можно посмотреть в Приложении № 5 к Порядку ). В этих графах необходимо указать следующие сведения:

В конце Раздела 3 предусмотрена итоговая строка.

Декларация по ЕСХН

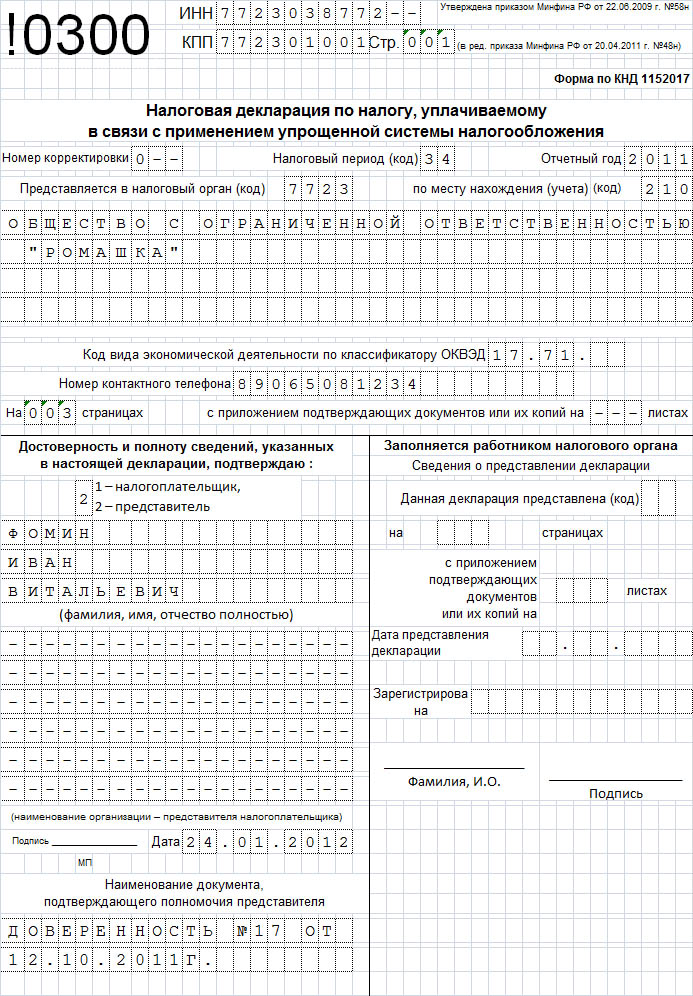

Налоговая декларация по единому сельскохозяйственному налогу

Образец заполнения налоговой декларации по единому сельскохозяйственному налогу

Небольшие изменения коснулись титульного листа. В нем добавлены новые поля, заполняемые в случае реорганизации компании: код формы реорганизации и ИНН / КПП реорганизованной компании. Сами строки аналогичны полям в декларации по УСН, порядок заполнения которых мы уже рассмотрели выше.

В Разделе 1 "Сумма единого сельскохозяйственного налога, подлежащая уплате в бюджет, по данным налогоплательщика" после поля, в котором отражается уплата авансовых платежей, появилась строка для указания данных ОКТМО (003). Эту строку не стоит путать с аналогичной по названию строкой 001. Как указано в п. 4.1 Порядка заполнения налоговой декларации (далее – Порядок заполнения), если в строке 001 код указывается обязательно, то строка 003 заполняется только в том случае, если в отчетном периоде организация поменяла место своего нахождения и, соответственно, налоговую инспекцию. В этом случае по строке 003 проставляется новый ОКТМО. Если изменений не было, то в строке 003 ставится прочерк (п. 4.1 Порядка заполнения ).

В Раздел 1 были внесены хоть и не существенные, но весьма удобные изменения – теперь в декларации продублирован последний день уплаты авансовых платежей. Это позволит бухгалтерам не отслеживать каждый раз эту дату, нужно будет просто открыть налоговую декларацию.

Сроки подачи декларации по ЕСХН

По общему правилу подать годовую декларацию нужно до 31 марта года, следующего за налоговым периодом (п. 2 ст. 346.10 НК РФ ). Если же последний день подачи отчетности выпадает на выходной, то таким днем считается следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ ).

Единственное значительное новшество в декларации – введение Раздела 3 "Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования".

С заполнением этого раздела не должно возникнуть никаких трудностей. В нем отражаются средства, полученные на целевое финансирование, за исключением субсидий автономным учреждениям. Всего в Разделе 3 четыре графы. Первая предназначена для отражения кода вида поступления средств. Кодов достаточно много, и посмотреть их все можно в Приложении 5 к Порядку заполнения .

Далее идут три графы 2/5, 3/6, 4/7, которые содержат верхнюю и нижние поля строк. При этом, заполнять нужно только одно поле – или верхнее или нижнее. В графе 2/5 отображаются дата поступления средств или срок их использования. Стоимость имущества, выполненных работ, оказанных услуг, перечисленных денег или сумму средств, срок использования по которым еще не истек, следует записать в графу 3/6. А в графе 4/7 отражается сумма средств использованных по назначению или сумма средств не использованных по назначению (использованных не по назначению). В конце Раздела имеется итоговое поле для отражения общих показателей по графам.

Получите полный доступ к системе ГАРАНТ бесплатно на 3 дня!

© ООО "НПП "ГАРАНТ-СЕРВИС", 2016. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 107076, г. Москва, ул. Стромынка, д. 19, к. 2, internet@garant.ru .

8-800-200-88-88

(бесплатный междугородный звонок)

Отдел рекламы: +7 (495) 647-62-38 (доб. 3153), adv@garant.ru. Реклама на портале.Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

При составлении декларации по ЕСХН сначала заполняют раздел 2.1, а потом разделы 2 и 1. Если организация получала средства целевого финансирования, ей также необходимо заполнить раздел 3. Декларацию по ЕСХН по итогам налогового периода сдают не позднее 31 марта года, следующего за истекшим налоговым периодом. Если же организация решила уйти с режима ЕСХН, она обязана представить декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена предпринимательская деятельность в качестве сельскохозяйственного товаропроизводителя.

Декларация по ЕСХН включает в себя (приказ ФНС России от 28.07.2014 № ММВ-7-3/384@):

Рекомендуем заполнять декларацию по ЕСХН в следующей последовательности.

Сначала заполняем раздел 2. По коду строки 010 указываем сумму полученных плательщиком за налоговый период доходов, учитываемых при определении налоговой базы ЕСХН ( п. 1 ст. 346.5 НК РФ).

По коду строки 020 указываем сумму произведенных плательщиком за налоговый период расходов, учитываемых при определении налоговой базы (п.п. 2 - 4.1, 5 ст. 346.5 НК РФ).

По коду строки 030 показываем налоговую базу по ЕСХН за налоговый период (код строки 010 - код строки 020).

При этом, если в налоговом периоде получен убыток (отрицательная разница между доходами и расходами, указанными по кодам строк 010 и 020), то налоговая база признается равной нулю.

По коду строки 040 отражаем сумму убытка, на которую плательщик фактически уменьшил налоговую базу за истекший налоговый период, указанную по коду строки 030, (в пределах суммы убытков, полученных по итогам предыдущих налоговых периодов, которые не были перенесены на начало истекшего налогового периода, указанных по коду строки 010 раздела 2.1). При этом, значение показателя по коду строки 040 не может быть больше значения показателя, указанного по коду строки 030.

По коду строки 050 указываем сумму налога, исчисленную исходя из налоговой ставки и налоговой базы за налоговый период, уменьшенной на сумму убытка, полученного в предыдущем (предыдущих) налоговом (налоговых) периоде (периодах) (код строки 030 - код строки 040) х 6 / 100).

Если был получен убыток, заполняем раздел 2.1. По коду строк 010 - 110 указываем сумму убытков, полученных по итогам предыдущих налоговых периодов, которые не были перенесены на начало истекшего налогового периода, в том числе с разбивкой по годам их образования (соответствуют значению показателей по кодам строк 130 - 230 раздела 2.1 Декларации за предыдущий налоговый период).

По коду строки 120 указываем сумму убытка за истекший налоговый период (код строки 020 - код строки 010) раздела 2). Данный показатель необходим, если значения показателя по коду строки 010 раздела 2 меньше значения показателя по коду строки 020 раздела 2.

По коду строки 130 указываем сумму убытков на начало следующего налогового периода, которые плательщик вправе перенести на будущие налоговые периоды (код строки 010 - код строки 040 раздела 2 + код строки 120). Значение показателя по коду строки 130 переносится в раздел 2.1 декларации за следующий налоговый период и указывается по коду строки 010.

По кодам строк 140 - 230 указываем суммы убытков, которые не были перенесены при уменьшении налоговой базы за истекший налоговый период, по годам их образования (сумма убытка истекшего налогового периода указывается последней в перечне лет, за которые получены убытки). Сумма значений показателей по кодам строк 140 - 230 соответствует значению показателя по коду строки 130. Значения показателей по кодам строк 140 - 230 переносятся в Раздел 2.1 декларации за следующий налоговый период и указываются по кодам строк 020 – 110.

Затем заполняем раздел 1. В строке 002 указываем сумму авансового платежа по ЕСХН, исчисленную к уплате в бюджет по итогам отчетного периода.

По коду строки 004 отражаем сумму налога, подлежащую уплате в бюджет по итогам налогового периода с учетом уплаченной суммы авансового платежа за полугодие (код строки 050 раздела 2 - код строки 002). Данный показатель указывается, если значение показателя по коду строки 050 раздела 2 больше или равно значению показателя по коду строки 002.

По коду строки 005 отражаем сумму ЕСХН к уменьшению за налоговый период (код строки 002 - код строки 050 раздела 2). Данный показатель указывается, если значение показателя по коду строки 050 раздела 2 меньше значения показателя по коду строки 002.

Отметим, если компания получала средства целевого финансирования, целевые поступления и другие средства (п.п. 1 и 2 ст. 251 НК РФ), ей необходимо заполнить раздел 3.

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

Семинары Проверьте установленные у вас сроки выплаты зарплаты

Проверьте установленные у вас сроки выплаты зарплаты

C 03.10.2016 все работодатели обязаны установить в правилах внутреннего трудового распорядка, коллективном или трудовом договоре даты выплаты зарплаты не позднее 15 календарных дней со дня окончания периода, за который она начислена.

ФНС определилась с заполнением поля 107 платежки по НДФЛ

ФНС определилась с заполнением поля 107 платежки по НДФЛ

Перечисляя, например, НДФЛ с отпускных и больничных, поле 107 платежного поручения налоговые агенты должны заполнять в формате «МС.ХХ.ХХХХ».

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Валютный закон содержит закрытый перечень операций, разрешенных проводить организации-резиденту РФ без использования банковского счета (ч.2 ст.14 Федерального закона от 10.12.2003 N 173-ФЗ ). И выплата зарплаты нерезиденту в этом перечне не поименована.

Командировочные расходы на перелет без посадочного талона не списать

Командировочные расходы на перелет без посадочного талона не списать

Покупка авиабилета (как бумажного, так и электронного) сама по себе не подтверждает факт перелета. Для учета в «прибыльных» целях расходов на услуги авиаперевозки необходим еще и посадочный талон.

Страховые взносы по «обособкам» в 2017 году: как платить

Страховые взносы по «обособкам» в 2017 году: как платить

С 2017 года администрированием страховых взносов будет заниматься ФНС. В связи с этим порядок уплаты взносов частично изменится, в т.ч. новшества коснутся организаций, открывших обособленные подразделения.

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

С 2016 года облагаемый НДФЛ доход в виде материальной выгоды от экономии на процентах при получении беспроцентного займа определяется в последний день каждого месяца, в котором действовал договор. И раньше Минфин считал, что за периоды до 2016 года такой доход надо признать на 31.01.2016 г. Но сейчас все изменилось.

Запоздали с уплатой налога на один день: будут ли пени

Запоздали с уплатой налога на один день: будут ли пени

Ни для кого не секрет, что плательщики, не вовремя уплачивающие налоги, должны перечислить в бюджет еще и сумму пени. Но возникает ли такая обязанность у тех, кто уже на следующий день после установленного срока исполнил свою обязанность по уплате налога?

Налоговая декларация по единому сельскохозяйственному налогуОбновление: 25 мая 2016 г.

Если налогоплательщик применяет ЕСХН, срок сдачи декларации — 1 раз в год.

Когда сдается налоговая декларация по ЕСХНОтчетным периодом по ЕСХН признается полугодие, а налоговым периодом – календарный год (п. 1, 2 ст. 346.7 НК).

Налоговая декларация по единому сельскохозяйственному налогу сдается ежегодно за предшествующий календарный год до 1 апреля (подп. 1 п. 2 ст. 346.10 НК).

Срок сдачи декларации по ЕСХН за 2016 – 31 марта 2017 г.

Отчетность КФХ на ЕСХН в 2016 году сдается в этот же срок, не позднее 31 марта 2017 г.

Поскольку отчетным периодом по единому сельскохозяйственному налогу признается полугодие, а налоговым – год, налогоплательщикам не требуется сдавать налоговую декларацию по ЕСХН 2 раза в год.

Если налогоплательщик, применяющий ЕСХН, прекращает деятельность, сдать налоговую декларацию по единому сельскохозяйственному налогу нужно до 26 числа месяца, следующего за месяцем подачи в налоговую уведомления о прекращении деятельности в качестве сельхозтоваропроизводителя (подп. 2 п. 2 ст. 346.10 НК ).

Куда сдается налоговая декларацияНалоговая декларация по единому сельскохозяйственному налогу 2016 сдается налогоплательщиком-организацией по месту своего нахождения, а налогоплательщиком-ИП – по месту жительства (п. 1 ст. 346.10 НК ).

Срок уплаты единого сельскохозяйственного налогаЕСХН уплачивается налогоплательщиками по итогам полугодия и года.

Авансовый платеж по ЕСХН уплачивается не позднее 25 календарных дней со дня окончания полугодия и засчитывается в счет уплаты есхн за год (п. 2, 3 ст. 346.9 НК ).

ЕСХН, исчисленный за год, уплачивается до 1 апреля следующего за ним года (п. 5 ст. 346.9 НК ).

Срок уплаты ЕСХН за 2016 год составляет:

— авансовый платеж по ЕСХН подлежит уплате не позднее 25 июля 2016 г. (налог исчисляется за период с 01.01.2016 по 30.06.2016);

— налог за 2016 год доплачивается не позднее 31 марта 2017 г. (налог исчисляется за период с 01.01.2016 по 31.12.2016).

Состав налоговой декларации по ЕСХН

Форма налоговой декларации по единому сельскохозяйственному налогу и порядок ее заполнения утверждены Приказом ФНС от 28.07.2014 № ММВ-7-3/384@ .

Налоговая декларация по ЕСХН состоит из титульного листа и 4-х разделов, размещенных на 4-х страницах (п. 1.2. Порядка заполнения налоговой декларации № ММВ-7-3/384@ ):

— в разделе 1 указываются суммы ЕСХН: авансового платежа, а также налога, подлежащего уплате по итогам года;

— в разделе 2 приводится расчет ЕСХН;

— раздел 2.1. содержит расчет убытка, уменьшающего налоговую базу есхн;

— в разделе 3 приводится информация о целевом использовании имущества, получение которого обусловлено целевым характером использования.

Что учесть при заполнении налоговой декларации ЕСХНДекларация заполняется в рублях. Суммы менее 50 коп. не учитываются, а более 50 коп. округляются до рубля (п. 2.1. Порядка заполнения налоговой декларации № ММВ-7-3/384@ ).

Декларация имеет сквозную нумерацию с титульного листа (п. 2.2. Порядка ).

Декларацию необходимо заполнить от руки или на компьютере. Допускается заполнение черным, фиолетовым или синим цветом (п. 2.3. Порядка ).

Нельзя при оформлении декларации (п. 2.3. Порядка ):

— распечатывать ее на двусторонних листах (с текстом на каждой стороне листа);

— исправлять в ней ошибки;

— скреплять листы декларации, если это приводит к порче документа.

В каждом поле декларации указывается только один показатель. Заполняется декларация слева направо. Текст пишется заглавными буквами. Если декларация заполняется от руки и какой-либо показатель отсутствует, проставляется прочерк. Если декларация заполняется на компьютере, используется шрифт Courier New 16 — 18 пунктов (п. 2.4. Порядка ).

На каждой странице декларации указываются ИНН и КПП налогоплательщика (п. 2.5. Порядка ).

Как заполнить налоговую декларацию по ЕСХНРекомендации по заполнению

Составить декларацию нужно только по истечении налогового периода (календарного года). Несмотря на то что по окончании отчетного периода (полугодия) организации перечисляют авансовые платежи по ЕСХН . налоговая декларация за этот период не составляется.

Декларацию нужно сдать в налоговую инспекцию по местонахождению организации не позднее:

Такой порядок предусмотрен пунктами 1 и 2 статьи 346.10 Налогового кодекса РФ.

ОтветственностьНесвоевременная подача декларации по ЕСХН является правонарушением (ст. 106 НК РФ, ст. 2.1 КоАП РФ), за которое предусмотрена налоговая и административная ответственность .

Содержание декларацииДекларация по ЕСХН включает в себя:

При составлении декларации титульный лист, разделы 1 и 2 нужно заполнить обязательно. Разделы 2.1 и 3 заполняйте, только если организация закончила год с убытком или получала дополнительное финансирование (п. 6.1 и 7.1 Порядка, утвержденного приказом ФНС России от 28 июля 2014 г. № ММВ-7-3/384).

Порядок оформленияВсе значения стоимостных показателей декларации указываются в полных рублях. Значения показателей менее 50 копеек отбрасывайте, а 50 копеек и более округляйте до полного рубля.

Текстовые показатели в ячейках заполняйте слева направо заглавными буквами. Целые числовые и кодовые показатели также заполняйте слева направо, при этом в последних незаполненных ячейках ставьте прочерк.

В декларации не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

На каждом листе декларации укажите ИНН и КПП организации. Ячейки, отведенные для ИНН, заполняйте слева направо. Поскольку ИНН организации состоит из 10 цифр, в двух последних ячейках, оставшихся свободными, поставьте прочерк.

После того как декларация составлена, последовательно пронумеруйте все страницы.

Об этом сказано в пунктах 2.1–2.4 Порядка, утвержденного приказом ФНС России от 28 июля 2014 г. № ММВ-7-3/384.

Титульный листНа титульном листе декларации укажите:

Титульный лист должен содержать дату заполнения декларации, а также подпись лица, заверяющего достоверность и полноту указанных в декларации сведений.

Если это руководитель организации, указывается его фамилия, имя и отчество, личная подпись, заверенная печатью организации. При этом в разделе титульного листа «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» проставляется «1».

Если это представитель организации, в разделе титульного листа «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» проставляется «2»:

Об этом сказано в разделе III Порядка, утвержденного приказом ФНС России от 28 июля 2014 г. № ММВ-7-3/384.

Раздел 1В разделе 1 декларации по ЕСХН укажите:

Такой порядок предусмотрен разделом IV Порядка, утвержденного приказом ФНС России от 28 июля 2014 г. № ММВ-7-3/384.

Раздел 2В разделе 2 заполните:

Такой порядок следует из раздела V Порядка, утвержденного приказом ФНС России от 28 июля 2014 г. № ММВ-7-3/384.

Раздел 2.1Раздел 2.1 декларации заполняйте, если по итогам прошлого года (прошлых лет) организация получила убытки.

В разделе 2.1 укажите:

Это следует из раздела VI Порядка, утвержденного приказом ФНС России от 28 июля 2014 г. № ММВ-7-3/384.

Раздел 3Раздел 3 заполняйте только в том случае, если организация получала дополнительное финансирование (кроме субсидий автономным учреждениям). Виды дополнительного финансирования перечислены в пунктах 1 и 2 статьи 251 Налогового кодекса РФ.

В разделе отразите данные предыдущего года по полученным, но неиспользованным средствам, срок использования которых не истек.

Укажите следующие данные:

В графе 7 отразите средства, использованные не по целевому назначению. Такие средства нужно включить в состав внереализационных доходов в тот момент, когда были нарушены условия их получения (например, истек срок использования средств).

Основные средства, нематериальные активы и другое имущество отражайте в отчете по рыночной стоимости.

Это следует из раздела VII Порядка, утвержденного приказом ФНС России от 28 июля 2014 г. № ММВ-7-3/384.

Пример заполнения декларации по ЕСХН

ООО «Альфа» занимается выращиванием овощей и применяет ЕСХН.

В 2015 году организация получила доходы, учитываемые при налогообложении, в сумме 5 000 000 руб. Сумма понесенных расходов – 3 500 000 руб.

У «Альфы» есть убыток, образовавшийся в прошедших периодах, – 115 000 руб. За отчетный год бухгалтер «Альфы» учел убыток, образовавшийся в предыдущие годы, в размере 10 000 руб. Остальная сумма убытка будет учтена в следующие годы.

Также в 2015 году «Альфа» получила грант от государства в размере 200 000 руб. но пока его не использовала. Сумму гранта бухгалтер отразил в разделе 3 декларации.

25 марта 2016 года бухгалтер «Альфы» подал в инспекцию декларацию по ЕСХН за 2015 год.

Способы сдачиДекларацию по ЕСХН можно сдать в инспекцию:

Об этом говорится в пункте 3 статьи 80 Налогового кодекса РФ.

За несоблюдение установленного способа представления налоговой отчетности в электронном виде предусмотрена налоговая ответственность. Размер штрафа составляет 200 руб. за каждое нарушение. Об этом говорится в статье 119.1 Налогового кодекса РФ.

Ситуация: нужно ли сдать «нулевую» налоговую декларацию по единому сельхозналогу, если организация перешла на уплату ЕСХН, но деятельности пока не ведет ?

Представить декларацию в налоговую инспекцию – это обязанность всех налогоплательщиков (подп. 4 п. 1 ст. 23 НК РФ). Плательщиками ЕСХН признаются организации, перешедшие на этот спецрежим (п. 1 ст. 346.2 НК РФ).

Таким образом, если организация перешла на уплату ЕСХН, но в течение налогового периода не вела деятельности, по окончании года она все равно должна составить и сдать налоговую декларацию (с нулевыми показателями).

Аналогичные разъяснения содержатся в письмах Минфина России от 9 ноября 2007 г. № 03-11-05/264 и от 31 марта 2006 г. № 03-11-04/2/74. Несмотря на то что эти письма адресованы плательщикам единого налога при упрощенке, ими могут руководствоваться и организации, перешедшие на уплату ЕСХН.

Ситуация: как составить и сдать декларацию по единому сельхозналогу организации с обособленными подразделениями?

Обособленные подразделения не являются самостоятельными юридическими лицами (абз. 21 п. 2 ст. 11 НК РФ). Поэтому показатели их деятельности учитываются при формировании общей налоговой базы по организации в целом.

Налоговое законодательство не содержит особых правил составления и сдачи декларации по ЕСХН для организаций, имеющих обособленные подразделения. Поэтому такие организации должны составить декларацию, следуя общему Порядку, утвержденному приказом ФНС России от 28 июля 2014 г. № ММВ-7-3/384. Сдать декларацию нужно только в налоговую инспекцию по местонахождению головного отделения организации (п. 2 ст. 346.10 НК РФ).

Срок сдачи декларации по ЕСХН за 2015год зависит от того, сколько плательщик находился на этом специальном режиме в течение налогового периода. Об особенностях ЕСХН и сроках представления отчета по этому налогу пойдет речь в нашем материале.

Что такое декларация по ЕСХН?Декларация по ЕСХН — это главный отчет плательщиков, ведущих сельскохозяйственную деятельность. Ее форма регламентирована приказом ФНС России «Об утверждении формы налоговой декларации по единому сельскохозяйственному налогу» от 28.07.2014 № ММВ-7-3/384@. Указанный отчет включает в себя титул и 3 раздела:

Декларация представляется в установленные НК РФ сроки в налоговый орган:

Сроки представления декларации по ЕСХН установлены ст. 346.10 НК РФ и зависят от того, была ли прекращена деятельность, облагаемая рассматриваемым налогом. В общем случае при пребывании на специальном режиме в течение всего налогового периода срок сдачи ЕСХН- декларации — 31 марта следующего года. Таким образом, срок сдачи ЕСХН 2015 года — 31 марта 2016-го, а ЕСХН за 2016 год нужно сдать до 31 марта 2017 года.

В случае если плательщик на ЕСХН утратил право применения этой системы налогообложения в течение налогового периода, отчет нужно подать до 25-го числа месяца, следующего за тем, в котором произошел уход с ЕСХН (в соответствии с уведомлением). Например, согласно уведомлению деятельность на ЕСХН прекратилась 20 июля 2015 года, следовательно, срок сдачи ЕСХН за 2015 год — 25 августа 2015 года.

Очень важно соблюсти указанные сроки, в противном случае плательщик может быть привлечен к ответственности по ст. 119 НК РФ — штрафу от 5 до 30% от суммы неуплаченного налога, но не менее 1 000 руб.

Уплата налога производится в 3 этапа:

Организация с 2016 года перешла на ЕСХН, на котором находилась весь налоговый период. Первый платеж будет произведен не позднее 25 июля 2016 года, второй — 25 января 2017 года (это будут авансовые платежи). Налог за 2016 год должен быть уплачен до 31 марта 2017 года.

Если же организация утратит право нахождения на ЕСХН 15 мая 2016 года, то до 27 июня 2016 года (с учетом переноса выходных) необходимо будет произвести полную уплату налога.

При этом санкция за игнорирование сроков уплаты налога предусмотрена ст. 122 НК РФ и составляет 20–40% от неуплаченной суммы.

Каков порядок перехода на ЕСХН?Для того чтобы не пропустить сроки подачи декларации по ЕСХН, вспомним, в какие сроки производится переход на ЕСХН и уход с этого режима.

ИП и организации, осуществляющие производство, переработку и реализацию сельхозпродукции, признаются плательщиками ЕСХН. При этом основным критерием отнесения к данной группе плательщиков является достижение ими объема дохода от реализации подобной продукции 70% и выше от суммы всех доходов. Прочие условия, которые позволяют хозсубъекту работать на ЕСХН (в том числе зависящие от вида сельскохозяйственной деятельности) перечислены в пп. 2, 2.1, 5–6 ст. 346.2 НК РФ.

Для перехода на данный режим необходимо подать соответствующее уведомление в налоговый орган:

При этом в 2015 году действовали льготные периоды в Республике Крым и Севастополе для перехода на ЕСХН — здесь был увеличен срок на представление уведомления. Такие плательщики были вправе представить уведомления включительно до 1 февраля 2015 года. При этом некоторые организации могли уведомить о переходе вплоть до 1 апреля 2015 года:

Уход с ЕСХН осуществляется:

Сроки представления декларации по ЕСХН зависят от того, весь ли налоговый период применялся данный режим. При этом важно соблюдение не только данных сроков, но и порядка перехода с ЕСХН во избежание несвоевременной уплаты налога и привлечения к налоговой ответственности.