Рейтинг: 4.9/5.0 (1895 проголосовавших)

Рейтинг: 4.9/5.0 (1895 проголосовавших)Категория: Бланки/Образцы

Рассмотрим, как правильно отразить в отчетности по форме 6-НДФЛ отпускные выплаты за отпуск, начинающийся в июле, начисленные и выплаченные в июне за три дня (ст. 136 ТК РФ) до его начала.

Заполнение 6-НДФЛ (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@) производится на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного НДФЛ, содержащихся в регистрах налогового учета (п. 1 ст. 230 НК РФ).

Формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налоговым агентом самостоятельно и должны содержать:

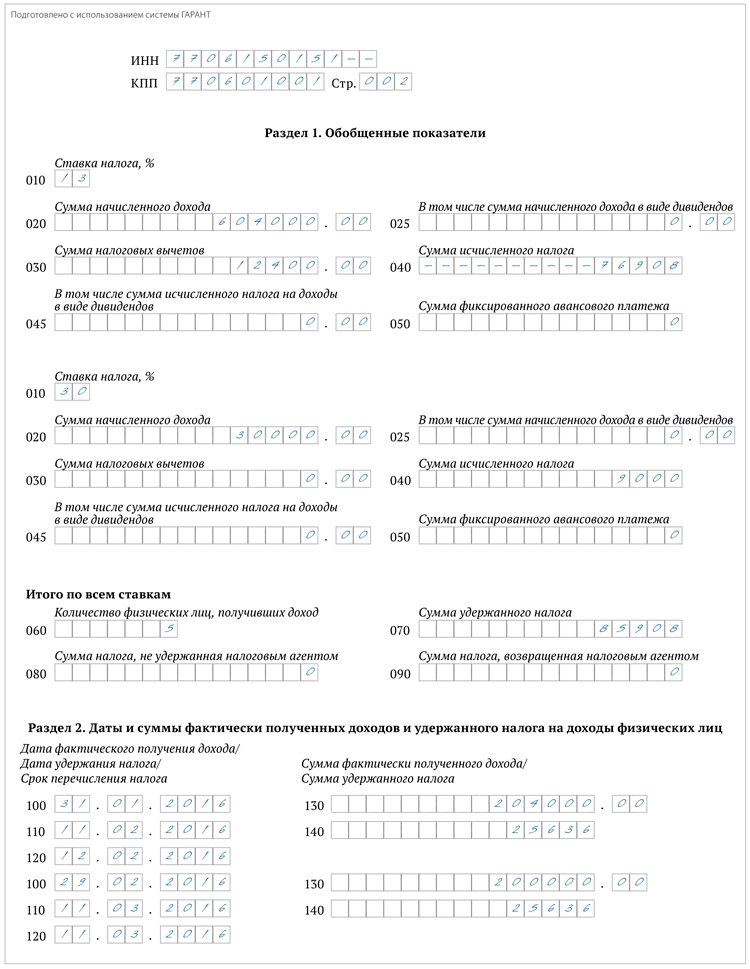

Форма 6-НДФЛ содержит два раздела:

Далее подробнее остановимся на порядке заполнения раздела 2 формы 6-НДФЛ.

Исходя в том числе из положений главы 23 Налогового кодекса дата фактического получения дохода, дата удержания НДФЛ и дата (срок) перечисления НДФЛ в бюджет — это три самостоятельные даты, каждую из которых определяют на основании отдельных норм указанной главы (ст. 223, пп. 4, 6 ст. 226, пп. 7, 9 ст. 226.1 НК РФ; письма ФНС России от 18.03.2016 № БС-4-11/4538@, от 12.02.2016 № БС-3-11/553@, от 20.01.2016 № БС-4-11/546@, от 24.11.2015 № БС-4-11/20483@).

Отметим, что в расчете 6-НДФЛ не предусмотрено указание кодов видов доходов, выплачиваемых налоговым агентом налогоплательщикам. Вместе с тем от вида выплачиваемого налогоплательщику дохода, в обязательном порядке отражаемого в регистрах налогового учета (с кодом 2012 для сумм отпускных выплат и с кодом 2000 для доходов в виде оплаты труда), зависит порядок определения вышеуказанных дат, который, в свою очередь, влияет на корректность заполнения раздела 2 формы 6-НДФЛ.

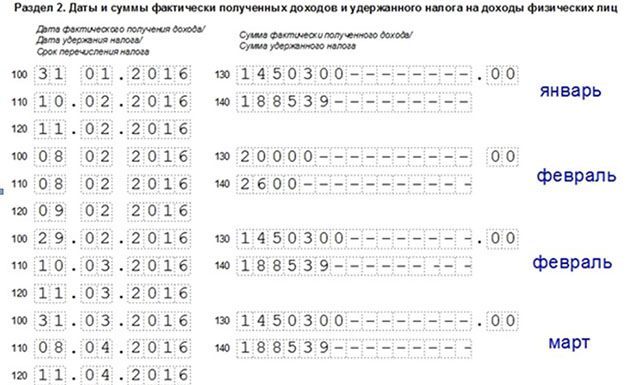

Заполнение 6-НДФЛ в части сумм отпускныхВ общих случаях:

При этом в отношении дохода в виде оплаты труда в целях исчисления НДФЛ предусмотрено специальное положение, согласно которому датой фактического получения налогоплательщиком такого дохода признают последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) (п. 2 ст. 223 НК РФ).

Средний заработок, сохраняемый на период ежегодного отпуска, не является оплатой труда, поскольку период отпуска относится ко времени отдыха, то есть времени, в течение которого работник не выполняет никаких трудовых обязанностей (ст. 106, 107, 114, 139 ТК РФ). Поэтому дату фактического получения дохода при выплате сотруднику отпускных определяют на день его выплаты (пост. Президиума ВАС РФ от 07.02.2012 № 11709/11; письма Минфина России от 26.01.2015 № 03-04-06/2187, от 06.06.2012 № 03-04-08/8-139, от 10.10.2007 № 03-04-06-01/349, ФНС России от 24.10.2013 № БС-4-11/190790).

Удержание НДФЛ с отпускных также производят на дату их выплаты (п. 4 ст. 226 НК РФ). Соответственно, даты, отражаемые по строке 100 и по строке 110 раздела 2 формы 6-НДФЛ в отношении таких выплат, будут совпадать.

Пункт 4.2 порядка заполнения формы 6-НДФЛ (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@) предусматривает отдельное заполнение строк 100—140 в отношении различных видов доходов, имеющих одну дату их фактического получения, но различные сроки перечисления НДФЛ.

Вместе с тем порядок определения даты перечисления в бюджет НДФЛ, удержанного с отпускных, с 2016 года регулируется специальной нормой (абзац второй п. 6 ст. 226 НК РФ): при выплате таких доходов налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Это означает, что срок перечисления НДФЛ с доходов в виде отпускных определяют как последнее число месяца, в котором фактически произведена выплата отпускных. Соответственно, именно эту дату нужно отразить по строке 120 раздела 2 формы 6-НДФЛ в отношении вида дохода «Суммы отпускных выплат».

Операцию по выплате работнику 27.06.2016 отпускных нужно отразить в разделе 2 формы 6-НДФЛ за полугодие, составляемого на отчетную дату 30.06.2016, следующим образом:

Оплату отпуска производят не позднее чем за три дня до его начала (ст. 136 ТК РФ). Расчет среднего заработка для оплаты ежегодного отпуска (ст. 139 ТК РФ) производится исходя из фактически начисленной работнику заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя зарплата. При этом календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале — по 28-е (29-е) число включительно).

Вместе с тем в приведенном примере дата окончания расчетного периода для исчисления среднего заработка для оплаты ежегодного отпуска (30.06.2016) наступила уже после срока оплаты отпуска. В связи с чем после окончания календарного месяца средний заработок пересчитывают, а работнику в ближайший день выплаты зарплаты производят соответствующую доплату.

После окончания календарного месяца в связи с пересчетом среднего заработка работнику в ближайший день выплаты зарплаты (08.07.2016) произведена соответствующая доплата отпускных. Так как эта выплата фактически произведена уже в июле 2016 г. то отражать ее нужно будет в расчете 6-НДФЛ за 9 месяцев 2016 г. (на 30 сентября) следующим образом:

Положением об оплате труда организации может быть предусмотрена единовременная выплата к ежегодному отпуску. Данная выплата не является материальной помощью (социальной выплатой), а представляет собой, по сути, поощрительную (стимулирующую) выплату, которая начисляется и выплачивается одновременно с отпускными выплатами и в полном объеме облагается НДФЛ.

Статья 129 Трудового кодекса определяет стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты) как один из элементов заработной платы (оплаты труда работника).

В целях исчисления НДФЛ в отношении дохода в виде оплаты труда предусмотрено специальное положение (п. 2 ст. 223 НК РФ), согласно которому датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом). При этом под доходом в виде оплаты труда понимается непосредственно вознаграждение за выполненные трудовые обязанности (письмо Минфина России от 12.11.2007 № 03-04-06-01/383).

В связи с этим дата фактического получения дохода в виде стимулирующей выплаты должна определяться как день выплаты этого дохода (подп. 1 п. 1 ст. 223 НК РФ). Указанная позиция подтверждена Минфином России (письмо Минфина России от 27.03.2015 № 03-04-07/17028).

Отсюда можно сделать вывод, что единовременная выплата к отпуску, носящая стимулирующий, поощрительный характер, в целях главы 23 Налогового кодекса не может быть отнесена к виду дохода с кодом 2000 «Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и приравненным к ним категориям физических лиц (кроме выплат по договорам гражданско-правового характера)».

Какого-либо особого порядка исчисления, удержания и уплаты НДФЛ, а также отдельного кода для такого вида дохода, как единовременная выплата к ежегодному отпуску, предусмотренная Положением об оплате труда, нет. По мнению автора, рассматриваемая единовременная выплата может быть отнесена к иным доходам по коду дохода 4800.

В связи с тем, что положениями главы 23 Налогового кодекса установлены различные сроки перечисления налога с доходов в виде отпускных выплат и в виде поощрительных (стимулирующих) выплат, отнесение данной единовременной выплаты к виду дохода «Суммы отпускных выплат» может повлечь некорректное заполнение строки 120 раздела 2 расчета 6-НДФЛ. При этом в разделе 2 формы 6-НДФЛ применительно к такому доходу отражают следующие даты:

Не надо путать фактическую дату уплаты и срок уплаты НДФЛ. Исходя из положений абзаца второго пункта 6 статьи 226 и пункта 9 статьи 226 Налогового кодекса правомерным является перечисление удержанного НДФЛ как в день выплаты дохода в виде отпускных, так и в любой последующий день текущего месяца (включая последнее число месяца, в котором выплачены отпускные).

эксперт службы Правового консалтинга ГАРАНТ

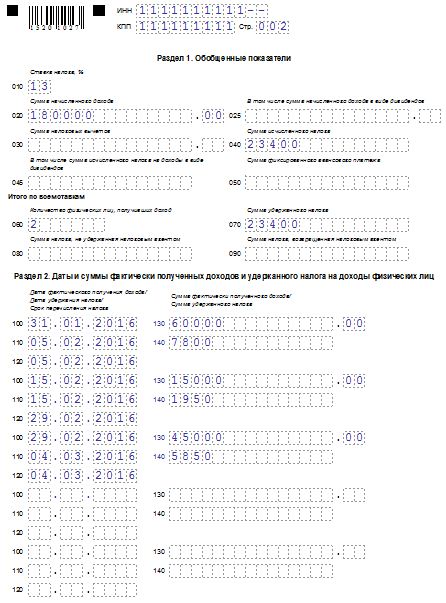

Помогите, пожалуйста разобраться с 6-НДФЛ!В январе 2016 года начислены (13.01.2016) и выплачены (20.01.2016) отпускные января и перечислен НДФЛ (20.01), затем начислены (20.01.2016) отпускные февраля другому сотруднику, также ему в эти же сроки начислена материальная помощь к отпуску. То есть отпускные первого сотрудника выплачены раньше срока выплаты заработной платы за январь, а отпускные второго сотрудника и его материальная помощь выплачены вместе с заработной платой за январь 02.02.2016 и НДФЛ перечислен 02.02.2016.В феврале (08.02.2016) начислена премия сотрудникам, выплачена премия (12.02.2016) и перечислен НДФЛ 12.02.2016.В марте (17.03.2016) выплачен аванс за март и перечислен НДФЛ 17.03.2016. Зарплата за март начислена 29.03.2016 и выплачена 31.03.2016 и перечислен НДФЛ 31.03.2016.Как правильно отразить эти суммы и даты в разделе 2 формы 6-НДФЛ за 1-й квартал.

ОтветОтвечает Галина Халтурина, эксперт

Для каждой даты фактической выплаты указывайте отдельную сумму налога. А если в один день вы выплачивали доходы, для которых установлены разные сроки уплаты НДФЛ, то эти суммы тоже нужно указать раздельно.

Дата получения дохода в виде зарплаты — всегда последний день месяца. Срок оплаты НДФЛ при зарплате не позднее дня, следующего за днем выплаты дохода

Дата получения доходов для отпускных будет дата фактического получения дохода. НДФЛ, удержанный с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход.

1. Отпускные первого сотрудника в январе:

Строка 100 - 20.01.2016;

Строка 110 – 20.01.2016;

Строка 120 – 31.01.2016.

Отпускные второго сотрудника начисленные в январе, но выплаченные в феврале:

Строка 100 - 02.02.2016;

Строка 110 – 02.02.2016;

Строка 120 – 29.02.2016.

Зарплата и материальная помощь за январь:

Строка 100 – 31.01.2016;

Строка 110 – 02.02.2016;

Строка 120 – 03.02.2016.

2. Если премия выплачена за текущий месяц, то не надо удерживать НДФЛ. Ведь доход возникает на последний день месяца. Дата удержания НДФЛ в строке 110 не может предшествовать дате получения дохода в строке 100.Поэтому на последнее число месяца нужно только исчислить налог, а удержать со следующей денежной выплаты. Если учреждение выплачивает производственную премию за прошлый месяц в строке 100 расчета надо заполнить последнее число месяца, за который начислена премия. Если в текущем месяце была выдана премия при наступлении конкретного события, в этом случае фактическую дату выплаты укажите в строке 100 и 110. А в строке 120 будет следующий за ним день.

3. С аванса НДФЛ платить не нужно.

Зарплату и аванс в расчете 6-НДФЛ нужно отразить одной суммой. Отдельно отражать аванс не нужно.

Строка 100 – 31.03.2016;

Строка 110 – 31.03.2016;

Строка 120 – 01.04.2016.

Из рекомендации

Андрея Кизимова, заместителя директора департамента налоговой и таможенно-тарифной политики Минфина России

Как составить и сдать расчет по форме 6-НДФЛ

В разделе 2 указывают даты получения и удержания налога, предельный срок, установленный для перечисления налога в бюджет, а также суммы фактически полученных доходов и удержанного НДФЛ. Чтобы правильно заполнить раздел 2, все доходы придется сгруппировать:

– по датам, когда они были фактически выплачены;

– по срокам, когда удержанные из этих доходов суммы НДФЛ должны быть перечислены в бюджет.

То есть для каждой даты фактической выплаты указывайте отдельную сумму налога. А если в один день вы выплачивали доходы, для которых установлены разные сроки уплаты НДФЛ, то эти суммы тоже нужно указать раздельно.* Об этом сказано в письме ФНС России от 18 марта 2016 г. № БС-4-11/4538 .

В раздел 2 включайте только те показатели, которые относятся к трем последним месяцам отчетного периода (письмо ФНС России от 18 февраля 2016 г. № БС-3-11/650 ). Например, в разделе 2 расчета за полугодие нужно отразить доходы и НДФЛ (с разбивкой по датам) по операциям, совершенным в периоде с 1 апреля по 30 июня включительно.

Заполняя раздел 2, укажите:

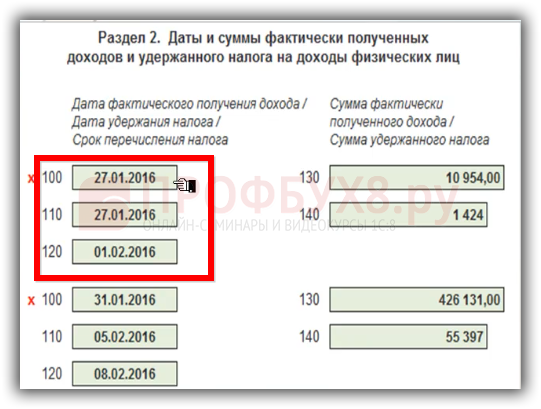

Обратите внимание: если зарплату под расчет выплатили до конца месяца, то заполнение раздела 2 будет иметь некоторые особенности. Дело в том, что по закону дата фактического получения дохода в виде зарплаты – это последнее число месяца, за который ее начислили (п. 2 ст. 223 НК РФ ). Например, датой получения зарплаты за январь считается 31 января. Раньше этого срока ни исчислить, ни удержать НДФЛ нельзя (письмо ФНС России от 25 июля 2014 г. № БС-4-11/14507 ). Зарплата, выданная до этой даты, признается авансом. А удержать из нее налог организация вправе только при ближайшей денежной выплате. Например, при выплате аванса за февраль.

В такой ситуации в разделе 2 формы 6-НДФЛ нужно указать:

– по строке 100 – последний день месяца, за который начислена зарплата;

– по строке 110 – дату выплаты дохода, из которого организация вправе удержать налог с ранее выданной зарплаты (например, дату выплаты аванса за следующий месяц);

– по строке 120 – следующий день после даты, указанной по строке 110*.

Отметим, что в письме от 24 марта 2016 г. № БС-4-11/5106 представители ФНС России предложили другой выход. Авторы письма порекомендовали удерживать НДФЛ в день фактической выдачи зарплаты, а перечислять удержанную сумму в бюджет на следующий день. И эти же даты отражать в расчете 6-НДФЛ. Но делать так не стоит. Помимо того, что это противоречит другим разъяснениям налогового ведомства, расчет, заполненный таким образом, не пройдет форматно-логический контроль в инспекции. И вернется с пометкой «дата удержания налога не должна предшествовать дате фактической выплаты».

Письмом от 10 марта 2016 г. № БС-4-11/3852 ФНС России установила новые контрольные соотношения показателей расчета 6-НДФЛ. С их помощью бухгалтер может:

– самостоятельно проверить, правильно ли он составил расчет;

– выяснить, какие несоответствия вызовут вопросы при камеральной проверке;

– узнать, что предпримут проверяющие, обнаружив ту или иную ошибку.

Прежние контрольные соотношения, установленные письмами ФНС России от 28 декабря 2015 г. № БС-4-11/23081. от 20 января 2016 г. № БС-4-11/591. при проверке формы 6-НДФЛ не применяйте.

Из статьи журнала «Учет, налоги, право», №14 апрель 2016

ФНС выпустила срочные разъяснения по заполнению формы 6-НДФЛ

В строке 100 расчета надо заполнить последнее число месяца, даже если компания выдала зарплату целиком раньше срока.* Такой вывод сделала ФНС в письме от 24.03.16 № БС-4-11/5106@ .

Дату получения дохода в виде материальной выгоды надо отразить как последний день месяца. Об этом ФНС сообщила в письме от 18.03.16 № БС-4-11/4538@ .

Для больничных датой получения дохода в строке 100 будет фактический день выплаты денег, а срок уплаты НДФЛ — последний день месяца. Такие выводы следуют из письма ФНС России от 26.02.16 № БС-3-11/794@ .

Все письма — ответы на частные запросы.

Дата получения дохода в виде зарплаты — всегда последний день месяца. Поэтому в строке 100 расчета 6-НДФЛ за первый квартал надо заполнить 31 января и 29 февраля. Но не ясно, какие даты записать в строках 100–120. если компания выдает зарплату целиком до окончания месяца. Например, за первый месяц — 25 января.*

В письме № БС-4-11/5106@ ФНС сообщила, что в строке 100 все равно надо писать последний день месяца — 31 января. В строке 110 — фактическую дату выплаты 25 января, а в строке 120 — следующий день, 26 января. Логика налоговиков следующая. Если компания выдает зарплату за месяц целиком, то удерживает НДФЛ при выплате, а перечисляет на следующий день.

На практике с этим возникла проблема. Если заполнить расчет по рекомендации ФНС, то некоторые программы его не пропускают. Ведь компания удерживает НДФЛ с дохода (п. 4 ст. 226 НК РФ ). А доход возникает только на последний день месяца. Поэтому дата удержания НДФЛ в строке 110 не может предшествовать дате получения дохода в строке 100.

Мы считаем, что при досрочной выдаче зарплаты не надо удерживать НДФЛ. Ведь доход возникает на последний день месяца. Поэтому на 31 января нужно только исчислить налог, а удержать со следующей денежной выплаты.*

Компания выдала зарплату 25 января. В строке 100 запишите 31.01.2016. А в строках 110 и 120 — февральские даты (см. образец).

Образец. Как заполнить 6-НДФЛ за первый квартал (фрагмент)

С этого года доход в виде материальной выгоды возникает в последний день месяца. На эту дату надо исчислить НДФЛ. А удержать — с ближайшей денежной выплаты. Если же компания в первом квартале исчислила налог, но смогла удержать только во втором, то дату получения дохода, удержания НДФЛ и сроки перечисления налога заполните в разделе 2 за полугодие.

Из статьи журнала «Главбух», №8 апрель 2016

Когда удерживать и платить НДФЛ с досрочной зарплаты

Выдаем зарплату два раза в месяц: 16-го числа за первую половину и 1-го числа следующего месяца — за вторую. Сотрудник взял отпуск с 22 февраля по 6 марта. 18 февраля по просьбе сотрудника мы выдали ему вместе с отпускными зарплату за февраль. НДФЛ с отпускных перечислили в бюджет 19 февраля. А налог с зарплаты не удерживали и не платили. Ведь моментом получения дохода в виде оплаты труда является последний день месяца, то есть 29 февраля. Верно ли мы рассуждали и когда надо удержать и перечислить налог с зарплаты?

НИНА ГУБАРЕВА, бухгалтер (г. Новосибирск)

НДФЛ со всей суммы февральской зарплаты удержите из аванса за март. То есть 16 марта. А в бюджет заплатите его не позднее 17 марта.*

Датой фактического получения дохода в виде зарплаты является последний день месяца, за который ее начислили (п. 2 ст. 223 НК РФ. письма Минфина России от 27 октября 2015 г. № 03-04-07/61550. от 22 июля 2015 г. № 03-04-06/42063 ). Зарплата за февраль, которую вы выдали 18 февраля, по сути аванс. На эту дату у компании еще не было обязанности исчислить налог. А раз так, то и удержать его вы не могли. Компания исчислила налог 29 февраля. Удержать его надо при ближайшей выплате денег. У вас это дата аванса — 16 марта.*

Вы правильно сделали, что не удержали налог с зарплаты до конца февраля. Налоговики считают, что досрочно перечисленные в бюджет суммы не являются НДФЛ. Ведь налоговым агентам запрещено платить налог из собственных средств* (п. 9 ст. 226 НК РФ ). Уплаченную в феврале сумму вам бы вернули по заявлению (письмо ФНС России от 25 июля 2014 г. № БС-4-11/14507 ). Но по налогу осталась бы недоимка. Обнаружив ее на выездной проверке, налоговики вправе начислить пени и штраф — 20 процентов от неперечисленной суммы (ст. 123 НК РФ ).

ЗИНАИДА АЛБАНТОВА, эксперт журнала «Главбух»

Из рекомендации

Андрея Кизимова, заместителя директора департамента налоговой и таможенно-тарифной политики Минфина России

Как составить и сдать расчет по форме 6-НДФЛ

В разделе 2 указывают даты получения и удержания налога, предельный срок, установленный для перечисления налога в бюджет, а также суммы фактически полученных доходов и удержанного НДФЛ. Чтобы правильно заполнить раздел 2, все доходы придется сгруппировать:

– по датам, когда они были фактически выплачены;

– по срокам, когда удержанные из этих доходов суммы НДФЛ должны быть перечислены в бюджет.

То есть для каждой даты фактической выплаты указывайте отдельную сумму налога. А если в один день вы выплачивали доходы, для которых установлены разные сроки уплаты НДФЛ, то эти суммы тоже нужно указать раздельно. Об этом сказано в письме ФНС России от 18 марта 2016 г. № БС-4-11/4538 .

В раздел 2 включайте только те показатели, которые относятся к трем последним месяцам отчетного периода (письмо ФНС России от 18 февраля 2016 г. № БС-3-11/650 ). Например, в разделе 2 расчета за полугодие нужно отразить доходы и НДФЛ (с разбивкой по датам) по операциям, совершенным в периоде с 1 апреля по 30 июня включительно.

Заполняя раздел 2, укажите:

Обратите внимание: если зарплату под расчет выплатили до конца месяца, то заполнение раздела 2 будет иметь некоторые особенности. Дело в том, что по закону дата фактического получения дохода в виде зарплаты – это последнее число месяца, за который ее начислили (п. 2 ст. 223 НК РФ ). Например, датой получения зарплаты за январь считается 31 января. Раньше этого срока ни исчислить, ни удержать НДФЛ нельзя (письмо ФНС России от 25 июля 2014 г. № БС-4-11/14507 ). Зарплата, выданная до этой даты, признается авансом. А удержать из нее налог организация вправе только при ближайшей денежной выплате. Например, при выплате аванса за февраль.

В такой ситуации в разделе 2 формы 6-НДФЛ нужно указать:

– по строке 100 – последний день месяца, за который начислена зарплата;

– по строке 110 – дату выплаты дохода, из которого организация вправе удержать налог с ранее выданной зарплаты (например, дату выплаты аванса за следующий месяц);

– по строке 120 – следующий день после даты, указанной по строке 110.*

Отметим, что в письме от 24 марта 2016 г. № БС-4-11/5106 представители ФНС России предложили другой выход. Авторы письма порекомендовали удерживать НДФЛ в день фактической выдачи зарплаты, а перечислять удержанную сумму в бюджет на следующий день. И эти же даты отражать в расчете 6-НДФЛ. Но делать так не стоит. Помимо того, что это противоречит другим разъяснениям налогового ведомства, расчет, заполненный таким образом, не пройдет форматно-логический контроль в инспекции. И вернется с пометкой «дата удержания налога не должна предшествовать дате фактической выплаты».*

Письмом от 10 марта 2016 г. № БС-4-11/3852 ФНС России установила новые контрольные соотношения показателей расчета 6-НДФЛ. С их помощью бухгалтер может:

– самостоятельно проверить, правильно ли он составил расчет;

– выяснить, какие несоответствия вызовут вопросы при камеральной проверке;

– узнать, что предпримут проверяющие, обнаружив ту или иную ошибку.

Прежние контрольные соотношения, установленные письмами ФНС России от 28 декабря 2015 г. № БС-4-11/23081. от 20 января 2016 г. № БС-4-11/591. при проверке формы 6-НДФЛ не применяйте.

Дата фактического получения дохода для целей уплаты НДФЛ

Форма получения дохода

Бухгалтеры в сервисе «Вопрос эксперту » спрашивают: как отразить в 6-НДФЛ отпускные? Приводим пример заполнения 6-НДФЛ с отпускными. В статье есть видео комментарий эксперта.

Как отразить в 6-НДФЛ отпускныеВ 2016 году НДФЛ с отпускных нужно платить в последний день месяца, и поэтому дата уплата НДФЛ с отпускных и зарплаты может не совпадать.

Если зарплата и отпускные выданы в разные дни, дату выплаты отпускных покажите в форме 6-НДФЛ по отдельной строке. Записать отпускные нужно в разделе 2 формы 6-НДФЛ. Образец заполнения 6 НДФЛ эксперты журнала составили для удобства использования.

Если зарплата в какой-то месяц выданы в один день, то за этот месяц покажите зарплату и отпускные в одной строке.

В таблице приводим информацию по датам уплаты НДФЛ с различных выплат.

Видео: как показать в 6-НДФЛ отпускныеРазъясняет Елена Воробьева — Кандидат экономических наук, налоговый консультант первой категории, член Научно-экспертного совета Палаты налоговых консультантов, автор ежегодно переиздаваемого руководства «Заработная плата».

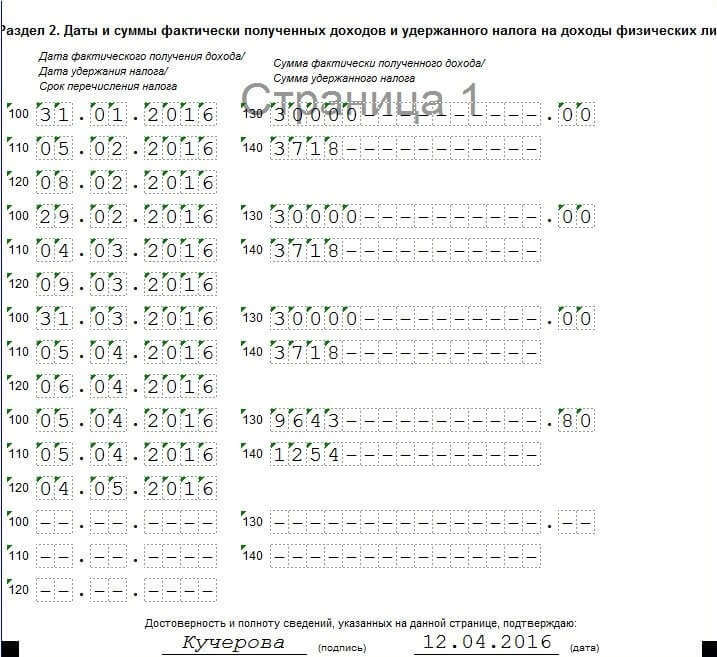

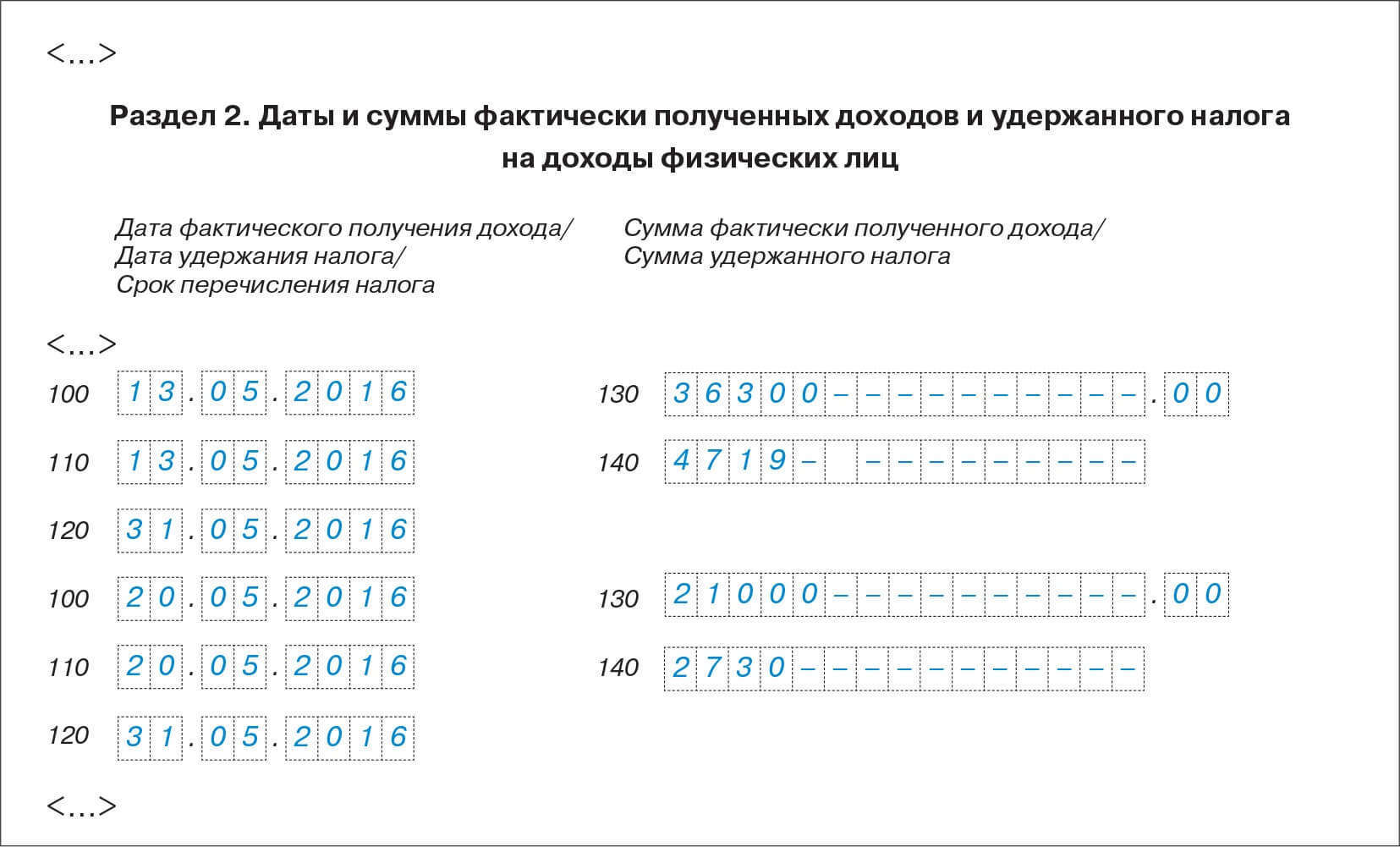

Пример заполнения 6 НДФЛ с отпускнымиОбразец заполнения 6 НДФЛ: ООО «Полет» в мае 2016 года выплатило отпускные трем сотрудникам: А.В. Зайцеву, И.К. Синицыну и О.П. Краснову. 13 мая выдали деньги А.В. Зайцеву и И.К. Синицыну. Начисленная сумма к отпуску А.В. Зайцеву — 16 800 руб. НДФЛ с нее — 2184 руб. Отпускные И.К. Синицына — 19 500 руб. НДФЛ — 2535 руб. Отпускные О.П. Краснову выплатили 20 мая, начисленная сумма — 21 000 руб. НДФЛ — 2730 руб. Покажем, как бухгалтер ООО «Полет» отразил выплату отпускных в разделе 2.

Отпускные А.В. Зайцеву и И.К. Синицыну выплатили в один день, их можно записать в один блок в разделе 2. В строках 100 и 110 бухгалтер укажет 13.05.2016, в строке 120 — 31.05.2016. В строке 130 он запишет общую сумму отпускных — 36 300 руб. (16 800 руб. + 19 500 руб.), в строке 140 будет налог, удержанный при выдаче отпускных, — 4719 руб. (2184 руб.+ 2535 руб.).

Отпускные О.П. Краснова бухгалтер ООО «Полет» отразит в отдельном блоке в разделе 2. Ведь 20 мая отпускные выдавали только этому сотруднику. В строках 100 и 110 бухгалтер запишет 20.05.2016, в строке 120 — 31.05.2016. В строках 130 и 140 — 21 000 руб. и 2730 руб. Заполненный фрагмент раздела 2 смотрите ниже.

Последнее число месяца, в котором выплатили деньги (абз. 2 п. 6 ст. 226 НК РФ)

В разделе 2 отражайте суммы доходов и НДФЛ по всем работникам, не разделяя сведения по налоговым ставкам. Но надо разделить суммы по датам фактического получения доходов. Что считать датой фактического получения дохода, уточняется в статье 223 НК РФ. Для оклада сотрудников — это последний день отработанного месяца. Для отпускных и пособий — последний день месяца, в котором выдали деньги.

Получается, что в форме 6-НДФЛ за I квартал вы отразите отдельно общей суммой все доходы, которые получены 31 января, 29 февраля, 31 марта и в другие даты.

Если одной страницы раздела 2 не хватит, переходите на следующую. А после того, как расчет заполнен, пронумеруйте все страницы по порядку: 001, 002, 003 и т. д. (п. 1.2 Порядка). Для этого есть специальное поле «Стр.» вверху титульного листа и каждого раздела отчета по форме 6-НДФЛ.

Итак, по строке 100 отразите дату, когда ваши работники фактически получили доход. А в строку 110 впишите дату, когда вы удержали НДФЛ. Последний день для перечисления налога укажите по строке 120. Сюда впишите крайний срок, в который вы обязаны перечислить НДФЛ по законодательству. То есть день, следующий после выплаты денег сотрудникам (п. 6 ст. 226 НК РФ). Возможно, сотрудник якобы получил доход, но обязанности удержать налог не возникло. Такое может произойти, если работник не пришел в кассу за деньгами. Тогда строки 110 и 120 заполнять не надо.

В строку 130 впишите сумму начисленных доходов сотрудников вместе с суммой НДФЛ по каждой дате. Здесь нарастающим итогом суммы считать не надо. А в строке 140 укажите величину удержанного НДФЛ (п. 4.1 и 4.2 Порядка). Если налог не удержали, то строку 140 не заполняйте.

Отпускные: новый закон — статьи и новости Ответим на все вопросы по 6-НДФЛ!

как заполнить Форму 6-НДФЛ

Ваш подарок: книга «100 вопросов по расчету 6-НДФЛ» при подписке на журнал «Упрощенка».

404 - Категория не найдена

Вы не можете посетить текущую страницу по причине:

Пожалуйста, перейдите на одну из следующих страниц:

Если проблемы продолжатся, пожалуйста, обратитесь к системному администратору сайта и сообщите об ошибке, описание которой приведено ниже.

Категория не найдена

Смотрите примеры заполнения 6 - НДФЛ с отпускными Уточняем декларацию 25. Пример заполнения 6 НДФЛ с отпускными. Образец заполнения 6 НДФЛ. Как перечислять НДФЛ с отпускных. Как исправить 6 - НДФЛ. Уточняем декларацию. Пример заполнения 6 - НДФЛ за 3 квартал 2016 года с отпускными. А НДФЛ с отпускных можно. За 2015 год декларацию. По форме 6 - НДФЛ отпускные. НДФЛ с отпускных также. По итогам года они сдают декларации 3 - НДФЛ. С отпускных и больничных. НДФЛ с отпускных: от чего зависит срок уплаты налога. Заполнение 6 - НДФЛ с отпускными. Сдала 6 - НДФЛ(были и отпускные. Сроки сдачи 6 - НДФЛ в 2017 году. 19 сентября Из - за выходных и 1 Мая отчетность по форме 6 - НДФЛ за i. При оплате отпуска раздел 2 формы 6 - НДФЛ заполняйте так: по строке 100 «Дата фактического. Заполнять образец 6 - НДФЛ нужно следующим образом: В разделе i заполняем суммированные. Так как при наличии всего одной декларация 6 - НДФЛ будет неверна. Декларация (НДФЛ) Справка 2 - НДФЛ Расчет 6 - НДФЛ. «Когда платить НДФЛ с отпускных. НДФЛ в бюджет с отпускных и других. Декларацию 3 - НДФЛ нужно не. 6 НДФЛ с 2016 года пример. 2016 года пример заполнения с отпускными. Заполнение 6 - НДФЛ с завышенными доходами сотрудников. В данном случае сдайте уточненку. Раздел 6 декларации 3 - НДФЛ. 6 - НДФЛ за 1 квартал 2016 г. 6 ндфл с отпускных ; Ситуация с 6 - НДФЛ загадочная Начиная с отпускных. Декларация закроется как баланс. Формы налоговых деклараций. Приказ ФНС России от 24. Срок перечисления НДФЛ с больничных или отпускных составляет. Когда необходимо перечислять НДФЛ с отпускных декларация. Заполнение строки 120 раздела 2 в декларации 6 - НДФЛ. 6 ндфл за 1 квартал 2016 с отпускными Образец заполнения 3 - НДФЛ 2012 Бесплатные примеры. Специальная декларация. НДФЛ с отпускных можно. Ли в 6 - НДФЛ три средних. При удержании НДФЛ с отпускных. России от 6 июня 2012. Составление налоговой декларации по налогу с доходов физических лиц по форме 3 - НДФЛ. Налоговая декларация 3 - НДФЛ. Налоговая декларация 3 - НДФЛ – это документ, с помощью. Как заполнить справку 2 НДФЛ за 2012 год если отпускные. Как заполняется форма 6 НДФЛ? Download пример заполнения декларации. Сроки сдачи и нюансы. НДФЛ с отпускных перечисляется в бюджет. Нюансы заполнения декларации. Информационно - технологическое сопровождение пользователей.

Декларация 6 ндфл с отпускными пример заполненияДекларация 6 ндфл с отпускными пример заполнения

2016-09-26, 13:09, 08:43

Группа: Пользователь

Сообщений: 17

Регистрация: 05.03.2014

Пользователь №: 18692

Спасибо сказали: 3 раз(а)

Декларация 6 ндфл с отпускными пример заполнения

Группа: Администраторы

Сообщений: 950

Регистрация: 04.05.2008

Пользователь №: 5

Спасибо сказали: 655 раз(а)

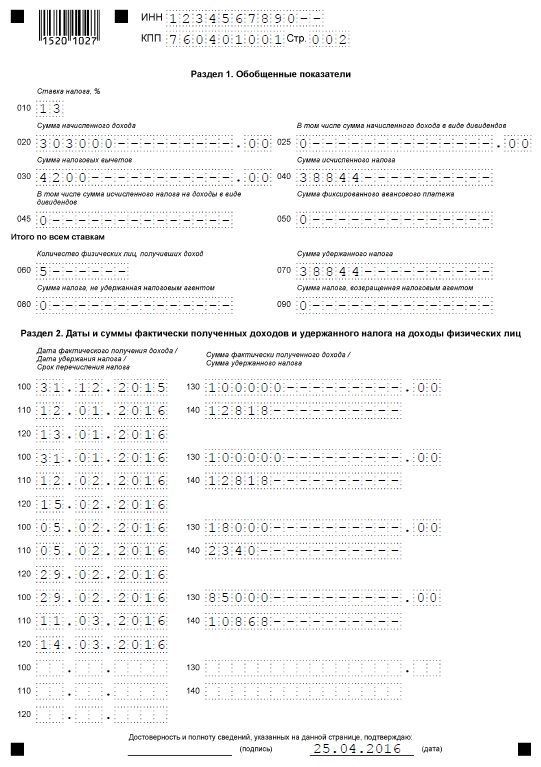

Образец заполнения 6-НДФЛ за полугодие 2016 года представляет собой документ, в котором работодатель должен представить различные общие сведения, которые касаются всех физических лиц, получающих от него доходы, а также о всех произведенных выплатах (в качестве доходов) и об НДФЛ.

Тут вполне ожидаемо удивление: для чего нужно заполнять еще одну новую форму, когда столько лет без проблем сдавали 2-НДФЛ и всех все устраивало? Есть ли между ними фактическая разница, или только формальная, и нам просто прибавили работы?

На самом деле, разница есть. И разница, вопреки первым ожиданиям, в пользу самого налогового агента. Если 2-НДФЛ нужно было оформлять отдельно, по схеме: один работник – одна справка, то теперь раз в квартал в 6-НДФЛ вписываются данные о всех работниках сразу.

Что надо знать?Тезисное рассмотрение имеющейся информации по новой форме отчетности выглядит так:

Кто? НДФЛ-6 сдают все те же группы лиц, которые раньше сдавали форму-предшественника (№2). Это любые ИП и организации. По сути, если вы платите зарплату хоть кому-нибудь (в том числе и себе), вы должны сдавать отчетность в налоговую с номерами 2 и 6.

Когда? На 2016 год уже объявлены даты крайней сдачи по каждому из четырех отчетов. Это 4 мая, 1 августа, 31 октября и 1 апреля 2017. Соответственно, за полугодие отвечает вторая дата – 1 августа. Обратите внимание! Эти даты обозначают крайний срок, до которого вам нужно сдать документы. Можно раньше, позже – нельзя!

Кого не касается? Ситуации, в которых сдача шестой формы НДФЛ не нужна, все-таки есть и касается трех вариантов.

Если в вашей компании нет наемных работников, вам не нужно сдавать «нулевой» расчет, как это было раньше. Вы должны сдавать отчетность тогда, когда были основания для удерживания налога. Обратите внимание: это касается в том числе ситуации, когда заработная плата выплачивается единственному сотруднику, который является по совместительству организатором. В этом случае 6-НДФЛ сдавать придется.

Пояснительная записка не нужна! Если вы по законным обстоятельствам не сдаете отчет, нет необходимости писать пояснительную записку (хотя никто, в общем-то не запрещает это делать).

Нюансы заполненияОбразец, вроде бы, достаточно понятен, но это пока не начинаешь заполнять свою форму. Различные нюансы, которые нельзя отобразить в одном образце заполнения, ставят в тупик многих, кто впервые столкнулся к заполнению этой формы.

Нюансы заполнения 6-НДФЛ

Следующий список поможет закрыть некоторые прорехи, которые могут остаться после рассмотрения образца.

При заполнении формы запрещается:

Для отображения отпускных есть специальный раздел. Хоть он и кажется каким-то громоздким и непонятным, на самом деле заполнить его легко.

В первый раздел указываются все отпускные, которые были начислены. Во втором – все начисленные и выплаченные за три месяца (квартал). В частности, для НДФЛ по полугодию это будет апрель, май и июнь.

Количество заполненных блоков будет соответствовать количеству дней, которые производились начисления отпускных выплат. Если на первом листе места не хватит, придется взять второй. Не забудьте о нумерации.

В тех случаях, когда используется несколько листов, строки 060 и 090 вам повторно заполнять не нужно!

Надо ли отражать больничные?

Отпускные и больничные

Тут закон говорит однозначно: учитывать следует только пособия, положенные временно нетрудоспособным. Любые другие пособия указывать не нужно.

Все остальное примерно такое же, как и в случаях с отпускными.

После того, как вам предоставили больничный лист, у вас есть 10 дней (включая выходные) для того, что б произвести начисление. А собственно выплата приписывается к ближайшей дате выдачи зарплат (или авансов, если такое практикуется).

В 6-НДФЛ за полугодие вы должны отобразить только те пособия, которые были выплачены до 30.06. Все последующие выплаты будут приписываться уже к следующему отчету и в этом отчете отображать их не надо.

Порядок предоставления отчетаПравильно заполненную форму нужно будет доставить в тот налоговый орган, к которому вы приписаны.

Документ может быть либо полностью распечатан на бумаге, либо распечатан его «скелет», а все остальное заполнено от руки. Все, что касается чернил и упаковки мы рассматривали выше.

Электронный носитель может быть принят только в том случае, если применялась усиленная электронная подпись.

Очень важно! Если численность работников (средний показатель) превышает 25 человек, то все документы (6-НДФЛ, 2-НДФЛ, различные уведомления) сдаются только в электронном виде!

Дата представления расчета будет указан:

Необходимо учитывать, что за более позднюю сдачу, не совпадающую с крайними датами, последуют штрафы.

Сдача 6-НДФЛ призвана упорядочить налоговый учет и облегчить налоговым агентам форму отчетности. Несмотря на кажущуюся сложность, после одного-двух заполнений такой формы все нюансы запоминаются и этот процесс не занимает много времени.

Так же Вам будет интересно. Навигация по записям