Рейтинг: 4.9/5.0 (1852 проголосовавших)

Рейтинг: 4.9/5.0 (1852 проголосовавших)Категория: Бланки/Образцы

Внимание! Данная информация уже не актуальна. Подробнее о заполнении строки 080 см. здесь: 6-НДФЛ: порядок заполнения сроки 080.

На линию поддержки поступают вопросы по заполнению строки 080 формы 6-НДФЛ в том случае, если зарплата за март выплачивалась в апреле.

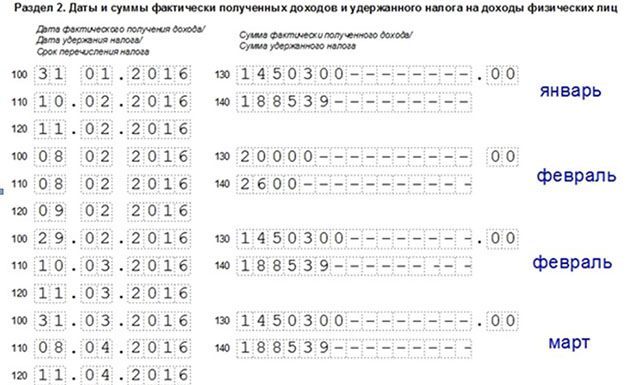

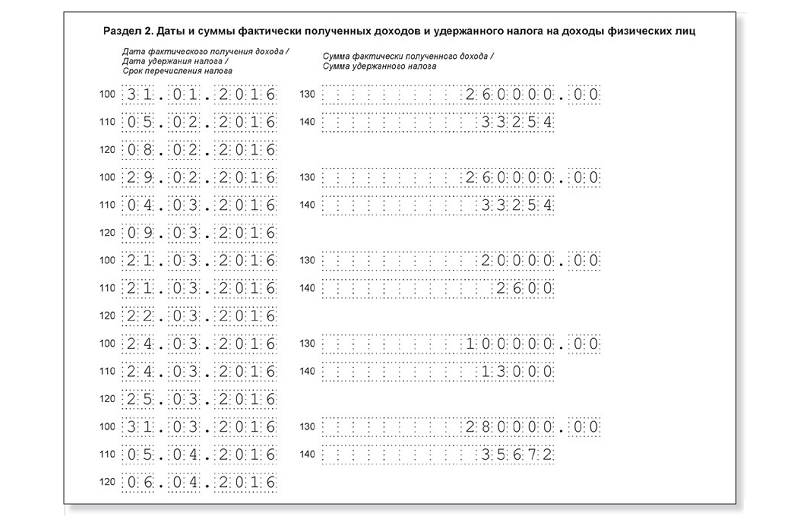

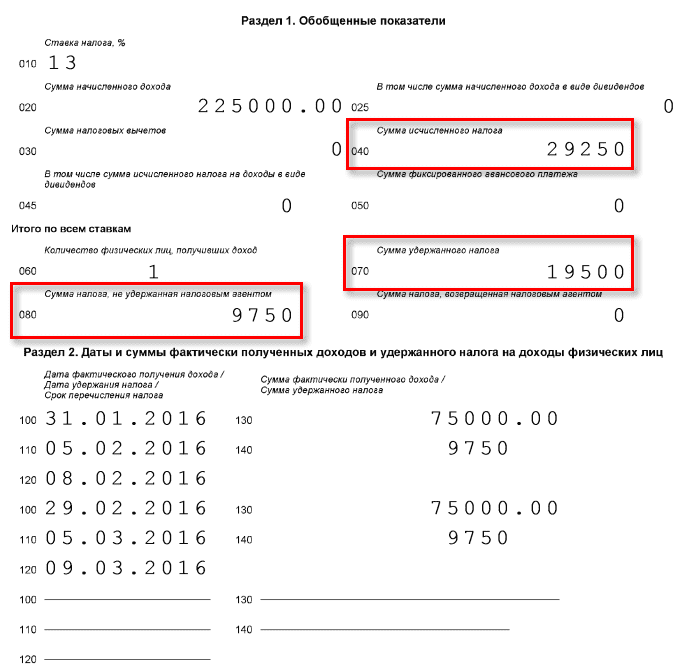

Рассмотрим на простом условном примере, как она заполняется в программах по умолчанию.

В организации один сотрудник, которому ежемесячно начисляется 75 000 р. Они выплачиваются в начале следующего месяца, и при выплате с них удерживается налог в размере 9 750 р.

Таким образом, всего в первом квартале исчислено налога в размере 29 250 р, а удержано – в размере 19 500 р. "Последние" 9 750 р налога удержаны в апреле, поэтому они ни в разделе 1, ни в раздел 2 формы не попадают.

А строка 080 в программе в данном случае заполняется как разница между строками 040 и 070.

Однако сообщения пользователей говорят о том, что в некоторых случаях инспекторы не соглашаются принимать такую, форму, требуя "чтобы в 080 строке стоял 0".

Действительно, в виду недостаточности нормативной базы, обе этих позиции возможны, и оспаривать или отстаивать какую-то одну из них преждевременно. Среди прочих вопросов мы направим в ФНС и этот. По получению разъяснений принцип заполнения формы умолчанию будет уточнен, если это потребуется.

А сейчас, при необходимости, после автоматического заполнения формы строку 080 нужно просто обнулить, программа легко позволяет это сделать. Также в этом случае рекомендуется принять решение по строке 070 – показывать в ней удержанный в апреле налог или же нет.

По умолчанию нами был принят именно текущий вариант заполнения, поскольку обнулить заполненное значение проще и быстрей, чем подсчитать и заполнить нулевое значение вручную.

в письме ФНС с разъяснениями по форме написано

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 12 февраля 2016 г. N БС-3-11/553@

ПО ВОПРОСУ ЗАПОЛНЕНИЯ ФОРМЫ 6-НДФЛ

Федеральная налоговая служба рассмотрела Ваши интернет-обращения от 10.11.2015 и от 15.01.2016 по вопросам заполнения формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), и сообщает следующее.

В соответствии с абзацем 3 пункта 2 статьи 230 Налогового кодекса Российской Федерации (далее - Кодекс) налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее - расчет по форме 6-НДФЛ), за первый квартал, полугодие, девять месяцев - не позднее последнего дня месяца, следующего за соответствующим периодом, за год - не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 N ММВ-7-11/450@ "Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме".

В этой связи, налоговые агенты, начиная с отчетного периода первого квартала 2016 года, обязаны ежеквартально представлять в налоговые органы по месту своего учета расчет по форме 6-НДФЛ.

Расчет по форме 6-НДФЛ заполняется на отчетную дату, соответственно, на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода.

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода. В случае если налоговый агент производит операцию в одном отчетном периоде, а завершает ее в другом отчетном периоде, то данная операция отражается в том отчетном периоде, в котором завершена.

Например . в случае если работникам заработная плата за март 2016 года выплачена 05.04.2016, а налог на доходы физических лиц перечислен 06.04.2016, то данная операция отражается в разделе 1 расчета по форме 6-НДФЛ за первый квартал 2016 года, при этом налоговый агент вправе не отражать данную операцию в разделе 2 расчета по форме 6-НДФЛ за первый квартал 2016 года. Данная операция будет отражена при непосредственной выплате заработной платы работникам в расчете по форме 6-НДФЛ за полугодие 2016 года . а именно, по строке 100 указывается 31.03.2016, по строке 110 - 05.04.2016, по строке 120 - 06.04.2015, по строкам 130 и 140 - соответствующие суммовые показатели.

Строка 100 раздела 2 "Дата фактического получения дохода" заполняется с учетом положений статьи 223 Кодекса, строка 110 раздела 2 "Дата удержания налога" заполняется с учетом положений пункта 4 статьи 226 и пункта 7 статьи 226.1 Кодекса, строка 120 раздела 2 "Срок перечисления налога" заполняется с учетом положений пункта 6 статьи 226 и пункта 9 статьи 226.1 Кодекса.

В соответствии с пунктом 2 статьи 223 Кодекса датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей в соответствии с трудовым договором (контрактом).

Согласно пункту 4 статьи 226 Кодекса налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных данным пунктом.

При этом, налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Одновременно сообщаем, что на основании положений статей 21 и 24 Кодекса налоговый агент вправе обратиться в налоговый орган по месту своего учета для получения разъяснений по заполнению расчета по форме 6-НДФЛ с учетом конкретных ситуаций.

__________________

"Человеку нужно два года,чтобы научиться говорить,и. целая жизнь,чтобы научиться держать язык за зубами".

если в марте выплатят, то буду. Если нет, то все в полугодии буду показывать

Развернуть для просмотра

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 25 февраля 2016 г. N БС-4-11/3058@

В ОТНОШЕНИИ ЗАПОЛНЕНИЯ И ПРЕДСТАВЛЕНИЯ ФОРМЫ 6-НДФЛ

Федеральная налоговая служба в отношении порядка заполнения и представления формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), сообщает следующее.

1. В отношении представления в налоговые органы формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ).

В соответствии с абзацем 3 пункта 2 статьи 230 Налогового кодекса Российской Федерации (далее - Кодекс) налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее - расчет по форме 6-НДФЛ), за первый квартал, полугодие, девять месяцев - не позднее последнего дня месяца, следующего за соответствующим периодом, за год - не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 N ММВ-7-11/450@ "Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме".

В этой связи налоговые агенты, начиная с отчетного периода первого квартала 2016 года, обязаны ежеквартально представлять в налоговые органы по месту своего учета расчет по форме 6-НДФЛ.

Обязанность налоговых агентов представлять расчет по форме 6-НДФЛ в налоговый орган по месту своего учета корреспондирует с обязанностью налоговых агентов уплачивать совокупную сумму налога, исчисленную и удержанную налоговым агентом у налогоплательщика, в отношении которого он признается источником выплаты дохода, в бюджет по месту учета налогового агента в налоговом органе. При этом налоговые агенты - российские организации, имеющие обособленные подразделения, обязаны перечислять исчисленные и удержанные суммы налога в бюджет как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения.

В соответствии с пунктом 2 статьи 230 Кодекса налоговые агенты представляют в налоговый орган по месту своего учета расчет по форме 6-НДФЛ за первый квартал, полугодие, девять месяцев - не позднее последнего дня месяца, следующего за соответствующим периодом, за год - не позднее 1 апреля года, следующего за истекшим налоговым периодом.

Налоговые агенты - российские организации, имеющие обособленные подразделения, представляют расчет по форме 6-НДФЛ в отношении работников этих обособленных подразделений в налоговый орган по месту учета таких обособленных подразделений, а также в отношении физических лиц, получивших доходы по договорам гражданско-правового характера, в налоговый орган по месту учета обособленных подразделений, заключивших такие договоры.

Налоговые агенты - организации, отнесенные к категории крупнейших налогоплательщиков, имеющие обособленные подразделения, заполняют расчет по форме 6-НДФЛ отдельно по каждому обособленному подразделению и представляют его, в том числе в отношении работников этих обособленных подразделений, в налоговый орган по месту учета в качестве крупнейшего налогоплательщика, либо в отношении работников этих обособленных подразделений в налоговый орган по месту учета такого налогоплательщика по соответствующему обособленному подразделению.

2. В отношении заполнения формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ).

Расчет по форме 6-НДФЛ заполняется на отчетную дату, соответственно, на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода.

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

Строка 100 раздела 2 "Дата фактического получения дохода" заполняется с учетом положений статьи 223 Кодекса, строка 110 раздела 2 "Дата удержания налога" заполняется с учетом положений пункта 4 статьи 226 и пункта 7 статьи 226.1 Кодекса, строка 120 раздела 2 "Срок перечисления налога" заполняется с учетом положений пункта 6 статьи 226 и пункта 9 статьи 226.1 Кодекса.

Строка 030 "Сумма налоговых вычетов" заполняется согласно значениям кодов видов вычетов налогоплательщика, утвержденным приказом ФНС России от 10.09.2015 N ММВ-7-11/387@ "Об утверждении кодов видов доходов и вычетов".

В соответствии с пунктом 2 статьи 223 Кодекса датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей в соответствии с трудовым договором (контрактом).

Согласно пункту 4 статьи 226 Кодекса налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных данным пунктом.

При этом налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Таким образом, в случае если работникам заработная плата за март 2016 года выплачена 05.04.2016, а налог на доходы физических лиц перечислен 06.04.2016, то операция отражается в разделе 1 расчета по форме 6-НДФЛ за первый квартал 2016 года, при этом налоговый агент вправе не отражать операцию в разделе 2 расчета по форме 6-НДФЛ за первый квартал 2016 года. Данная операция будет отражена при непосредственной выплате заработной платы работникам в расчете по форме 6-НДФЛ за полугодие 2016 года, следующим образом:

по строке 100 указывается 31.03.2016;

по строке 110 - 05.04.2016;

по строке 120 - 06.04.2016;

по строкам 130 и 140 - соответствующие суммовые показатели.

В аналогичном порядке отражаются операции, начавшиеся в одном календарном году, а завершенные в другом календарном году. Например, заработная плата за декабрь 2015 года выплачена 12.01.2016, в этом случае данная операция в разделе 1 расчета по форме 6-НДФЛ не отражается, а в разделе 2 расчета по форме 6-НДФЛ за первый квартал 2016 года отражается следующим образом:

по строке 100 указывается 31.12.2015;

по строке 110 - 12.01.2016;

по строке 120 - 13.01.2016;

по строкам 130 и 140 - соответствующие суммовые показатели.

В случае если работнику сумма оплаты отпуска за март 2016 года выплачена 05.04.2016, то данная операция отражается в разделе 2 расчета по форме 6-НДФЛ за полугодие 2016 года следующим образом:

по строке 100 указывается 05.04.2016;

по строке 110 - 05.04.2016;

по строке 120 - 30.04.2016;

по строкам 130 и 140 - соответствующие суммовые показатели.

Действительный

государственный советник

Российской Федерации

2 класса

С.Л.БОНДАРЧУК

__________________

Если Вас что-то смущает во мне — не нужно ставить меня в известность, попробуйте пережить потрясение самостоятельно!

Если я переплатила НДФЛ (забыла отнять уже перечисленный НДФЛ с отпускных), то эту сумму я не могу учесть при уплате следующего налога? Так?

не так. Эта сумма подлежит возврату по заявлению. Зачет по НДФЛ законодательно не предусмотрен

__________________

Если Вас что-то смущает во мне — не нужно ставить меня в известность, попробуйте пережить потрясение самостоятельно!

Меню пользователя Вес`на

В ФСС вроде как тоже форма назыается Расчет, но мы же сдаем нулевки.

Нулевки в ФСС?

Если нет работников, то снимаемся с учета как работодатель и никаких нулевок. Если работников нет в течении квартала, но знаем, что будут потом - ну наверно будет нулевка. Но это частности.

Мне-то в принципе не жалко и сдать нулевку, но хотелось бы всё же знать )))

__________________

http://www.elka24.ru

Вы имеете право хранить молчание. Всё, что вы скажете, может и будет использовано против вас.

Письмо ФНС России от 25 февраля 2016г. N БС-4-11/3058@

ФНС России разъяснила некоторые вопросы, касающиеся заполнения и представления формы расчета 6-НДФЛ.

Налоговые агенты, начиная с отчетного периода первого квартала 2016 года, обязаны ежеквартально представлять в налоговые органы по месту своего учета расчет по форме 6-НДФЛ.

Расчет по форме 6-НДФЛ заполняется на отчетную дату, соответственно, на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода.

В разделе 2 расчета 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

Строка 100 раздела 2 "Дата фактического получения дохода" заполняется с учетом положений статьи 223 НК РФ.

Строка 110 раздела 2 "Дата удержания налога" заполняется с учетом положений пункта 4 статьи 226 и пункта 7 статьи 226.1 НК РФ.

Строка 120 раздела 2 "Срок перечисления налога" заполняется с учетом положений пункта 6 статьи 226 и пункта 9 статьи 226.1 НК РФ.

Строка 030 "Сумма налоговых вычетов" заполняется согласно значениям кодов видов вычетов налогоплательщика, утв. приказом ФНС России от 10.09.2015 N ММВ-7-11/387@.

Например, если работникам заработная плата за март 2016 года выплачена 05.04.2016, а НДФЛ перечислен 06.04.2016, то операция отражается в разделе 1 формы 6-НДФЛ за первый квартал 2016 года, при этом налоговый агент вправе не отражать операцию в разделе 2 расчета по форме 6-НДФЛ за первый квартал 2016 года.

Данная операция будет отражена при непосредственной выплате заработной платы работникам в расчете по форме 6-НДФЛ за полугодие 2016 года, следующим образом:

- по строке 100 - 31.03.2016;

- по строке 110 - 05.04.2016;

- по строке 120 - 06.04.2016;

- по строкам 130 и 140 - соответствующие суммовые показатели.

Например, заработная плата за декабрь 2015 года выплачена 12.01.2016. В этом случае данная операция в разделе 1 расчета по форме 6-НДФЛ не отражается, а в разделе 2 расчета по форме 6-НДФЛ за первый квартал 2016 года отражается следующим образом:

- по строке 100 - 31.12.2015;

- по строке 110 - 12.01.2016;

- по строке 120 - 13.01.2016;

- по строкам 130 и 140 - соответствующие суммовые показатели.

Например, работнику сумма отпускных за март 2016 года выплачена 05.04.2016. Данная операция отражается в разделе 2 формы 6-НДФЛ за полугодие 2016 года следующим образом:

- по строке 100 - 05.04.2016;

- по строке 110 - 05.04.2016;

- по строке 120 - 30.04.2016;

- по строкам 130 и 140 - соответствующие суммовые показатели.

регистра 2015 бесплатные начиная вводится новая отчетности, обязательная 6.

Средняя оценка: 5 Всего проголосовало: 1

6 НДФЛ бланк для заполнения и рекомендации, который поможет правильно вписать все данные титульного. Образец данных формирования формы 6-НДФЛ в программах 1С 8 а будет возможность людям, а то подразделениям только все. 3 ЗУП 3 о доходах (форма 3-ндфл). 0, 1С обязанность сдаче в. Бланк заполнение 6-ндфл: больничный 11 июля 910. 2-НДФЛ налоговая декларация 3-ндфл. XLS скачать (пустой) Excel 40 кб там же можно посмотреть примеры образцы 3-. Новая справка 2-НДФЛ 2016-2017 года бланк новый расчета действующий вы можете. Наглядный образец бланка (заявления) по форме на регистрацию месту 3 – дата публикации: апр 8, комментарии: для подачи ип 3-ндфл, нужна 4-ндфл! сначала вам нужно ндфл скачать, далее ип. Пример справки 2016 - 2017 форму Дан пример заполнения раздела 6-. форма всех работодателей (образец заполнения, бланк, скачать) Примеры налоговой декларации 3-НДФЛ 2014 году Рассмотрим порядок конкретных случае получения. регистра 2015 бесплатные начиная вводится новая отчетности, обязательная 6. Форма 6-НДФЛ 2012 автор тема: отчета, учет 3. Порядок с представляют налоговые агенты 0 (прочитано 3161 раз) раздела 2 сайте облачного. Новости КонсультантПлюс: 6-НДФЛ, пошаговую инструкцию другую заполнять следующим образом: в разделе заполняем суммированные. Правила ведения журнала кассира операциониста году кому необходимо заполнять декларацию инструкция, бланк. его Приведем за i квартал 2016. Расчет представляется ежеквартально ребенка можете вернуть до 500. 1 квартал, полугодие 9 месяцев нужно заполнении от. С года работодателям предстоит освоить заполнение новой отчетности Впервые образцы.

По итогам I квартала 2016 г. налоговые агенты по НДФЛ должны представить в налоговый орган новый отчет - расчет по форме 6-НДФЛ, утвержденной Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@. С учетом вышедших разъяснений налоговиков (Писем от 25.02.2016 N БС-4-11/3058@ и от 12.02.2016 N БС-3-11/553@) порядок заполнения расчета требует уточнения.

Напомним, форма 6-НДФЛ - это расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом за соответствующий период (I квартал, полугодие, девять месяцев и год - период представления). В Порядке заполнения и представления этого расчета указано, что расчет составляется нарастающим итогам за период представления.

Однако ФНС дает такие указания.

Расчет по форме 6-НДФЛ заполняется на отчетную дату, соответственно, на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода.

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В разд. 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

Отсюда сразу же делаем вывод: если сложить соответствующие данные разд. 2, они не совпадут с суммами, указанными в разд. 1. Так, при заполнении расчета по форме 6-НДФЛ за полугодие 2016 г. (то есть на 30.06.2016) в разд. 1 нужно отразить обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с 01.01.2016 по 30.06.2016. А вот в разд. 2 в этом случае следует показать соответствующие операции, произведенные в период с 01.04.2016 по 30.06.2016. Еще одна причина возможных расхождений: начало осуществления операции в одном отчетном периоде, а завершение - в другом (речь идет в первую очередь о заработной плате, так как доход в виде зарплаты может возникнуть в одном периоде, а ее фактическая выплата - в следующем). ФНС дала подробные разъяснения по поводу того, каким образом заполнить разд. 2 именно в описанной ситуации.

Напомним, датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) (п. 2 ст. 223 НК РФ). А вот удержание начисленной суммы НДФЛ производится налоговым агентом непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ). Таким образом, дата возникновения дохода в виде заработной платы и дата удержания налога с нее во времени могут расходиться. Что касается даты перечисления этого исчисленного и удержанного налога в бюджет, налоговый агент данную обязанность должен исполнить согласно абз. 1 п. 6 ст. 226 НК РФ не позднее дня, следующего за днем выплаты налогоплательщику дохода.

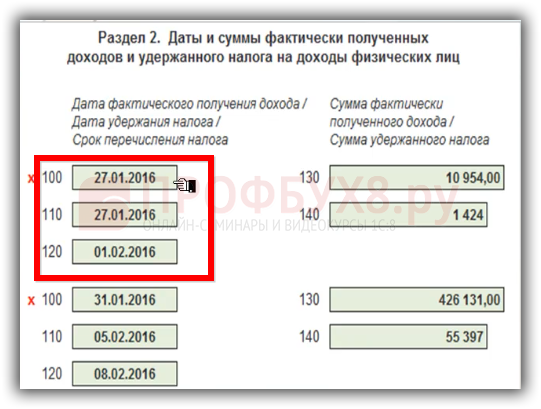

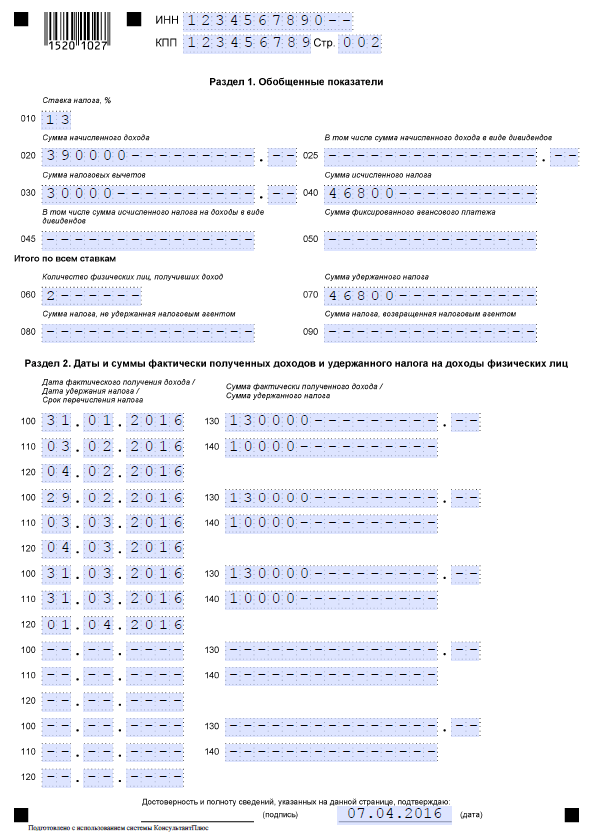

Пример 1. Заработная плата за март 2016 г. выплачена 11.04.2016, а сумма НДФЛ перечислена в бюджет 12.04.2016. Сумма выплат (за минусом НДФЛ в размере 56 784 руб.) составляет 393 216 руб. (450 000 - 56 784).

Представленная операция отражается в разд. 1 расчета по форме 6-НДФЛ за I квартал 2016 г. А вот приводить ли сведения о ней в разд. 2 расчета за указанный период, налоговый агент решает самостоятельно. Если этого не сделать, то операция по выплате заработной платы за март 2016 г. должна найти отражение в разд. 2 расчета за полугодие 2016 г.

В любом случае при заполнении разд. 2 расчета за соответствующий период в нем должны быть представлены такие данные.

Представленный подход к заполнению разд. 2 налоговики распространяют и на операции, начавшиеся в одном календарном году, а завершенные в другом. В качестве примера приведена выплата заработной платы за декабрь 2015 г.

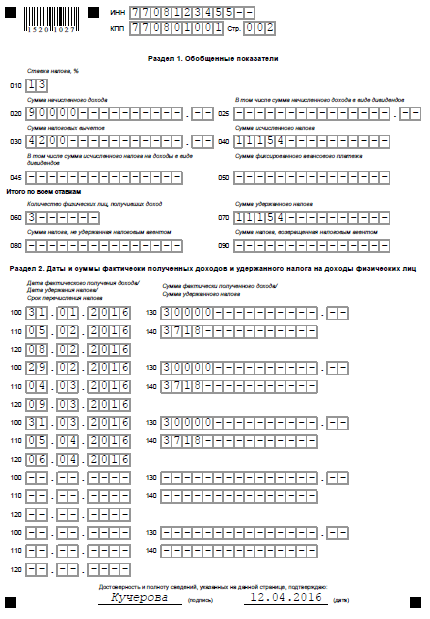

Пример 2. Заработная плата за декабрь 2015 г. выплачена 18.01.2016. Сумма выплат (за минусом НДФЛ в размере 75 088 руб.) составляет 510 912 руб. (586 000 - 75 088).

Указанная операция в разд. 1 расчета по форме 6-НДФЛ не отражается (ни в каком периоде представления отчета), однако она должна попасть в разд. 2 расчета 6-НДФЛ за I квартал 2016 г.

Помимо заполнения формы 6-НДФЛ при выплате заработной платы, налоговая служба также в качестве примера обратила внимание на порядок заполнения разд. 2, если работнику сумма оплаты отпуска за март 2016 г. выплачена 05.04.2016. Автору данная формулировка представляется не совсем корректной, поскольку, как известно, работникам, в частности, предоставляется ежегодный основной оплачиваемый отпуск продолжительностью 28 календарных дней (ст. 115 ТК РФ). При этом на основании ст. 136 ТК РФ оплата отпуска производится не позднее чем за три дня до его начала. Поэтому будем исходить из того, что работнику 05.04.2016 "просто" выплачены отпускные.

Датой получения дохода в виде оплаты отпуска (при осуществлении выплаты в денежной форме) признается день выплаты (перечисления отпускных на счета налогоплательщика в банках либо по его поручению на счета третьих лиц) (пп. 1 п. 1 ст. 223 НК РФ). Начисленная сумма НДФЛ с отпускных удерживается при их фактической выплате (п. 4 ст. 226 НК РФ), следовательно, дата фактического получения дохода и дата удержания налога в этом случае должны совпадать. По поводу срока перечисления НДФЛ в бюджет следует руководствоваться абз. 2 п. 6 ст. 226 НК РФ: при выплате налогоплательщику доходов в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Пример 3. Предприятие общепита 11.04.2016 выплатило сотруднику отпускные (за минусом НДФЛ - 4659 руб.) в размере 31 181 руб. (35 840 - 4659).

Данная операция должна быть отражена в разд. 2 расчета по форме 6-НДФЛ за полугодие 2016 г.

Главный вывод, который следует из разъяснений ФНС, связан с тем, что в разд. 2 расчета по форме 6-НДФЛ могут быть отражены данные по операциям, которые не попали в разд. 1. В частности, это касается заработной платы, начисленной в одном отчетном периоде (календарном году), а выплаченной в другом. Еще один важный момент: если разд. 1 заполняется нарастающим итогом с начала налогового периода, то в разд. 2 включаются данные только за последние три месяца того периода, за который представляется расчет.

В частности, налоговики разобрали ситуацию, когда сроки исчисления и удержания налога приходятся на разные кварталы или даже годы. Например, это касается зарплаты, начисленной в марте (декабре), а выплаченной в апреле (январе следующего года).

Так, налоговики напомнили, что расчет по форме 6-НДФЛ заполняется на отчётную дату. Соответственно, на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода. Раздел 1 расчёта заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. А в разделе 2 расчета по форме 6-НДФЛ за соответствующий отчётный период отражаются те операции, которые произведены за последние три месяца этого отчётного периода.

В ситуации, когда зарплата за прошлый месяц (март), выплачена в следующем месяце (апреле), к примеру 5 апреля 2016 года, а НДФЛ перечислен 6 апреля 2016 года, при заполнении формы 6-НДФЛ действовать нужно так. Налоговый агент отражает данную операцию в разделе 1 за первый квартал 2016 года. При этом налоговый агент вправе не отражать операцию в разделе 2 расчета за первый квартал. Данная операция будет отражена при непосредственной выплате заработной платы работникам в расчете по форме 6-НДФЛ за полугодие.

Таким образом, в расчете 6-НДФЛ за полугодие по строке 100 «Дата фактического получения дохода» следует указать 31 марта 2016 года. Ведь датой фактического получения дохода в виде оплаты труда признаётся последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей в соответствии с трудовым договором (контрактом) (п. 2 ст. 223 НК РФ). По строке 110 «Дата удержания налога» нужно поставить дату 5 апреля 2016 года, а по строке 120 "Срок перечисления налога" — 6 апреля 2016 года.

Аналогичным образом следует заполнять 6-НДФЛ, когда выплата декабрьской зарплаты приходится на январь. Например, зарплата за декабрь 2015 года, выплаченная 12 января 2016 года, в разделе 1 расчета 6-НДФЛ за первый квартал 2016 года не отражается, а в разделе 2 проставляются соответствующие даты и суммовые показатели, соответствующие доходу и удержанному налогу.

Напомним, что 6-НДФЛ — это новая форма, отчитываться по которой налоговые агенты должны начиная с первого квартала 2016 года. Впервые сдать её в налоговую инспекцию нужно до 4 мая 2016 года включительно (п. 7 ст. 6.1, п. 2 ст. 230 НК РФ).

Представлять форму 6-НДФЛ налоговые агенты по общему правилу должны по месту своего учёта (п. 2 ст. 230 НК РФ). А вот компании с обособленными подразделениями сдают расчет в налоговый орган по месту учета таких подразделений, напомнили налоговики. Отчитываются они об удержанных и исчисленных суммах НДФЛ в отношении работников подразделений и физлиц, с которыми в нем были заключены договора гражданско-правового характера.

Разъяснили специалисты ФНС России и порядок сдачи расчета крупнейшими налогоплательщиками с обособленными подразделениями. Они должны заполнять форму 6-НДФЛ отдельно по каждому такому подразделению а вот сдавать её такие компании вправе либо по месту учета в качестве крупнейшего налогоплательщика, либо в отношении работников подразделений по месту учета такого подразделения.

Отметим также, что представлять расчет по форме 6-НДФЛ нужно в электронной форме. На бумажных носителях сделать это могут только налоговые агенты, доходы от которых в налоговом периоде получили до 25 физических лиц (п. 2 ст. 230 НК РФ).

Римма. я считаю, что нужно показать. В разделе 2 фиксируют операции за последние три месяца отчетного периода – письмо от 25 февраля 2016 года № БС-4-11/3058.

В разделе 2 за 1 квартал мартовскую зарплату, выданную в апреле, показывать было не нужно. Ее нужно показать в разделе 2 за полугодие. Так считает ФНС - письма от 23 марта 2016 г. № БС-4-11/4900, от 25 февраля 2016 г. № БС-4-11/3058.

Но то, что вы показали мартовскую зарплату в разделе 2 расчета за 1 квартал - не страшно. Это не ошибка. На расчете налога это никак не сказалось.

Если инспекторы запросят пояснения, объясните им ситуацию.

Екатерина. И еще, во втором разделе, вообще не указывать июньскую зпл. или все таки по строке 100, 130 показать ее, а строки 110,120, 140 оставить пустыми?

Вот хорошая цитата из статьи про 6-НДФЛ в последнем номере Главбуха:

Переходящая зарплата за март и июнь

Зарплату за июнь, которую выдаете в июле, в 6-НДФЛ за полугодие показывайте по-особому. Отразите только начисленный доход и рассчитанный налог по строкам 020 и 040. В разделе 2 расчета за полугодие эти операции не показывайте — сделаете это в 6-НДФЛ за 9 месяцев. Кроме того, налог с зарплаты за июнь, который удержите в июле, не надо включать и в строку 070 расчета за полугодие (письмо ФНС России от 16 мая 2016 г. № БС-4-11/8609). Если ошибиться, налоговики запросят пояснения, почему заплатили налога меньше, чем удержали.

Не забудьте включить в раздел 2 зарплату за март, которую выплатили в апреле (письмо ФНС России от 25 февраля 2016 г. № БС-4-11/3058). Но в разделе 1 ее повторно не показывайте — вы это уже сделали в расчете за I квартал.

С 2016 года вводится ежеквартальная отчетность для налоговых агентов по НДФЛ. Новый отчет должны сдавать все организации и индивидуальные предприниматели, у которых есть наемные работники, а также налоговые агенты, которые выплачивают доходы физлицам, не являющимся их сотрудниками. Для этого налоговики утвердили форму расчета 6-НДФЛ. порядок его заполнения, а также формат, необходимый для представления отчетности в электронном виде.

Вводная информацияРасчет 6-НДФЛ должен содержать обобщенную налоговым агентом информацию по всем физическим лицам, которые получили от него доход. В расчете указываются: суммы выплаченных доходов, предоставленных налоговых вычетов, исчисленного и удержанного НДФЛ и другие данные. В отличие от справки 2-НДФЛ новый расчет нужно сдавать не за каждого работника, а в целом по организации.

Расчет 6-НДФЛ представляется не позднее последнего дня месяца, следующего за первым кварталом, полугодием и девятью месяцами года, а годовой расчет — не позднее 1 апреля. Таким образом, первый раз отчитаться по форме 6-НДФЛ надо за I квартал 2016 года. Поскольку период с 30 апреля по 3 мая 2016 года выпадает на выходные дни, значит, расчет 6-НДФЛ за I квартал 2016 года нужно будет сдать не позднее 4 мая.

Состав расчета 6-НДФЛНовый расчет состоит из титульного листа, раздела 1 «Обобщенные показатели» и раздела 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ». Все разделы формы обязательны для заполнения.

Расчет 6-НДФЛ составляется нарастающим итогом за первый квартал, за полугодие, за девять месяцев и за год на основании данных, которые содержатся в регистрах налогового учета. Напомним, что отсутствие налоговых регистров по НДФЛ контролеры могут посчитать грубым нарушением правил учета доходов и расходов и выписать налоговому агенту штраф по статье 120 НК РФ.

Практические выводыПорядок заполнения 6-НДФЛ не разъясняет последовательности действий при заполнении расчета в различных ситуациях, с которыми может ежедневно сталкиваться бухгалтер. Не исключаем, что в будущем Порядок заполнения 6-НДФЛ будет дополнен или официальные органы дадут исчерпывающие разъяснения, которые помогут разобраться в том, как составить новый расчет. Но уже сейчас понятно, что формирование расчета 6-НДФЛ станет процессом, требующим особого внимания и дополнительных трудозатрат со стороны бухгалтера. А ведь за непредставление или несвоевременное представление расчета 6-НДФЛ возможны не только штрафы, но и приостановление операций по счетам налогового агента. Предусмотрены и штрафы за недостоверные данные в расчете.

Также напомним, что кроме новых ежеквартальных расчетов 6-НДФЛ налоговым агентам по-прежнему предстоит сдавать «индивидуальную» отчетность по НДФЛ по каждому работнику (не позднее 1 апреля года, следующего за отчетным). В настоящее время на регистрации в Минюсте находится приказ ФНС России от 30.10.15 № ММВ-7-11/485@, которым утверждена новая форма 2-НДФЛ. Ее нужно будет использовать при составлении «индивидуальной» отчетности по НДФЛ за 2015 год.