Рейтинг: 4.1/5.0 (1814 проголосовавших)

Рейтинг: 4.1/5.0 (1814 проголосовавших)Категория: Бланки/Образцы

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыМашиноориентированные бланки можно скачать на сайте. Приказ об утверждении формата: Приказ ФНС России от 25. При открытии этого файла прямо в интерент-браузере декларация будет отображаться только в режиме просмотра. По налогу на доходы физических лиц форма 3. Налогия поможет Вам, где бы Вы ни находились: Москва и Санкт-Петербург, Новосибирск и Екатеринбург, Нижний Новгород и так далее.

Приказ ММВ-7 Бланк Россия четко регулирует вопросы касательно декларации форма, сроки и. В любом случае, покупка или продажа недвижимости квартира или дом или авто будет облагаться налогом.

До какого числа должна быть оформлена? В декларацию 3-НДФЛ 2015. СПОСОБЫ ПОДАЧИ ДЕКЛАРАЦИИ 3-НДФЛ декларация 3-НДФЛ может предоставляться в налоговую инспекцию лично. Если же обнаружены ошибки — служба подает документ на возврат и его нужно заполнять по-новой, после чего его также проверяют примерно 3 месяца.

Данный перечень будет гарантией того, что лицо сможет вернуть себе налог или же его часть. Налоговая декларация 3 ндфл что такое? Форма 3-НДФЛ за 2010 год скачать бланк. Консультация по 3-НДФЛ Главное меню При заполнении 3-НДФЛ более чем за 1 год на каждый последующий год скидка 50% Полезные статьи Декларация 3-НДФЛ заполняется в течение одного рабочего дня Процесс 2016 взаимодействия 1.

Познакомиться с перечнем документовкоторые необходимы мне для заполнения для Вас налоговой декларации 3-ндфл можно Год ФОРМЫ ДЕКЛАРАЦИЙ 3-НДФЛ СКАЧАТЬ доступна для заполнения в формы Adobe Reader. В декларацию включается также налоговый налог. Приказ об утверждении формата:Приказ ФНС России от 05. НДФЛ за 2013 год с целью получения. Кларацию о доходах формы 3 НДФЛ «Расчет сумм налога на доходы физических лиц. В любом случае налог оплачивается по ИНН.

НДФЛ можно на странице.

Свежие записиМихаил Брагин

Если в "Форма налоговой декларации 3-НДФЛ", указано Приложение № 1 к Приказу Министерства Финансов РФ от 31.12.2008г. № 153н, то эту декларацию мы сдаем за 2008год

Никита Семёнов

Конечно же в 2010г. может много чего изменится, вплоть до формы декларации. Её и принимать будут за 2009г. только в следующем году. за 2008 год, за 2009 будите отчитыаться в 2010 За 2009 год будете отчитываться в 2010. [ссылка.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Михаил Брагин

Есть налоговые консультанты, они составят декларацию. Стоит недорого, сама заполнить не сможешь, Я бухгалтер, и то не уверена, что с первого раза составлю правильно. Эта форма не входит в пакет сдаваемой отчетности бухгалтеров.

Никита Семёнов

На сайте налоговой скачайте программу для заполнения 3-НДФЛ. Разобраться в ней довольно просто. Согласно п. 7 ст. 78 НК РФ заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты. 13 %.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Михаил Брагин

Нет. Если дар получен именно от родителей (отца или матери - родных или приемных), то не возникает облагаемого дохода. А если нет дохода для обложения - не надо и декларацию. Но: пояснения по тому поводу дать, возможно, все таки придется.

Никита Семёнов

1)доход от дарения у близкого родственника освобождён от НДФЛ, п.18.1 ст.217 НК РФ 2)дети не могут нести налоговой ответственности, ст.2.3 КоАП РФ Доход возникает у Одаряемого, но так как дети и родители близкие родственники, налог не.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Михаил Брагин

В соответствии с пп. 1 п. 1 ст. 220 Кодекса при определении размера налоговой базы налогоплательщик имеет право на получение имущественного налогового вычета в суммах, полученных в налоговом периоде от продажи иного имущества ( не.

Никита Семёнов

Должен только продекларироваться. Вычет до 250 -- цена покупки для вас не актуальна, она важна только когда сумма больше вычета, чтобы платить с разницы. Согласно п.п. 1 п. 1 ст. 220 НК РФ Вам НЕ придется уплачивать НДФЛ с дохода от.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Михаил Брагин

Лица, которые обязаны представить декларацию о доходах, но своевременно (не позднее 30 апреля 2009 года) этого не сделают, за непредставление (несвоевременное представление) декларации будут привлечены к налоговой ответственности.

Никита Семёнов

За 3-НДФЛ ничего вам не будет, предоставите после 30 апреля. По этой декларации вам ведь возвращают уже уплаченный налог. поэтому можете не торопиться. Её вы сможете подать в течение 3 лет. Все зависит от суммы налога!5% за каждый месяц.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Подавать декларацию 3-НДФЛ за 2015 год нужно в 2016 году.

В декларацию 3-НДФЛ 2015 года внесены определенные изменения, по сравнению с формой прошлого года.

Подробнее о том, что изменилось в декларации за 2015 год можно прочитать внизу этой страницы.

Срок подачи 3-НДФЛ за 2015 год (для тех лиц,

был до 4 мая 2016 года.

Однако подать декларацию 3-НДФЛ можно и после этого срока.

Скачать бланк формы 3-НДФЛ 2015 (для подачи в 2016 году) в формате TIF

Бланк формы 3-НДФЛ за 2015 год отличается от бланка формы 3-НДФЛ 2014 года.

Новый владелец, по законам РФ, будет платить меньшую сумму налогов также при покупке ипотеки. В любом случае, покупка или продажа недвижимости (квартира или дом) или авто будет облагаться налогом. В любом случае налог оплачивается по ИНН.

До какого числа должна быть оформлена?

Услуги за принятие налоговой отчетностинепосредственно в ФНС не оплачиваются. Приказ об утверждении непосредственно самих ставок налогообложения чаще всего меняется каждый год. Но при подсчете сколько будет стоить сама подача декларации стоит учитывать только услуги почты (если отправляется письмом).

В налоговой инспекции отметили тот факт, что претерпела изменения не только программа Декларация в 2016 году, за отчетный период 2015 года, но и форма 2-НДФЛ

(справка о доходах в организации, где вы работаете). Как вы понимаете, без данной справки вы не сможете заполнить поля своих доходов в декларации за 2015 год. Именно поэтому необходимо дождаться не только выхода нового программного обеспечения, но и внедрения данной справки о доходах по форме 2-НДФЛ.

Скачать Налоговую декларацию и справку 2-НДФЛ по новой форме 2016 года.

Скачать программу для заполнения декларации за 2015, 2014, 2013, 2012года Программа для заполнения налоговых деклараций по форме 3-НДФЛ и 4-НДФЛ необходима каждому, кто хочет получить имущественный, социальный и стандартный налоговый вычет. Здесь вы сможете бесплатно скачать программу для заполнения декларации 3-НДФЛ за 2015, 2014, 2013, 2012 отчетные года и сдачи их в последующих годах. В 2016 году подается декларация за 2015 год, т.к. вы отчитываетесь за доходы полученные в 2015 году.

Для заполнения необходимо собрать и скачать программу Декларация 2015.

Декларация 3-НДФЛ 2015 (за 2014 год): бланк и порядок заполнения

За 2014 год декларация 3-НДФЛ подается в соответствии с новой формой, которая утверждена Приказом ФНС России от 24.12.2014 N ММВ-7-11/671@ "Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме". Новую декларацию стоит представить в налоговый орган по месту жительства не позднее 30 апреля 2015 года.

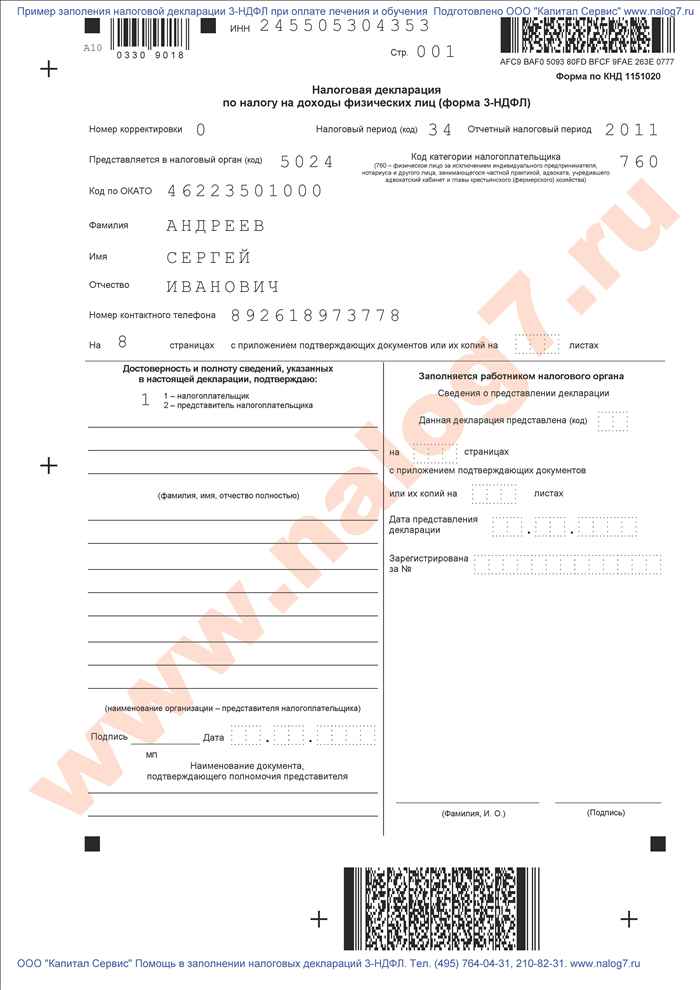

Образцы (примеры) заполнения 3-НДФЛ Как использовать образец

Ниже Вы можете скачать образцы (примеры) налоговых деклараций 3-НДФЛ за 2013, 2014 и 2015 годы (для 2016 года), подготовленные при помощи программы Налогия.Декларация на нашем веб-сайте. Будьте, пожалуйста, очень осторожны при использовании этих образцов. В заполнении существует много тонкостей. Во-первых, если Ваша ситуация отличается от ситуации, представленной в примере, Вам, возможно, нужно будет заполнять декларацию по-другому, и даже, возможно, используя другие листы. Во-вторых, Ваша информация (такая, как различные коды) может отличаться от представленной в примере.

В нижней части титульного листа ранее требовалось подпись юридического лица заверять печатью. В новом бланке такая необходимость отсутствует.

Сроки подачи декларации.

Требования к срокам предоставления налоговой декларации в новом году не изменились. Крайний срок подачи 3-НДФЛ в налоговый орган по месту жительства или пребывания, все так же остался 30 апреля. Если этот день выпал на выходной или праздник, то подать документ можно в ближайший рабочий день.

Подать налоговую декларацию можно по месту регистрации. Если таковая отсутствует на территории России, то можно написать заявление и предоставить необходимую информацию по месту пребывания физического лица.

Если необходимость подачи декларации продиктована желанием оформить налоговый вычет, то подобная возможность не ограничивается датой 30 апреля.

Алла Баранова

Если в "Форма налоговой декларации 3-НДФЛ", указано Приложение № 1 к Приказу Министерства Финансов РФ от 31.12.2008г. № 153н, то эту декларацию мы сдаем за 2008год

Мирослав Иванов

Конечно же в 2010г. может много чего изменится, вплоть до формы декларации. Её и принимать будут за 2009г. только в следующем году. за 2008 год, за 2009 будите отчитыаться в 2010 За 2009 год будете отчитываться в 2010. [ссылка.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Алла Баранова

Есть налоговые консультанты, они составят декларацию. Стоит недорого, сама заполнить не сможешь, Я бухгалтер, и то не уверена, что с первого раза составлю правильно. Эта форма не входит в пакет сдаваемой отчетности бухгалтеров.

Мирослав Иванов

На сайте налоговой скачайте программу для заполнения 3-НДФЛ. Разобраться в ней довольно просто. Согласно п. 7 ст. 78 НК РФ заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты. 13 %.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Алла Баранова

Вы же у кого-то работали и зарплату получали, верно? Значит, у Вас есть справка 2-НДФЛ. Источник выплат - это Ваш работодатель. Его реквизиты Вы берете из справки 2-НДФЛ - наименование, ИНН и КПП (если это - предприятие). В той же.

Мирослав Иванов

Скачать программу для заполнения 3-НДФЛ можно на Nalog.ru Только берите программу за соответствующий год ОКАТО забейте пробелами Это ниаменование организации или физическое лицо, которые стали источником Вашего дохода, т.е. в них (от них.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Алла Баранова

Если у Вас доходы только от заработной платы, то 3-НДФЛ не нужна. Если ИН на общей системе налогообложения, продали имущество, выиграли в лотерею - тогда сами должны исчислять и уплачивать НДФЛ, подавать 3-НДФЛ в ИФНС по месту жительства.

Мирослав Иванов

Налоговая декларация — официальное заявление налогоплательщика о полученных им за определенный период доходах и распространяющихся на них налоговых скидках и льготах, предоставляемая в налоговые органы по специальной форме. На основе.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Алла Баранова

Лица, которые обязаны представить декларацию о доходах, но своевременно (не позднее 30 апреля 2009 года) этого не сделают, за непредставление (несвоевременное представление) декларации будут привлечены к налоговой ответственности.

Мирослав Иванов

За 3-НДФЛ ничего вам не будет, предоставите после 30 апреля. По этой декларации вам ведь возвращают уже уплаченный налог. поэтому можете не торопиться. Её вы сможете подать в течение 3 лет. Все зависит от суммы налога!5% за каждый месяц.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Скачать ее вы можете внизу страницы. Если сравнивать заполнение её от руки на бланках, и через программу по заполнению декларации 3-НДФЛ, то здесь несомненно лидирует программа, т.к. она исключает возникновение ряда ошибок при занесении информации в бланки от руки. Также если вы не уверены в своих силах, и заполняете декларацию впервые вы можете сохранить занесенные данные на флешку и в налоговой инспекции попросить у инспектора подкорректировать введенные вами данные, в случае неверного заполнения.

Декларация 3-НДФЛ 2015 (за 2014 год): бланк и порядок заполнения

За 2014 год декларация 3-НДФЛ подается в соответствии с новой формой, которая утверждена Приказом ФНС России от 24.12.2014 N ММВ-7-11/671@ "Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме".

Декларация 3-НДФЛ 2015г.

Декларация 3-НДФЛ 2014г.

Декларация 3-НДФЛ 2013г.

Декларация 3-НДФЛ 2012г.

Декларация 3-НДФЛ 2011г.

Декларация 3-НДФЛ 2010г.

Если имущество приобретено после 1 января 2015 года, то предельный размер вычета применяется к расходам, понесенным на приобретение как одного, так и нескольких объектов недвижимости. Можно вернуть налоговый вычет с нескольких приобретенных объектов, если сумма одного из них меньше, чем 2 млн. руб.

Налоговый вычет с процентов по ипотеке

ЧИТАЙТЕ ПО ТЕМЕ: При погашении процентов по целевым займам (кредитам) максимальная сумма расходов на строительство и приобретение жилья или земли под него – 3 000 000 рублей.

Сумма уплаченных по целевым займам (кредитам), принимаемых к вычету, может быть применена к займам (кредитам), которые получены после 1 января 2015 года.

Заполняем 3-НДФЛ в 2016 году с помощью программы

Скачать бесплатно программу, чтобы заполнить 3-НДФЛ в 2016 году

Удобнее заполнять форму 3-НДФЛ не вручную, а воспользоваться бесплатным электронным сервисом на сайте ФНС, который поможет заполнить декларацию быстро и без ошибок. Скачайте на свой компьютер специальную программу для заполнения формы 3-НДФЛ на сайте ФНС. Для этого зайдите на адрес.

Отчетность во все контролирующие органы: ФНС, ПФР, Росстат, ФСС, РАР, РПН. Отправляйте отчеты в ФНС прямо из 1С!

Программа налоговая ДЕКЛАРАЦИЯ 2015 заполнение 3-НДФЛ скачать бесплатно

Лучший способ выразить благодарность автору - поделиться с друзьями. Узнавайте о появлении нового материала первым! Подпишитесь на обновления по email:Ищите нужную информацию у нас на сайте. В форме поиска укажите свой запрос за обновлениями в Москва, Санкт-Петербург (СПб), Екатеринбург, Нижний Новгород, Казань, Пермь, Новосибирск, Ростов-на-Дону, Воронеж, Саратов, Уфа, Красноярск, Самара, Волгоград, Рязань, Омск, Челябинск, Краснодар, Тольятти, Ижевск, Ярославль, Химки, Люберцы (Московская область)ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме

Предприниматели, применяющие общую систему налогообложения, обязаны составлять декларацию по НДФЛ.

Декларация по форме 3-НДФЛ нужна в двух случаях. Первый из них: когда гражданин должен заплатить налог с полученных им доходов самостоятельно, то есть без участия работодателя. При этом отчитаться в такой ситуации по форме 3-НДФЛ обязательно в строго установленные сроки.

И второй случай, когда понадобится заполнить форму 3-НДФЛ . гражданин хочет частично возместить из бюджета сумму уплаченного налога. Например, ту, которая соответствует расходам, потраченным им на обучение, лечение или на покупку собственного жилья. Иначе говоря, если гражданин желает заявить о социальном и имущественном вычетах. Для такой добровольной сдачи конкретных сроков нет.

В любом случае декларацию заполняйте по форме 3-НДФЛ, которая действует в том периоде, за который получен доход или заявлены налоговые вычеты. В частности, отчитываясь за 2015 год, используйте доработанную форму . а за 2014 год – прежнюю форму, которые утверждены приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671. А за более ранние периоды берите формы в соответствии с таблицей:

Кто должен сдавать декларацию

В обязательном порядке сдавать декларацию по форме 3-НДФЛ должны те граждане, которые самостоятельно рассчитывают и платят НДФЛ в бюджет . Это, во-первых, все предприниматели на общей системе налогообложения. Во-вторых, резиденты . которым поступают доходы от источников за пределами России. И, в-третьих, граждане, которые получили доходы, продав собственное имущество, выиграв в лотерею (или в ряде других случаев). Полный их перечень прописан в статьях 227–228 Налогового кодекса РФ (п. 5 ст. 227, п. 6 ст. 227.1, п. 3 ст. 228 НК РФ).

Сдавать декларацию необходимо даже тогда, когда доплачивать в бюджет ничего не нужно. То есть если в итоге расчета налоговая база равняется нулю. Например, если при продаже автомобиля его стоимость полностью перекрылась имущественным налоговым вычетом . Ведь налоговую инспекцию все равно нужно уведомить, по каким причинам налог доплачивать не надо. Именно для этих целей будет служить нулевая декларация.

Не нужно подавать декларацию, если у человека в течение отчетного года вообще не было доходов, с которых НДФЛ он должен уплатить самостоятельно. Или если операции вообще не подлежат налогообложению (например, если человек продал имущество, которым владел более трех лет).

Предприниматели на общей системе должны сдавать декларацию независимо ни от чего (ст. 229 НК РФ). Освобождения от подачи нулевой декларации Налоговый кодекс для них не содержит.

Такой вывод следует из положений пункта 1 статьи 229 Налогового кодекса РФ.

Ситуация: нужно ли сдавать декларацию по НДФЛ за умершего гражданина?

Cо смертью гражданина прекращается его обязанность платить НДФЛ и сдавать декларации (подп. 3 п. 3 ст. 44 и п. 1 ст. 229 НК РФ). Его наследники делать это также не должны – налоговое законодательство этого не предусматривает. Аналогичные разъяснения содержатся в письме Минфина России от 12 марта 2013 г. № 03-04-05/4-209.

Ситуация: нужно ли сдавать декларацию по НДФЛ, если в течение календарного года гражданин стал нерезидентом и сохранил этот статус до конца года? Доходы он получает от источников за пределами России

По общему правилу резидент . который получает доход от источника за пределами России, должен самостоятельно рассчитать НДФЛ, перечислить его в бюджет и сдать декларацию. Такой порядок установлен подпунктом 3 пункта 1 и пунктами 2 и 3 статьи 228 Налогового кодекса РФ.

Человек же, который утратил статус резидента (стал нерезидентом ), не признается плательщиком российского НДФЛ в отношении дохода, получаемого за границей (п. 2 ст. 209 НК РФ). То есть нерезидент не должен рассчитывать с такого дохода налог и перечислять его в бюджет. Также как и не должен декларировать такие доходы. В том числе и те, что получил до изменения статуса.

Такие разъяснения даны в письмах Минфина России от 15 марта 2011 г. № 03-04-06/6-41, от 13 августа 2008 г. № 03-04-05-01/295.

Пример определения доходов, которые нужно декларировать, если в течение года статус человека сменился на нерезидента и сохранился таким до конца года

А.С. Кондратьев (резидент) получает доходы от источников за пределами России с 1 января 2015 года.

1 марта 2015 года Кондратьев поехал в Японию и проработал там до конца 2015 года.

За 2015 год Кондратьев должен подать декларацию по форме 3-НДФЛ по доходам, полученным от источников за пределами России за период с 1 января по 28 февраля 2015 года.

Доходы за период с 1 марта по 31 декабря 2015 года декларировать не нужно, так как с 1 сентября 2015 года Кондратьев утратил статус резидента. А именно по состоянию на 1 сентября 2015 года он находился на территории России менее 183 дней в течение 12 следующих подряд месяцев (с сентября 2014 года по сентябрь 2015 года). До конца года Кондратьев остался нерезидентом, и уплачивать российский НДФЛ с доходов за период с 1 марта по 31 декабря 2015 года ему не нужно.

Есть также случаи, когда гражданин вправе сдать декларацию по НДФЛ, но не обязан. А именно когда он хочет получить:

Это следует из пункта 2 статьи 229 Налогового кодекса РФ и информации ФНС России от 16 марта 2006 г.

Кроме того, заполнить и представить декларацию по НДФЛ человек может в том случае, когда его статус сменился с нерезидент на резидента . И при этом он желает по итогам года вернуть налог, излишне удержанный с его доходов и уплаченный в бюджет. Такая переплата возникла из-за уменьшения ставки НДФЛ с 30 до 13 процентов. Следовательно, разницу можно вернуть. За возвратом человек может обратиться в налоговую инспекцию по местожительству (местопребыванию). При этом к декларации по форме 3-НДФЛ нужно приложить документы, подтверждающие статус резидента . Об этом сказано в пункте 1.1 статьи 231 Налогового кодекса РФ.

Декларацию, которую гражданин не обязан, но вправе сдать, можно подать в любой момент после завершения календарного года. Срок ее подачи законодательством не ограничен. Такой порядок установлен пунктом 2 статьи 229 Налогового кодекса РФ. При этом заявлять о налоговых вычетах и пересчете налога нужно в течение трех лет (п. 7 ст. 78 НК РФ).

Декларацию нужно подать в налоговую инспекцию по местожительству. То есть по адресу, где гражданин прописан. Это связано с тем, что именно по местожительству налоговая инспекция ведет учет плательщиков НДФЛ. Это следует из пункта 3 статьи 228, пункта 2 статьи 229, пункта 1 статьи 83 и статьи 11 Налогового кодекса РФ.

Нерезиденты (как иностранцы, так и граждане РФ) должны подавать декларацию в налоговую инспекцию по месту своего жительства или пребывания. Если доход был получен от реализации недвижимости или транспортного средства, а сам плательщик находится за границей (не имеет местожительства или местопребывания), декларацию надо подавать по месту учета проданного имущества. Об этом сказано в письме ФНС России от 16 апреля 2015 г. № БС-4-11/6543.

Если доход получили от реализации недвижимости или транспортного средства, декларацию подайте по месту учета проданного имущества. В случае других доходов декларацию подайте по последнему месту жительства или пребывания, если таковые были. Если не было, сдавайте декларацию по месту учета источника выплаты дохода.

Об этом сказано в письмах ФНС России от 24 марта 2016 г. № БС-3-11/1265 и от 16 апреля 2015 г. № БС-4-11/6543.

Ситуация: в какую инспекцию подать декларацию по форме 3-НДФЛ, если гражданин зарегистрирован по местопребыванию и при этом имеет регистрацию по местожительству в России?

Декларацию нужно сдать в инспекцию по местожительству.

Объясняется это следующим. Местожительством в целях налогообложения считается адрес, по которому гражданин зарегистрирован по Правилам, утвержденным постановлением Правительства РФ от 17 июля 1995 г. № 713 (ст. 11 НК РФ). При регистрации гражданина по местожительству в его паспорт ставится отметка (п. 18 Правил, утвержденных постановлением Правительства РФ от 17 июля 1995 г. № 713).

При регистрации по местопребыванию выдают свидетельство (п. 12 Правил, утвержденных постановлением Правительства РФ от 17 июля 1995 г. № 713). Если у гражданина есть оба вида регистрации на территории России, декларацию (в т. ч. для получения вычетов) нужно сдать в инспекцию по местожительству.

Такие разъяснения приведены в письме ФНС России от 30 января 2015 г. № ЕД-3-15/290.

Пример определения места подачи декларации по форме 3-НДФЛ человеком, у которого есть временная и постоянная регистрация в России

Гражданин России А.С. Кондратьев проживает в Москве и имеет на ее территории регистрацию по местопребыванию (временную регистрацию) сроком на три года. Прописан он в Туле. В 2015 году Кондратьев потратил на свое лечение 50 000 руб.

Для получения социального налогового вычета на лечение в налоговую инспекцию Кондратьев должен представить декларацию по форме 3-НДФЛ в инспекцию по месту прописки, то есть в г. Туле.

Ситуация: в какую инспекцию подать декларацию по форме 3-НДФЛ, если у гражданина в России нет прописки, но есть регистрация по местопребыванию?

Декларацию нужно сдать в инспекцию по местопребыванию.

Объясняется это следующим. Когда у гражданина нет местожительства в России, по его просьбе таковым можно считать его местопребывание (п. 2 ст. 11 НК РФ). Местопребыванием является адрес, который указан в свидетельстве о регистрации (п. 3 и 12 Правил, утвержденных постановлением Правительства РФ от 17 июля 1995 г. № 713).

Такие разъяснения содержатся в письмах Минфина России от 14 ноября 2011 г. № 03-04-05/8-889, от 11 мая 2010 г. № 03-02-08/29.

Пример определения места подачи декларации по форме 3-НДФЛ человеком, у которого нет постоянной регистрации в России

А.И. Иванов является гражданином Республики Беларусь и имеет на ее территории постоянную регистрацию. В Москве Иванов имеет регистрацию по местопребыванию (временную регистрацию).

Иванов может представить декларацию по форме 3-НДФЛ в инспекцию по местопребыванию в Москве.

По общему правилу декларацию по форме 3-НДФЛ нужно сдать в налоговую инспекцию не позднее 30 апреля года, следующего за тем, по которому человек отчитывается. Так как 30 апреля 2016 года выпадает на выходной день (суббота), крайним сроком сдачи отчетности будет ближайший рабочий день. То есть декларацию за 2015 год нужно представить не позже 2 мая 2016 года. Указанный порядок не зависит от того, когда и как часто человек получал доходы в отчетном году. Это следует из пункта 7 статьи 6.1 и пункта 1 статьи 229 Налогового кодекса РФ.

В некоторых случаях гражданин обязан сдать декларацию в другие сроки . Например, иностранец прекращает свою деятельность (доход от которой облагается НДФЛ по правилам ст. 227 и 228 НК РФ) и выезжает за границу. В такой ситуации он должен отчитаться перед российской налоговой инспекцией не позднее чем за один месяц до выезда. Об этом говорится в абзаце 2 пункта 3 статьи 229 Налогового кодекса РФ.

Чтобы правильно определить срок подачи декларации, воспользуйтесь таблицей .

Ответственность за несвоевременное представление декларации

Если вовремя не представить налоговую декларацию, инспекция может оштрафовать по статье 119 Налогового кодекса РФ. Размер штрафа при этом составляет 5 процентов от неуплаченной суммы налога, которая причитается в бюджет по данным декларации. Этот штраф придется заплатить за каждый полный или неполный месяц просрочки со дня, установленного для подачи декларации. Общая сумма штрафа за весь период опоздания не может быть больше 30 процентов от суммы налога по декларации и меньше 1000 руб.

Пример определения суммы штрафа за несвоевременное представление декларации по форме 3-НДФЛ

А.С. Кондратьев в 2015 году осуществлял предпринимательскую деятельность на общей системе налогообложения без образования юридического лица. Декларацию по форме 3-НДФЛ за 2015 год он представил 10 июля 2015 года. Сумма налога к уплате по данным декларации – 74 300 руб.

Срок подачи декларации по форме 3-НДФЛ за 2015 год – 2 мая 2016 года.

Сумма штрафа по статье 119 Налогового кодекса РФ составит 11 145 руб. (3 мес. × (74 300 руб. × 5%).

Как сдатьСдать налоговую декларацию можно одним из двух способов. Первый из них – на бумаге . Сдавать таким способом декларацию можно лично, через представителя или по почте.

Об этом сказано в пункте 4 статьи 80 Налогового кодекса РФ.

Сдача декларации на бумагеВ налоговых инспекциях декларации принимают в отделах по работе с налогоплательщиками (лицами, которые платят налоги). Порядок приема деклараций в бумажном виде прописан в пунктах 186–209 регламента, утвержденного приказом Минфина России от 2 июля 2012 г. № 99н.

Декларацию на бумаге можно сдать лично или через своего представителя (абз. 1 п. 4 ст. 80 НК РФ). Представитель может быть законным (например, родители несовершеннолетних детей) или уполномоченным (например, юрист, нотариус).

Законным представителям не нужна доверенность на представление отчетности (п. 2 ст. 27 НК РФ).

Если декларацию подает уполномоченный представитель . то он обязан иметь при себе доверенность. При этом она должна быть удостоверена нотариально или в порядке, приравненном к нотариальному. Такие правила установлены в пункте 3 статьи 29 Налогового кодекса РФ. Перечень доверенностей, которые приравниваются к нотариально удостоверенным, предусмотрен пунктом 2 статьи 185.1 Гражданского кодекса РФ.

Совет: при сдаче декларации попросите инспектора поставить на ее копии штамп с указанием даты приема, регистрационный номер и свою подпись (абз. 2 п. 4 ст. 80 НК РФ). В дальнейшем это поможет при необходимости подтвердить своевременность сдачи отчетности.

Если декларацию направили по почте, то датой ее представления в налоговую инспекцию считается дата отправки. Вместе с декларацией необходимо представить опись вложения (абз. 1 и 3 п. 4 ст. 80 НК РФ). Заполните ее в двух экземплярах и попросите сотрудника почты поставить штамп на каждом экземпляре. Один из них вложите в почтовое отправление, другой храните у себя.

Дату подачи декларации определите по почтовому штемпелю. Декларация признается сданной своевременно, если она отправлена до 24 часов последнего дня, установленного для ее представления (п. 8 ст. 6.1 НК РФ).

Совет: чтобы доказать, что декларация отправлена вовремя, выберите оптимальный вид почтового отправления и храните все документы, подтверждающие ее отправку и доставку в инспекцию.

Налоговую декларацию отправляйте заказным или ценным письмом. Заказные и ценные письма регистрируются на Почте России. Это значит, что их отправителю почта выдает квитанцию, а с адресата берет расписку в получении письма.

Заказные и ценные письма могут пересылаться с описью вложения и с уведомлением о вручении адресату. Конкретный перечень регистрируемых отправлений, пересылаемых с описью вложения и с уведомлением, вправе определять оператор почтовой связи.

Такой порядок предусмотрен подпунктом «б» пункта 10 Правил, утвержденных приказом Минкомсвязи России от 31 июля 2014 г. № 234.

Опись вложения для заказного письма с налоговой декларацией можно составить в произвольной форме . Желательно, чтобы почтовая служба заверила опись вложения (поставила на нем свой штамп). Но на практике сотрудники почты обычно отказываются это делать, ссылаясь на то, что они не могут отвечать за содержимое конверта. В этом случае ничем, кроме как своей подписью, подтвердить, какие документы были отправлены, не удастся.

Эту проблему можно решить, если отправить отчетность ценным письмом. Преимущество такого почтового отправления состоит в том, что опись вложения составляется на специальном почтовом бланке. Поскольку за доставку ценного письма почтовая служба несет дополнительную ответственность, такой бланк она заверяет в обязательном порядке.

Внутренние документы налоговой службы предусматривают единственный вид почтового отправления, с помощью которого можно переслать налоговую декларацию: заказное письмо с описью вложения (абз. 24 п. 1 и п. 3.1.1 регламента, утвержденного приказом ФНС России от 18 июля 2012 г. № ММВ-7-1/505). Однако арбитражная практика подтверждает право человека отправлять налоговые декларации не только заказными, но и ценными письмами, ценными бандеролями (см. например, определение ВАС РФ от 6 сентября 2010 г. № ВАС-12112/10 по делу № А33-20480/2009, постановления ФАС Западно-Сибирского округа от 31 мая 2011 г. № А70-11008/2010, Восточно-Сибирского округа от 10 июня 2008 г. № А19-17988/07-18-Ф02-2081/08 и Поволжского округа от 6 мая 2008 г. № А12-15036/07).

Сдача декларации через ИнтернетСдать декларацию по форме 3-НДФЛ через Интернет человек может:

Чтобы сдавать декларации через спецоператора, нужно заключить с ним договор и оплачивать соответствующие услуги (п. 5 раздела I Порядка, утвержденного приказом МНС России от 2 апреля 2002 г. № БГ-3-32/169).

С личным кабинетом налогоплательщика дела обстоят проще. Чтобы зарегистрированному пользователю сдавать через него отчетность, достаточно представить в налоговую инспекцию уведомление об использовании личного кабинета налогоплательщика, форма и формат которого утверждены приказом ФНС России от 8 июня 2015 г. № ММВ-7-17/231. Сделать это можно непосредственно через личный кабинет (при наличии усиленной неквалифицированной электронной подписи) либо представив уведомление на бумаге в любую налоговую инспекцию.

При сдаче декларации по телекоммуникационным каналам связи датой представления отчетности в налоговую инспекцию считается дата ее отправки. Об этом сказано в абзацах 1 и 3 пункта 4 статьи 80 Налогового кодекса РФ.

Электронные форматы налоговой отчетности, а также порядок их представления утверждаются ФНС России по согласованию с Минфином России (п. 7 ст. 80 НК РФ). Так, электронный формат декларации за 2015 год утвержден приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671.

При передаче налоговой отчетности по телекоммуникационным каналам связи руководствуйтесь Методическими рекомендациями, утвержденными приказом ФНС России от 31 июля 2014 г. № ММВ-7-6/398.

Порядок приема деклараций в электронном виде прописан в пунктах 186–193, 210–223 регламента, утвержденного приказом Минфина России от 2 июля 2012 г. № 99н.

Если в ранее сданной декларации по НДФЛ обнаружена ошибка, которая привела к занижению налога, то нужно обязательно подать уточненную декларацию (п. 1 ст. 81 НК РФ). Если же из-за найденной неточности налог не был занижен, то представлять уточненную декларацию не обязательно, но можно (абз. 2 п. 1 ст. 81 НК РФ).

В первом случае нужно успеть сдать уточненную декларацию до истечения срока представления первоначальной декларации. Такая декларация считается поданной в срок, и никаких санкций к гражданин у инспекция не применит (п. 2 ст. 81 НК РФ).

Во втором случае уточненную декларацию можно сдать в любое время без каких-либо последствий (абз. 2 п. 1 ст. 81 НК РФ).

В уточненной декларации по НДФЛ отразите все изменения, связанные с пересчетом налога. Для этого укажите правильные данные, а не разницу между первичными и скорректированными показателями. Такой порядок следует из пункта 1 статьи 81 Налогового кодекса РФ.

Уточненную декларацию оформляйте так же, как и первичную. Для этого используйте те же бланки, на которых подавалась первичная отчетность. Но есть одно отличие в оформлении титульного листа. В нем нужно указать номер корректировки по порядку. Если это первое уточнение – укажите «1--», если второе – «2--» и т. д.

Правила заполнения титульных листов в декларациях по разным налогам могут быть различными, поэтому нужно руководствоваться инструкциями по заполнению деклараций, действовавшими в тех периодах, за которые подается уточненная отчетность. Это следует из положений раздела 2 Единых требований, утвержденных приказом ФНС России от 20 декабря 2010 г. № ММВ-7-6/741.

Отказать гражданину в приеме декларации по НДФЛ налоговая инспекция может только по следующим основаниям:

Такие правила установлены пунктом 28 Административного регламента, утвержденного приказом Минфина России от 2 июля 2012 г. № 99н.

Перечень оснований для отказа является закрытым, то есть по другим причинам отказать гражданину в приеме декларации инспекция не вправе.

Так, не является причиной для отказа некорректное заполнение отдельных реквизитов декларации, в частности:

Кроме того, не является причиной для отказа неполный состав декларации, так как гражданин вправе заполнить только те разделы и листы, которые отражают проведенные им операции. Пустые листы сдавать не обязательно.

Такие разъяснения даны в письмах ФНС России от 18 апреля 2014 г. № ПА-4-6/7440, от 25 февраля 2014 г. № БС-4-11/3254 .