Рейтинг: 4.7/5.0 (1858 проголосовавших)

Рейтинг: 4.7/5.0 (1858 проголосовавших)Категория: Бланки/Образцы

Минфин сообщил, какой налог должен заплатить предприниматель на УСН при продаже своей доли в уставном капитале ООО

Перечислим изменения в бланке декларации. Из титульного листа убрали отметку «МП» (то есть не нужно проставлять печать). Кроме этого, изменены штрих-коды как на титульном листе, так и во всех разделах декларации.

В разделе 2.1.1 для объекта «доходы» (в действующей форме — это раздел 2.1) из поля для указания налоговой ставки убрали цифру «6». Это связано с тем, что субъекты РФ получили право устанавливать ставку по УСН в пределах от 1 до 6 процентов в зависимости от категорий налогоплательщиков. Также любой субъект РФ в период с 1 января 2015 года по 31 декабря 2020 года вправе издать закон, устанавливающий нулевую налоговую ставку для впервые зарегистрировавшихся ИП, осуществляющих деятельность в производственной, социальной и научной сферах. (См. «Изменения в НК РФ: регионы смогут снижать ставки по УСН и ЕНВД, а также ввести «налоговые каникулы» для ИП, оказывающих бытовые услуги; установлены новые виды «патентной» деятельности »). Таким образом, налоговую ставку в декларации теперь будет указывать сам налогоплательщик, причем отдельно за каждый отчетный и налоговый период.

Еще одно отличие от прежней формы — это появление нового раздела 2.1.2 для расчета суммы торгового сбора, уменьшающей налог по УСН с объектом «доходы». Напомним, что единый налог по УСН, подлежащий зачислению в бюджет субъекта РФ (города федерального значения), в котором установлен торговый сбор, можно уменьшить на сумму сбора, уплаченного «упрощенщиком» в течение налогового (отчетного) периода (п. 8 ст. 346.21 НК РФ). Также см. «Минфин ответил на вопросы, связанные с исчислением и уплатой торгового сбора ».

Как уже было сказано выше, комментируемый приказ вступает в силу с 10 апреля. Как известно, налоговая декларация по УСН представляется по итогам налогового периода — календарного года. По общему правилу, декларация сдается в следующие сроки (ст. 346.23 НК РФ):

Таким образом, предпринимателям нужно быть внимательнее: если они не отчитаются за 2015 год до 10 апреля, то после этой даты им следует применять новый бланк.

03 Октября 2016

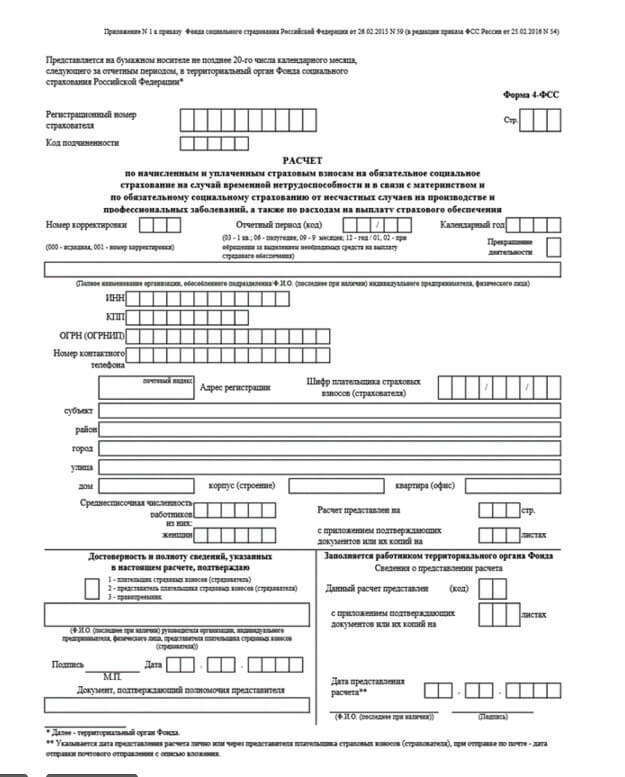

Работодатели, заключая с физическими лицами договоры гражданско-правового характера, довольно часто прописывают в них условия, позволяющие потом контролирующим органам квалифицировать данные договоры как трудовые. А как известно, от правовой природы взаимоотношений между страхователем и физическим лицом зависят наступающие в связи с этим последствия, в частности возникновение обязанности по уплате взносов в ФСС.

В некоторых компаниях сотрудники часто пользуются услугами платных парковок, например, при разъездном характере работы. Компании, в свою очередь, компенсируют понесенные расходы. Рассмотрим, каким образом отразить в бухгалтерском и налоговом учете расходы на компенсацию сотруднику оплаты парковки.

В Письме от 14.06.2016 № 03‑03‑06/1/34531 чиновниками Минфина снова был рассмотрен вопрос о порядке обложения НДФЛ и налогом на прибыль сумм возмещения организацией расходов на аренду квартиры работника, переехавшего в связи с работой в другой местности. Правда, на этот раз выводы чиновников в части налога на прибыль едва ли порадуют налогоплательщиков. Впрочем, и из данной ситуации они могут извлечь определенную выгоду. Какую именно, поясним далее, вначале проанализируем нынешнюю позицию финансистов.

29 Сентября 2016

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

СеминарыСроки предоставления декларации за 2014 год остались прежними: 31.03.2015 г. и 30.04.2015 г. для организаций и ИП соответственно.

Декларация состоит из шести разделов:

Общие правила, предъявляемые ФНС, к заполнению декларации:

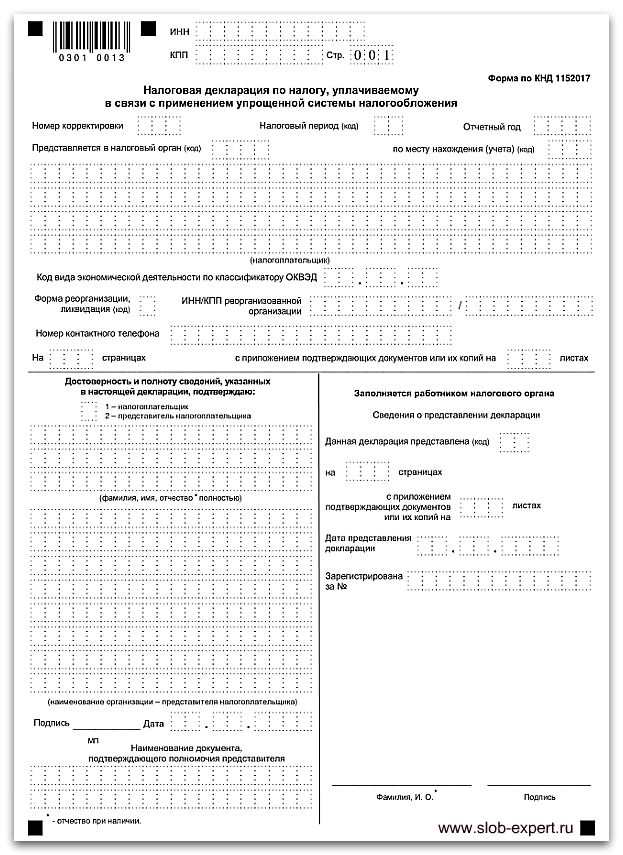

В отличии от старой декларации, в новом бланке ФНС ввела раздельное заполнение для УСН 6% и 15%.

Далее мы рассмотрим декларацию по УСН 6% за 2014 год. как наиболее распространенную среди наших читателей. Изменений очень много, и на первый взгляд сам процесс заполнения запутанный, но если разобраться, то окажется, что все очень просто.

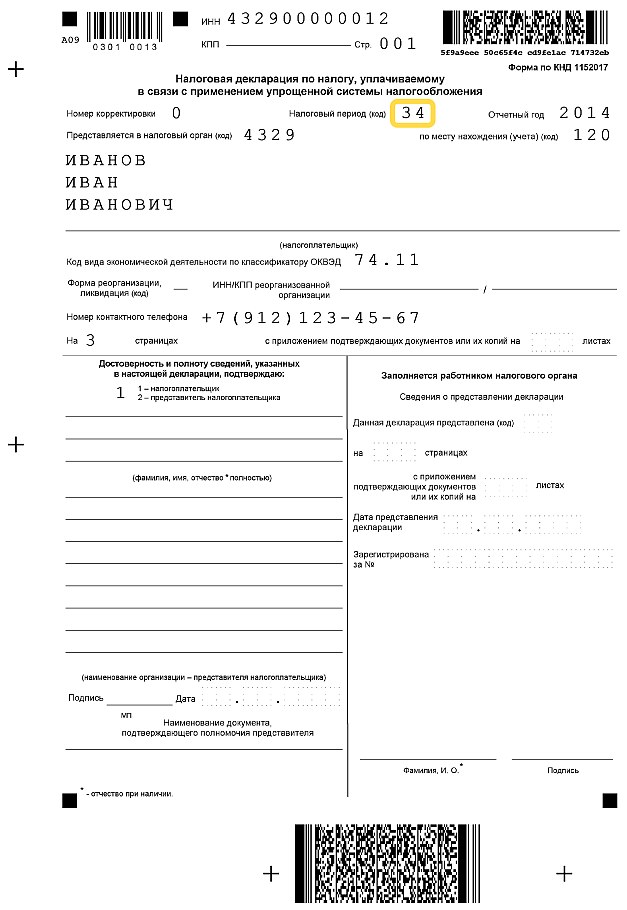

Заполнение декларации по УСН 6% за 2014 год:Организации или ИП, применяющие (применявшие) в 2014 году «упрощенку» 6% с объектом «Доходы», заполняют Титульный лист, Разделы 1.1. и 2.1.

Сам бланк титульного листа остался (почти) без изменений. Изменились лишь некоторые коды (коды налоговых периодов, коды способов представления декларации, и т.д.):

Коды налоговых периодов

Последний налоговый период при прекращении предпринимательской деятельности

* Данный код применяется для обозначения последнего налогового периода при прекращении деятельности в качестве индивидуального предпринимателя;

** Данный код применяется для обозначения последнего налогового периода при прекращении предпринимательской деятельности, в отношении которой налогоплательщиком применялась упрощенная система налогообложения.

Коды представления налоговой декларации

в налоговый орган

По месту жительства индивидуального предпринимателя

По месту нахождения российской организации

По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком

На бумажном носителе с использованием штрих-кода (по почте)

В новом бланке уже содержится новый код ОКТМО, который также состоит из 11 знаков. Если ОКТМО в Вашем регионе состоит из 8 знакомест, то в пустых клеточках указываем прочерки, например: «33701000 — — -«.

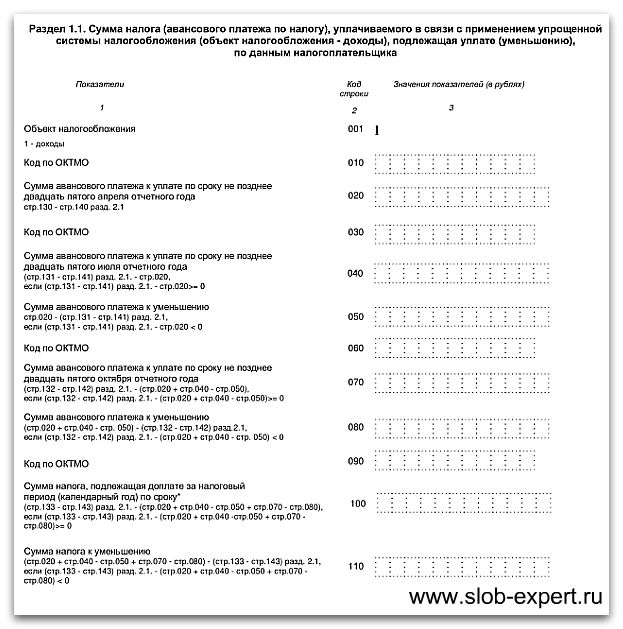

Раздел 1.1. кардинально изменился и содержит строки доначисления или наоборот уменьшения авансовых платежей в разрезе каждого отчетного (налогового) периода.

При этом, «Код по ОКТМО» по коду строки 010 заполняется обязательно, а данные по строкам 030, 060, 090 указываются только при изменении места нахождения организации (места жительство индивидуального предпринимателя).

На первый взгляд, Раздел 1.1. стал более сложным для понимания и заполнения, но если разобраться — то в точности наоборот.

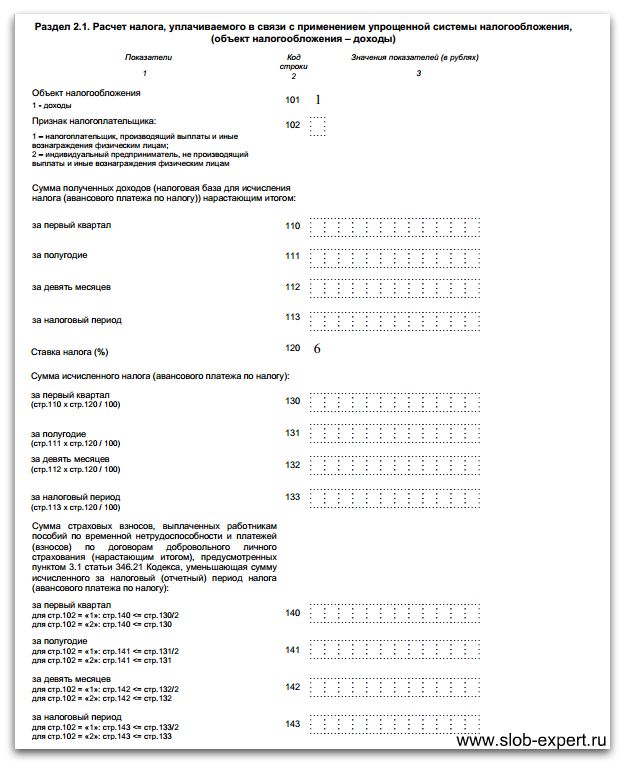

Раздел 2.1. по сравнению с разделом 3 старой декларации также изменился очень сильно, в чем Вы можете легко убедится, посмотрев на картинку, расположенную ниже:  Со строками 101, 102 и 120 все ясно, а вот с остальными надо разобраться более тщательно. В строках 110-113 мы указываем доходы, полученные за 1 квартал, полугодие, 9 месяцев и год. Показатели указываются нарастающим итогом!

Со строками 101, 102 и 120 все ясно, а вот с остальными надо разобраться более тщательно. В строках 110-113 мы указываем доходы, полученные за 1 квартал, полугодие, 9 месяцев и год. Показатели указываются нарастающим итогом!

На основании строк 110-113 мы рассчитываем показатели (размер авансового платежа) для строк 130-133 соответственно, т.е. 130= 110*6%, 141= 131*6% и т.д. Уменьшение авансового платежа (налога) 6% на сумму уплаченных страховых взносов в этих строках мы не делаем!

В строках 140-143 мы указываем страховые взносы и другие платежи, которые уменьшают начисленный налог. Данные вычеты мы также указываем нарастающим итогом: за 1 квартал, полугодие, … и т.д.

Заполнение указанных строк имеет свои особенности:

ИП без работников указывают здесь уплаченные фиксированные платежи (с учетом 1%). При этом сумма вычета не должна быть больше начисленного авансового платежа (налога) за соответствующий период.

Организации и ИП с работниками здесь указывают страховые и иные выплаты, при этом сумма налога (авансового платежа) не может быть уменьшена более, чем на половину. Предприниматели-работодатели могут здесь указать уплаченные фиксированные взносы (с учетом ограничения 50%).

Думаю, у многих предпринимателей, да и у начинающих бухгалтеров, после прочтения моей статьи в голове каша, но уже следующей статье мы рассмотрим заполнение декларации по УСН 6% за 2014 год на конкретном примере и многое станет ясно.

Николай Соковнин - главный автор и администратор этого сайта. Цель моего сайта - помочь начинающим предпринимателям и бухгалтерам разобраться в налогах, декларациях и бухгалтерских программах!Юрий Шумаков 03.01.2015

Николай,заглянул к Вам,может есть новости.Стал изучать изменения в декларации,на писано что всё очень просто,но я так и не мог понять,как заполнить графы 020 и тд.Обязательный платёж я сделал за год,а налоги по кварталам и что с вычетами понять не могу.Думаю,что заполнять мне нужно 110 строку.Спасибо.

Юрий, декларация действительно не так проста, как кажется на первый взгляд. Вчера заполнял ее для одного своего клиента из Москвы — убедился в этом.

Но если Вы установите программу Налогоплательщик ЮЛ 4.40. то она автоматически рассчитает Вам раздел 1.1. Завтра опубликую статью о том, как быстро и правильно заполнить декларацию по УСН 6% за 2014 год в этой программе.

Можете пока установить себе на компьютер и изучить данную программу.

Николай,я установил эту программу,как Вы рекомендовали,но в ней нет этой декларации.Может не там ищу,но всё делал по шагово.

Отчетный период — «Год 2014г», выбрали? Я статью по Вашей теме статью дописываю, если не отвлекут, то к обеду доделаю и опубликую.

1. В случае когда количество наемных сотрудников, работающих в организации, менее принятого для сдачи документации на электронном виде, вы можете выбрать электронный вариант или заполнить печатный бланк.

2. Предприниматель, до этих пор работающий на «упрощенке», на фирме которого численность сотрудников перевалила за 100 человек, больше не может претендовать на УСН и автоматически переходит на общий режим налогообложения.

3. Декларация относительно отображения отчислений по НДС подается в электронном виде.

Исключение составляют случаи, когда декларацию предоставляет налоговый агент, который в соответствии с нормами действующего законодательства не попадает в список плательщиков этого вида налога, указанных в ст. 145 Налогового Кодекса Российской Федерации. Такое физлицо также может применять спецрежим. Льготы лишаются предприниматели, если налоговый агент выступает в качестве посредника или экспедитора, застройщика, показывающего или забирающего счет–фактуру от собственного имени, для других лиц, но только если последние уполномочили его и составили соответствующую доверенность.

4. Торговля в столице России в 2016 году вводит в порядок предоставления отчетности обязательное уведомление территориального отделения ИФНС в течение 5 рабочих дней после дня, когда возникают обязательства относительно торгового сбора, который он обязан регулярно вносить. Уведомление заполняется в определенном формате, заблаговременно принятом ИФНС.

Если этого уведомления нет в наличии, предприниматель наказывается штрафной санкцией, составляющей 10% от доходной части за время торговли без квитанции, но не может составлять меньше 40000 рублей. При работе на УСН запрещается вносить в налоговый вычет торговый сбор без уведомления.

НДФЛ (Налог на доходы физических лиц, подоходный налог)

По делу об отмене постановлений налогового органа о взыскании налога, сбора, пени, штрафа за счет имущества налогоплательщика.

Судьи пришли к верным выводам о правомерности принятия решения инспекции в части доначисления администрации транспортного налога пени, штрафа, поскольку администрация обязана была включить в налогооблагаемую базу по транспортному налогу все транспортные средства, прошедшие государственную регистрацию в установленном законом порядке. Формулируя указанный вывод, суды обоснованно исходили из следующего, что транспортные средства, являющееся объектами налог

Как отметили судьи, установление дифференцированных налоговых ставок по земельному налогу в зависимости от вида финансово-хозяйственной деятельности хозяйствующего субъекта не предусмотрено. Спорный земельный участок находится на землях населенных пунктов, доказательства его отнесения к территориальным зонам сельскохозяйственного использования в населенных пунктах не представлены, следовательно, применение пониженной ставки земельного налога незаконно.

Дмитрий Матвеев

Упрощенку можно применять. Все пишут, что отчетность в налоговую раз в год, это правильно. Есть одно НО. Если у вас одновременно будет несколько видов деятельности, Вы обязаны официально оформить сотрудников. Отчетность за сотрудников -.

Роберт Алексеев

Упрощенку 6%, чтоб не париться лишний раз и не отчитываться обо всем. И Вы со всем этим знакомы, и умеете сами водить авто, ремонтировать обувь, строить и т. д. Сомневаюсь. Предприниматель обязан знать, как управлять своим капиталом, а.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Дмитрий Матвеев

Вы уверены, что в Вашем регионе введены налоговые каникулы? Ваша деятельность, даже если и введены, не относится к сфере науки и производства. ----------------------------------------------------------------------------------------------.

Роберт Алексеев

"А как же закон о налоговых каникулах который ввели в начале 2015 года? ". Вы всё ещё верите нашим царям? Во-первых, как ИП на упрощёнке, ты не привязана к кварталам с уплатой налогов. Ты можешь заплатить их целиком и в конце года.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Дмитрий Матвеев

Бухучет ИП не обязаны вести, поэтому все просто. 1. Заполнять КУДиР. 2. Оплачивать ежеквартально авансовые платежи по УСН. 3. Оплачивать страховые взносы за ИП. 4. Если есть работники, то посложнее - отчетность ежеквартальная за.

Роберт Алексеев

Есть такой сервис - Мое дело называется, там можно все отчеты формировать и в налоговую с компа слать через интернет Удобно! а из какого вы города? Без хотя бы начальных знаний по бухучету больше штрафов будет. идите в консалтинговую.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Дмитрий Матвеев

Ваша система налогообложения - ОСНО, Вы автоматом на неё попали. За 2014 год: 1. Нулевые декларации по НДС за каждый квартал 2014 г, с того квартала когда зарегистрировались. 2. Нулевая декларация 3-НДФЛ за 2014 до 30 апреля. бланки.

Роберт Алексеев

Декларации по НДС ежеквартально, 3-НДФЛ годовая. а также нулевой ежеквартальный отчет по охране окружающей среды. Кроме этого, необходимо оплатить фиксированные платежи в ПФР и ФФОМС. поторопитесь, НДС в электронном виде. Последний.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Дмитрий Матвеев

1. Уплатить госпошлину и подготовить документы. 2. Подать заявление о прекращении деятельности и через 5 рабочих дней получить свидетельство о снятии с учета в качестве индивидуального предпринимателя. 3. Со свидетельством обратится в ПФ.

Роберт Алексеев

в любом, но лучше сначала закрыть (письмом с уведомлением), потом платить взносы. Платите пошлину, закрывайте ИП согласно заявления по форме р26001 и. все. Налоговые декларации, оплату налогов и страховых взносов можете произвести уже.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

подготовки декларации по единому налогу для УСН

Новая декларация по УСН 2015-2016 год (по единому налогу) утверждена:

Приказом ФНС России от 26.02.2016 N ММВ-7-3/99@ "Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме." Бланк налоговой декларации по УСН (по единому налогу) за 2015-2016 год

Данный образец бланка налоговой декларации УСН по единому налогу программа БухСофт и Бухсофт Онлайн заполняет автоматически.

Декларация по УСН pf 2015 год (по единому налогу) утверждена:

Приказом ФНС России от 04.07.2014 N ММВ-7-3/352@ "Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме" (Зарегистрировано в Минюсте России 12.11.2014 N 34673) Бланк налоговой декларации по УСН (по единому налогу) за 2015 год

Данный образец бланка налоговой декларации УСН по единому налогу программа БухСофт и Бухсофт Онлайн заполняет автоматически.

ФНС России приказом от 4 июля 2014 г.

Ксения Юдакова: Добрый день. Сдаем декларацию первый раз (усн доходы). Проконсультируйте пожалуйста, ИП зарегистрировали 7 сентября 2015г,маленький доход получили в ноябре только 44 200,заплатили в декабре страховые взносы 7050, в разделе 2.1 в строке 133 у меня получилось 2652 руб, т.е в строке 143 я пишу эту же сумму 2652 (потому что имею право уменьшить на 100%?). а в разделе 1.1 строки с 020-090,110 мне не заполнять(ставить прочерки?), а в строке 100 мне писать 0. Большое Спасибо заранее. admin: Здравствуйте. Если у вас нет работников, то вы всё верно указали по заполнению. Только будьте внимательнее: с 11 апреля (ПН) по новой форме уже нужно сдавать декларацию. К этому числу у нас на сайте будет опубликован бланк и образец заполнения.

Ксения Юдакова: Спасибо за ответ. Можно еще вопрос?) В строке 100 мне точно писать 0?или тоже ставить прочерки? и в пункте 2.1.1, где ставка налога(%) я заполняю только стороку 123— «6.0», потому что первый доход в ноябре был?

В разделе представлена для вас актуальная на сегодня версия бланка налоговой декларации по УСН, который необходим для подачи сведений в налоговую о финансовых результатах деятельности предприятия (ИП) за истекший период и начислении налоговых платежей, причитающихся к уплате в бюджет. Применяется для системы начисления «доходы» и так же для схемы «доходы минус расходы». Так же опишем сроки подачи. Бланк декларации можно скачать в формате Excel, PDF.

Срок сдачи УСН в 2016 году

Срок Уплаты УСН 2016

Декларация по усн 2015 бланк

Мы в социальных сетях

Поэтому строки 140 – 143 могут быть равны (но не превышать) строкам 130 – 133 соответственно (если хватит суммы вычета). Подробнее о том, как ИП и ООО уменьшают налог, можно узнать на странице о. Раздел 1.1 (для налогоплательщиков на УСН «Доходы») Строка «010», строка «030», строка «060», строка «090». В данных строках указывается код ОКТМО места жительства ИП или места нахождения (юридического адреса) ООО. При этом в обязательном порядке должна быть заполнена только строка 110. Строки 030, 060 и 090 заполняются, если в течение года предприниматель менял свое место жительство либо организация меняла свое местонахождение. В противном случае в них ставятся прочерки. Если код ОКТМО состоит из 8 знаков, то три свободные ячейки справа заполняются прочерками (например, «12345678---»). Код по ОКТМО вы можете узнать при помощи. Строка «020». Рассчитайте по формуле строка 130 – строка 140 и укажите сумму авансового платежа за первый квартал. Строка «040». Рассчитайте по формуле строка 131 – строка 141 – строка 020 и укажите сумму авансового платежа за полугодие.

1. Срок уплаты и сдачи декларации УСН для ИП

Налогоплательщики - индивидуальные предприниматели по истечении налогового периода представляют налоговую декларацию в налоговые органы по месту своего жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом.

2. Срок уплаты и сдачи декларации УСН для организаций

Налоговая декларация по итогам налогового периода представляется налогоплательщиками-организациями не позднее 31 марта года, следующего за истекшим налоговым периодом.Потому что согласно п.7 налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее сроков, установленных для подачи налоговой декларации Налогового Кодекса.

3. Авансовые платежи по УСН

Согласно п.7 Авансовые платежи по налогу уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом.Декларация по УСН 2016

Упрощенцы должны будут отчитаться за 2015 - 2016 год по новой форме декларации по УСН. Декларация утверждена приказом ФНС России от 26 февраля 2016 г. который был зарегистрирован в Минюсте России 25 марта 2016 г. N 41552.

В новой форме декларации учитывается возможность применения нулевой ставки налога впервые зарегистрированными предпринимателями, а также возможность уменьшения единого налога на сумму торгового сбора.

Примечательно, что в приказе не указывается с отчетности за какой период его следует применять.

То есть это непосредственно ваша налоговая база. Умножив значение каждой такой строки на ставку налога (строки 120, 121, 122, 123), вы получите сумму исчисленного налога (авансов) по каждому отчетному периоду и всему году. Полученные результаты укажите по строкам 130, 131, 132 и 133 соответственно.

По строкам 110, 111, 112 и 113 отразите доходы по отчетным периодам и году нарастающим итогом, как и в предыдущем разделе. Затем умножьте значение каждой такой строки на ставку налога (строки 120, 121, 122 и 123), вы получите сумму исчисленного налога (авансов) по каждому отчетному периоду и всему году. Полученные результаты укажите по строкам 130, 131, 132 и 133 соответственно. Строки 140, 141, 142 и 143 — для сумм, которые согласно пункту 3.1 статьи 346.21 НК РФ уменьшают ваш налог. Укажите их по отчетным периодам и году так же, нарастающим итогом.

Чтобы найти значение суммы торгового сбора, на которую можно уменьшить налог (авансы) (строки 160, 161, 162 и 163), поступите следующим образом. Если сумма исчисленного авансового платежа по налогу за налоговый (отчетный) период (строки 130, 131, 132 и 133 раздела 2.1.2), уменьшенная на сумму вычета (строки 140, 141, 142 и 143 раздела 2.1.2), меньше фактически уплаченной в налоговом (отчетном) периоде суммы торгового сбора (строки 150, 151, 152 и 153 раздела 2.1.2), то значение показателей найдите так: строки 130—133 раздела 2.1.2 минус строки 140—143 раздела 2.1.2 соответственно.

Данный раздел, как и раздел 1.2, — для «упрощенцев», учитывающих в налоговом учете при УСН не только доходы, но и расходы.

Декларация по УСН

8 июня Регионы могут вводить пониженные ставки УСН в 2016 году. Узнайте, какие компании в Москве и Московской области могут применить ставку в 10 процентов вместо 15. 181

25 апреля С 10 апреля применяется новая форма декларации УСН 2016. Компании за прошлый год успели отчитаться по старой форме, а индивидуальным предпринимателям, которые отложили сдачу, сдавать отчетность надо уже по новой форме.9573

15 апреля Платежное поручение на авансовый платеж по УСН за I квартал нужно отправить до 25 апреля. С 28 марта правила заполнения платежек изменились. Что не упустить из виду, чтобы деньги поступили в бюджет? 2182

11 апреля Авансовый платеж по УСН за 1 квартал 2016 нужно перечислить в сроки до 25 апреля. В статье - алгоритм и пример расчета аванса за первый квартал для объекта доходы и доходы минус расходы. 5104

4 апреля Не позднее 4 мая ИП на УСН должны отчитаться в инспекцию. Налоговая декларация ИП за 2015 год заполняется по новой форме.

Данный показатель указывается при отрицательном значении разницы между суммой исчисленного налога за налоговый период и суммой ранее исчисленных авансовых платежей по налогу (строка 273 Раздела 2.2 — (строка 020 + строка 040 — строка 050 + строка 070 — строка 080) Раздела 1.2

Полина Соколова

Вы уверены, что в Вашем регионе введены налоговые каникулы? Ваша деятельность, даже если и введены, не относится к сфере науки и производства. ----------------------------------------------------------------------------------------------.

Марат Степанов

"А как же закон о налоговых каникулах который ввели в начале 2015 года? ". Вы всё ещё верите нашим царям? Во-первых, как ИП на упрощёнке, ты не привязана к кварталам с уплатой налогов. Ты можешь заплатить их целиком и в конце года.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Полина Соколова

1. Уплатить госпошлину и подготовить документы. 2. Подать заявление о прекращении деятельности и через 5 рабочих дней получить свидетельство о снятии с учета в качестве индивидуального предпринимателя. 3. Со свидетельством обратится в ПФ.

Марат Степанов

в любом, но лучше сначала закрыть (письмом с уведомлением), потом платить взносы. Платите пошлину, закрывайте ИП согласно заявления по форме р26001 и. все. Налоговые декларации, оплату налогов и страховых взносов можете произвести уже.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Полина Соколова

Отчетность в налоговую инспекцию: 1)Сведения о среднесписочной численности работников за предшествующий календарный год (2015-й) в налоговую инспекцию 20 января- Среднесписочная численность бланк 2016 2)Бухгалтерская отчетность (также.

Марат Степанов

Ведите учет в 1С. Купите программу базовую. Бухгалтер вам понадобится 1-2 раза в месяц ( смотря по вашим оборотам). Книга будет формироваться автоматически, когда занесете все операции. в 1С. Добрый день, очень важно работать в этой.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Полина Соколова

В типовых конфигурациях "1С Бухгалтерии 8" книги учета доходов и расходов формируются автоматически. Сдавать отчетность в контролирующие органы из 1С также можно напрямую без посредников (в налоговую, ПФР, ФСС, Росстат.

Марат Степанов

Как выглядит книга учета доходов и расходов? Книгу учета доходов и расходов обязаны вести ИП и организации, применяющие упрощенную систему налогообложения. На основе первичных документов и в хронологической последовательности.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Полина Соколова

Отчеты начнутся после окончания 3 квартала (он заканчивается 30 сентября). Что и куда сдавать. В налоговую инспекцию: При наличии объекта налогообложения - по налогам на имущество, транспортный, земельный и т. п. Декларация по НДС –.

Марат Степанов

Отчеты начинаете сдавать со дня регистрации - если деятельность не велась, сдаете нулевки.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

подготовки декларации по единому налогу для УСН

Новая декларация по УСН 2015-2016 год (по единому налогу) утверждена:

Приказом ФНС России от 26.02.2016 N ММВ-7-3/99@ "Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме." Бланк налоговой декларации по УСН (по единому налогу) за 2015-2016 год

Данный образец бланка налоговой декларации УСН по единому налогу программа БухСофт и Бухсофт Онлайн заполняет автоматически.

Декларация по УСН pf 2015 год (по единому налогу) утверждена:

Приказом ФНС России от 04.07.2014 N ММВ-7-3/352@ "Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме" (Зарегистрировано в Минюсте России 12.11.2014 N 34673) Бланк налоговой декларации по УСН (по единому налогу) за 2015 год

Данный образец бланка налоговой декларации УСН по единому налогу программа БухСофт и Бухсофт Онлайн заполняет автоматически.

ФНС России приказом от 4 июля 2014 г. N ММВ-7-3/352@ утвердила формат файла электронной отчетности. Номер версии настоящего формата 5.04, часть XXX.

При представлении в налоговый орган по месту учета организацией-правопреемником Декларации за последний налоговый период и уточненных Деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в Титульном листе по реквизиту «по месту учета» указывается код «215», а в верхней его части указываются ИНН и КПП организации-правопреемника. В реквизите «налогоплательщик» указывается наименование реорганизованной организации.

— Свидетельству о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения на территории Российской Федерации по форме N 12-1-7, утвержденной приказом Министерства Российской Федерации по налогам и сборам от 27 ноября 1998 г. N ГБ-3-12/309 «Об утверждении Порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика и форм документов, используемых при учете в налоговом органе юридических и физических лиц» (зарегистрирован Министерством юстиции Российской Федерации 22.12.1998, регистрационный номер 1664) (далее — приказ МНС России от 27 ноября 1998 г. N ГБ-3-12/309) ,

Приказ МНС России от 27 ноября 1998 г. N ГБ-3-12/309 утратил силу в соответствии с пунктом 4 приказа МНС России от 3 марта 2004 г. N БГ-3-09/178 (зарегистрирован Министерством юстиции Российской Федерации 24.03.2004, регистрационный номер 5685).

— или Свидетельству о постановке на учет юридического лица в налоговом органе по месту нахождения на территории Российской Федерации по форме N 09-1-2, утвержденной приказом Министерства Российской Федерации по налогам и сборам от 3 марта 2004 г.

В разделе представлена для вас актуальная на сегодня версия бланка налоговой декларации по УСН, который необходим для подачи сведений в налоговую о финансовых результатах деятельности предприятия (ИП) за истекший период и начислении налоговых платежей, причитающихся к уплате в бюджет. Применяется для системы начисления «доходы» и так же для схемы «доходы минус расходы». Так же опишем сроки подачи. Бланк декларации можно скачать в формате Excel, PDF.

Срок сдачи УСН в 2016 году

Срок Уплаты УСН 2016

Декларация по усн 2015 бланк

Мы в социальных сетях

Сшивать или скреплять декларацию не нужно (главное не портить бумажный носитель, т.е. подойдут скрепки, но степлером и т.п. лучше не пользоваться). Инструкция по заполнению декларации Титульный лист Поле «ИНН». ИП и организации указывают ИНН, в соответствии с полученным свидетельством о постановке на учет в налоговом органе. У организаций ИНН состоит из 10 цифр, поэтому при заполнении необходимо в 2-х последних ячейках поставить прочерки (например, «5004002010—»). Поле «Номер корректировки». Ставится: «0--» (если за налоговый период декларация сдается первый раз), «1--» (если это первое исправление), «2--» (если второе) и т.д. Поле «Налоговый период (код)». Указывается код налогового периода, за который сдается декларация: «34» — если декларация сдается по итогам календарного года; «50» — при реорганизации или ликвидации организации; «95» — в связи с переходом на другой режим налогообложения; «96» — при закрытии ИП. Поле «Отчетный год». В этом поле записывается год (налоговый период), за который предоставляется декларация. Т.е. если вы ее сдаете в 2016 году, то необходимо писать 2015 год. Поле «Представляется в налоговый орган (код)». ИП могут найти этот код в уведомлении о постановке на учет в налоговом органе, а организации в уведомлении о постановке на учет российской организации.

УСН декларация 2016 скачать бланк

ФНС России утвердилановую форму декларации по УСНприказом ФНС России от 26.02.2016 ММВ-7-3/99@. С 10 апреля отчитывайтесь на выбор: либо по старой, либопо новой форме, это прописано в письмеФНС от 12.04.2016 № СД-4-3/6389@.Порядок и образец заполнения новой формы смотрите. А здесь вы можете скачать бланк новой декларации по УСН в формате эксель.

Налоговая декларация по УСН за 2016 год: скачать бесплатно в excel

© 1997–2016 ООО «Актион бухгалтерия» Журнал «Упрощёнка» –

об упрощённой системе налогообложения Все права защищены. Полное или частичное копирование любых материалов сайта возможно только списьменного разрешения редакции журнала «Упрощёнка».

Нарушение авторских прав влечет засобой ответственность всоответствии сзаконодательством РФ. Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор). Свидетельство о регистрации СМИ Эл № ФС77-54792 от 17.07.2013

Срок уплаты и сдачи декларации УСН для организаций

Налоговая декларация по итогам налогового периода представляется налогоплательщиками-организациями не позднее 31 марта года, следующего за истекшим налоговым периодом.Потому что согласно п.7 налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее сроков, установленных для подачи налоговой декларации Налогового Кодекса.

3. Авансовые платежи по УСН

Согласно п.7 Авансовые платежи по налогу уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом.Декларация по УСН 2016

Упрощенцы должны будут отчитаться за 2015 - 2016 год по новой форме декларации по УСН. Декларация утверждена приказом ФНС России от 26 февраля 2016 г. который был зарегистрирован в Минюсте России 25 марта 2016 г. N 41552.

В новой форме декларации учитывается возможность применения нулевой ставки налога впервые зарегистрированными предпринимателями, а также возможность уменьшения единого налога на сумму торгового сбора.

Примечательно, что в приказе не указывается с отчетности за какой период его следует применять. По общему правилу приказ вступит в силу через 10 дней после официального опубликования. Следовательно, организации, срок представления декларации для которых истекает 31 марта 2016 года, должны отчитаться по действующей ранее форме. В тоже время ИП, которые должны представить декларацию за 2015 год в срок до 4 мая, столкнуться с вопросом, по какой форме отчитываться – «старой» или «новой».

Какие разделы заполнять, теперь будет зависеть от объекта налогообложения.

Декларация по УСН

8 июня Регионы могут вводить пониженные ставки УСН в 2016 году. Узнайте, какие компании в Москве и Московской области могут применить ставку в 10 процентов вместо 15. 181

25 апреля С 10 апреля применяется новая форма декларации УСН 2016. Компании за прошлый год успели отчитаться по старой форме, а индивидуальным предпринимателям, которые отложили сдачу, сдавать отчетность надо уже по новой форме.9573

15 апреля Платежное поручение на авансовый платеж по УСН за I квартал нужно отправить до 25 апреля. С 28 марта правила заполнения платежек изменились. Что не упустить из виду, чтобы деньги поступили в бюджет? 2182

11 апреля Авансовый платеж по УСН за 1 квартал 2016 нужно перечислить в сроки до 25 апреля. В статье - алгоритм и пример расчета аванса за первый квартал для объекта доходы и доходы минус расходы. 5104

4 апреля Не позднее 4 мая ИП на УСН должны отчитаться в инспекцию. Налоговая декларация ИП за 2015 год заполняется по новой форме. Приведем ее образец.16896

1 июняВ Антикризисном плане Правительства на 2016 год малому бизнесу обещаны налоговые послабления. Из законопроекта, размещенного на regulation.gov.ru, уже сейчас понятно, какие идеи будут реализованы, а какие нет.556

20 маяКаким образом коэффициенты-дефляторы применяются при упрощенной системе налогообложения, патентной системе и плательщиками единого налога на вмененный налог?