Рейтинг: 5.0/5.0 (1920 проголосовавших)

Рейтинг: 5.0/5.0 (1920 проголосовавших)Категория: Бланки/Образцы

Образец заполнения форма 6-НДФЛ

Начиная с 2016 года вводится новая форма отчетности, обязательная для все работодателей — 6-НДФЛ (в соответствии с Федеральным законом от 02.052015 №113-ФЗ). Сведения по ней необходимо предоставлять как индивидуальны предпринимателям, так организациям, если он являются работодателями. Данный отчет представляет себе поквартальную сдачу сведений по НДФЛ, уплаченного в целом по организации по каждому работнику, в отличии от 2-НДФЛ, который предоставляется 1 раз в год, сведения в декларации не персонифицируются.

Периодичность сдачи формы 6-НДФЛ

Форма 6-НДФЛ подается параллельно с годовой отчетностью 2-НДФЛ, которую никто не отменял и служит ее дополнением. Служит по факту дополнительным контролем организации по выплате ею, как налоговым агентом, сумм по НДФЛ с заработной платы работников. Скорее всего в налоговой внедрен новый инструмент проверки, так как сумма 4 деклараций 6-НДФЛ, без указания суммы по каждому работнику, должны равняться сведениям по году подаваемых в декларации 2-НДФЛ, в которой уже сведения разделяются по каждому сотруднику. В случае их не совпадения вероятно будет назначена налоговая проверка.Вверху листа указывается, для организаций ИНН и КПП, для предпринимателей ИНН, согласно свидетельства. При предоставлении сведений по обособленному подразделению организации, сверху указывается соответствующий КПП. Страница «001». Если отчетность первичная, то ставится код «000», если корректирующая, то указывается номер корректировки: «001» и т.д. В графе отчетный период — соответствующий ему код, к примеру «21» — при сдаче формы за 1 квартал. Далее указывается год отчетности, в какой налоговый орган предоставляется и код по месту назначения, смотрите справку в разделе статьи.

Ниже указывается сокращенное название, а при его отсутствии — полное, как указано в учредительных документах, например, ОКБ «Победа». Располагается с начала строки. Если форма заполняется физическим лицом, то ФИО указывается полностью и без сокращений, если фамилия двойная — пишется через дефис, например, Сергеев-Александров Михаил Васильевич.

Далее основной номер ОКВЭД, как в учредительных документах. Если никаких реорганизационных мероприятий у предприятия не было, ставим «-«, если были, указываем соответствующим кодом.

Ниже указывается контактный номер телефона с кодом города, по которому можно связаться с контрагентом. Указываем количество листов в отчете, а в случае возникновения необходимости приложить к отчету справочной информации касаемо налогообложения физ.лиц, указывается количество листов, если нет то ставим «—«.

Если отчет подписывает налоговый агент, ставим «1», если его представитель, то «2». После указываем лицо, подтверждающее сведения в подаваемой форме — ФИО полностью, отдельно в каждой строке Фамилию, ниже имя и на 3-й строчке отчество. В случае утверждения отчета представителем, в низу документа указывается данные доверенности. Указывается дата утверждения и подпись заявителя.

Поле для работника ИФНС не заполняем.

Раздел №1

Вверху страницы указывается ИНН и КПП.

Раздел 1 необходимо заполнять с учетом кода ОКТМО и КБК, по которым были удержаны налоги.

Строка 010 — указывается соответствующий КБК.

Строка 020 — код ОКТМО.

Строка 030 — вносится общая сумма удержанного НДФЛ, нарастающим итогом с начала отчетного периода.

Строка 040 — Общее количество сотрудников, по которым подается отчет, 1 физ.лицо = 1 человек.

Раздел №2

В разделе указываются суммы начисленного налога по всем физ.лицам и исчисленных с них налогов по соответствующей ставке. Суммы по разным ставкам прописываются отдельно.

Строка 050 — указывается ставка налога, по которой был исчислен налог (обычно это 13%)

Строка 060 — вносится код дохода

Строка 070 — вносится сумма дохода по всем физическим лицам с начала налогового периода нарастающим итогом, относящаяся к указанному коду

Срока 080 — ставится код вычета, относящийся к доходам по строке 070

Строка 090 — указывается сумма вычета — берется нарастающим итогом с начала отчетного периода

Ниже прописывается сумма всего за налоговый (отчетный) период, нарастающим итогом:

Строка 110 — начисленная сумма дохода

Строка 120 — сумма предоставленных вычетов

Строка 130 — сумма дохода, которая подлежит налогообложению — после применения вычетов

Строка 140 — сумма налога, исчисленного к уплате за с начала налогового периода, также нарастающим итогом, как и выше перечисленные суммы.

Строка 150 — сумма уплаченных фиксированных платежей за период, которые принимаются в уменьшение сумм исчисленного налога.

Раздел №3

В данном разделе отображаются сведения о всех налоговых вычетах — социальных, стандартных, инвестиционных и имущественных.

Строка 160 — необходимо выбрать соответствующий код из справочника и вносим их все, каждый в новой строке.

Строка 170 — сумма по каждому указанному вычету — указывается нарастающим итогом

Раздел №4

В разделе вносятся данные о суммах и датах выплаченного дохода сотрудникам и о сумме удержанного с него НДФЛ.

Строка 180 — вносится код дохода из справочника.

Строка 190 — дата получения (выплаты) физ. лицом.

Строки 200/220 -суммы выплаченного сотрудникам причитающегося им дохода/сумма удержанного НДФЛ

В конце необходимо поставить подпись лица, утверждающего данную форму.

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыКаждое физическое лицо, являющееся резидентом и не резидентом, обязано на территории нашей страны платить НДФЛ. Налоговая ставка определяется в зависимости от юридического статуса и вида дохода. Кроме того, касательно данного налога должна вестись строгая отчётность.

Каждый год законодательство претерпевает реформы и совершенствуется. Одним из нововведений этого года является форма 6-НДФЛ (ММВ утв. Правительством). Теперь ее подаёт каждая компания. Чтобы не было проблем с налоговой инспекцией, должностному лицу, составляющему эту отчетность, нужно ознакомиться с основными моментами.

6 ндфл новая отчетность для всех работодателейФормирование нового отчёта представляет собой лёгкий процесс, но он имеет некоторые важные моменты. Соблюдать их крайне важно. Бланк формы 6-НДФЛ нужно сдавать только в налоговую службу. Рассылать документы в несколько инспекций не нужно.

Чистый документ можно получить несколькими способами:

Тут важно помнить, что бланк должен быть правильно заполнен. В иной ситуации налоговики его просто не примут. Таким образом, сроки будут сорваны, и придётся составлять уточнение. Поэтому, не следует допускать таких ситуаций и тратить своё время.

Что это такое?Справка по форме 6-НДФЛ составляется для того, чтобы работодатель мог отчитаться за доходы своих работников. Этот документ обязателен к сдаче в налоговую инспекцию. Даже нулевая отчётность при отсутствии заработной платы у сотрудников сдаётся в ИФНС.

ИнструкцияХоть сама отчётность не представляет ничего сложного, как показала практика, расчёты вызывают много сложностей. Поэтому не стоит рассматривать ее как простую для составления справку. Ниже приведена инструкция по правильному заполнению бланка.

В расчетном листе имеется два раздела:

Первый раздел заполняется по нарастающей ежеквартально. Во втором разделе исчислять налог каждый предприниматель или главный бухгалтер должен самостоятельно за отчетный период. Действовать при этом необходимо в рамках законодательства.

Более того, есть некоторые особенности заполнения этого документа:

О том, как заполняется каждая строка формы 6-НДФЛ с комментариями и пояснениями смотрите на сайте.

Форма 6 ндфл с 2016 года образец заполненияОтдельно стоит поговорить о 6 НДФЛ с 2016 года пример заполнения за полугодие. В первом разделе указываются выплаты за первые пол года (январь-июнь), а во второй раздел войдут суммы с апреля по июнь. Если зарплата за июнь выплачивается в июне, то эти сведения не отражаются. Они будут включены в расчёт за 9 месяцев. Если у вас имеется программа для расчётов 1С ЗУП, то начинать вводить в неё данные нужно с начала года, чтобы было гораздо легче узнавать, у кого какая сумма начислена.

Декларация для организаций: как заполнить?Итак, если говорить коротко, то заполняется 6-НДФЛ следующим образом:

Большинство работодателей задаются вопросом - на кого возложена обязанность отчитываться перед налоговыми органами? В этом году обязанность была возложена на все ИП и предприятия, которые заключают договора с физическими лицами. Стоит сказать, что физические лица при вступлении в отношения работник - работодатель с лицами аналогичного статуса обязаны подавать эту и другую отчётность.

Как уже известно, справка 6-НДФЛ содержит налоги на доходы всех физических лиц, а 2-НДФЛ - для каждого отдельно. Если штат сотрудников менее 25 человек, то можно сдавать отчет в печатной форме. Для остальных нужно делать электронную форму.

Форма 6 ндфл появился бланк и порядок его заполненияБолее подробную информацию о заполнении отчётности можно посмотреть здесь бесплатно в интернете, где подробно расписано и на примере показано, как именно заполнить отчет, что и куда писать, а также как посчитать.

Какие изменения, кто сдает?Свежие новости показывают, на данный момент была произведена корректировка обязанностей по отчетности. Удерживать налог федеральный орган продолжает точно также как и раньше, но зато НФДЛ теперь имеет новые сроки перечисления, которые зависят от типа доходов:

Итак, когда же надо сдавать обязательный отчет? Сроки подачи отчетности следующие:

Так, получается, что отчётность сдаётся ежеквартально. Если срок будет нарушен, то за это налагается штраф 1000 рублей за каждый, даже неполный месяц опоздания. Более того, при наличии просрочки 10 дней, ФНС имеет полное право на приостановление операций по счетам в банках. При предоставлении недостоверной информации налагается штраф 500 рублей.

С 1 января 2016 года для налоговых агентов введена новая ежеквартальная форма отчетности: Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@). Рассмотрим порядок заполнения формы 6-НДФЛ в конкретных ситуациях.

От привычных справок 2-НДФЛ новую форму принципиально отличает то, что заполнять ее надо в целом по всем налогоплательщикам-физлицам, получившим доход от налогового агента (абз. 6 п. 1 ст. 80 НК РФ).

Статья публикуется в рамках сотрудничества HRMaximum и журнала "Актуальная бухгалтерия ".

К сожалению, порядок заполнения Расчета по форме 6-НДФЛ (приложение № 2 к приказу ФНС России от 14.10.2015 № ММВ-7-11/450@ (далее - Порядок)) не содержит ответов на все вопросы, которые могут возникнуть при ее составлении. И несмотря на то, что некоторые из них ФНС России уже разъяснила в своих письмах (письма ФНС России от 02.03.2016 № БС-4-11/3460@, от 25.02.2016 № БС-4-11/3058@, от 12.02.2016 № БС-3-11/553@, от 28.12.2015 № БС-4-11/23129@), "белые пятна" еще остаются.

Давайте посмотрим, какие особенности необходимо учесть при заполнении Расчета по форме 6-НДФЛ и на что следует обратить внимание при его составлении в различных ситуациях.

Основание для заполнения 6-НДФЛ

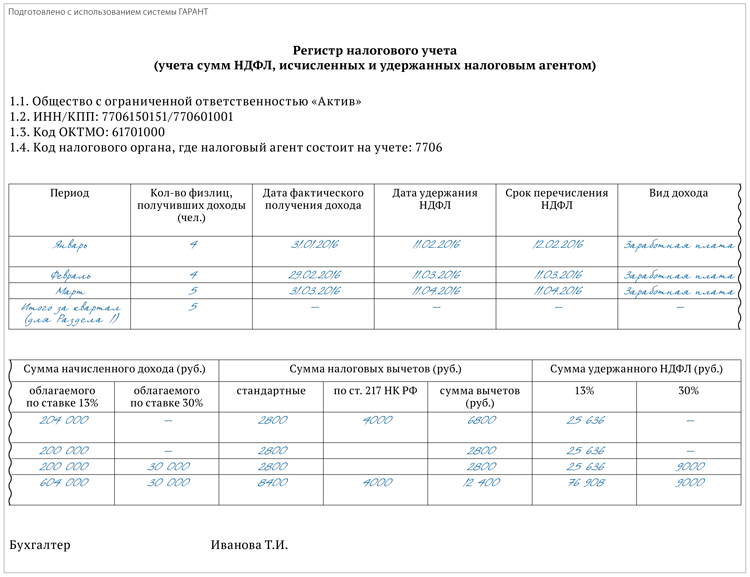

Расчет по форме 6-НДФЛ, как и 2-НДФЛ, заполняется на основании данных, содержащихся в регистрах налогового учета (п. 1 ст. 230 НК РФ; п. 1.1 Раздела I Порядка).

На взгляд автора, если позволяет программное обеспечение, Расчет по форме 6-НДФЛ может формироваться автоматически из регистров, используемых налоговым агентом для заполнения 2-НДФЛ.

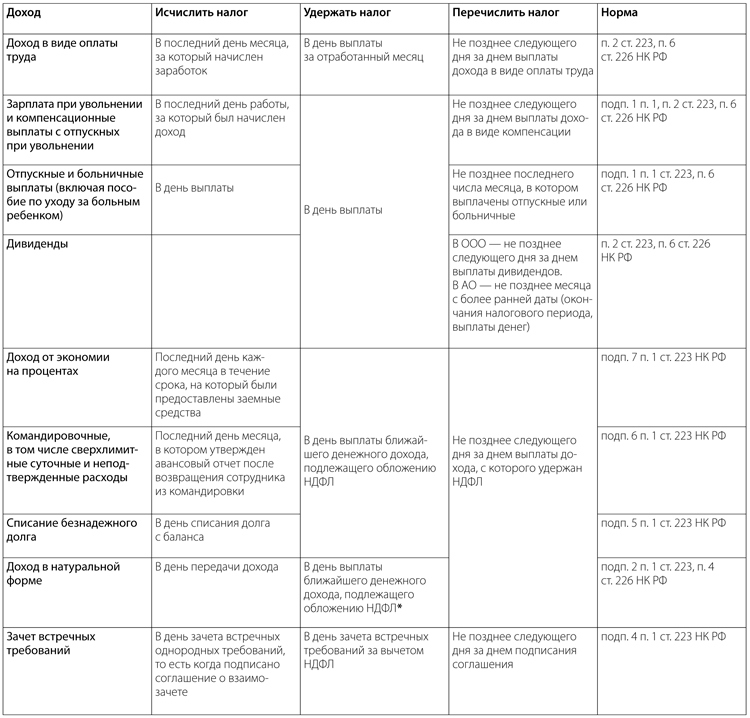

Можно разработать и специальный регистр (см. образец ниже), не забыв утвердить его форму в качестве приложения к учетной политике. При этом такой регистр должен содержать всю информацию, необходимую для заполнения 6-НДФЛ (о датах начисления, перечисления и удержания НДФЛ см. справочную таблицу ).

Когда надо удержать и перечислить НДФЛ с разных видов дохода

Образец заполнения регистра налогового учета

Важно!

Отсутствие налогового регистра по НДФЛ является основанием для привлечения налогового агента к ответственности по статье 120 Налогового кодекса (п. 2 письма ФНС России от 29.12.2012 № АС-4-2/22690).

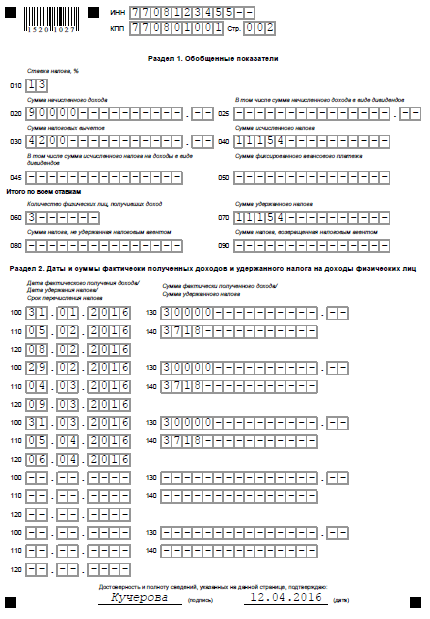

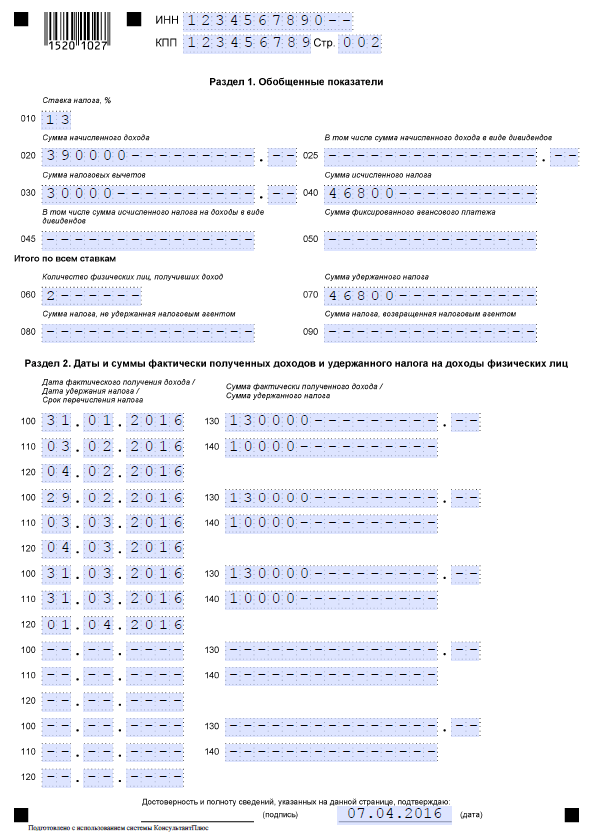

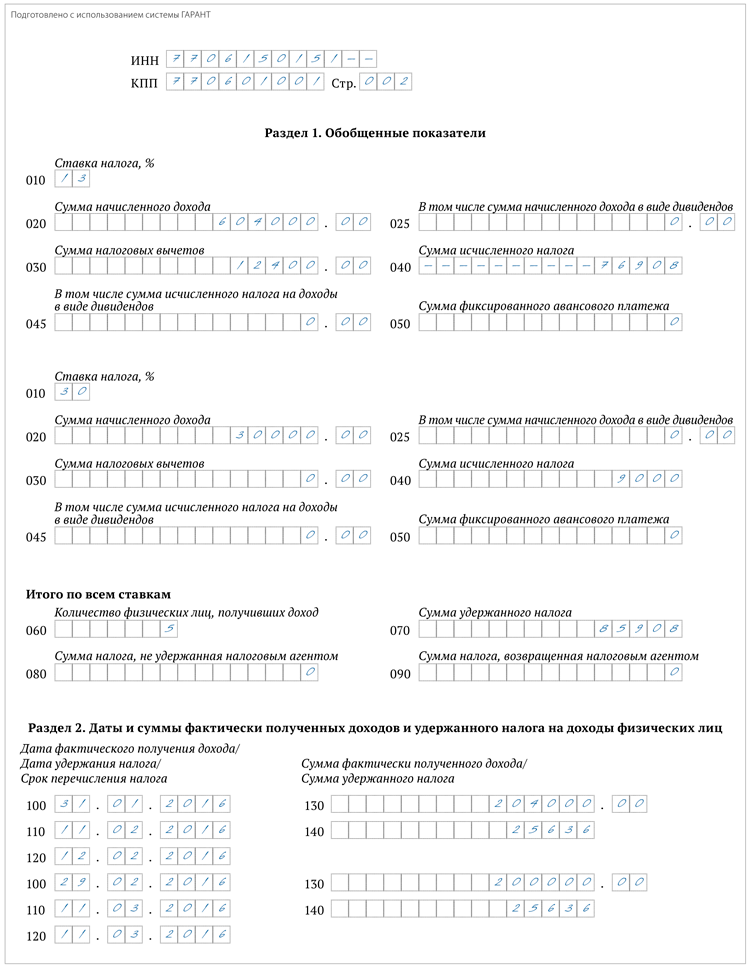

Заполнение Раздела 1 формы 6-НДФЛ

Раздел 1 формы 6-НДФЛ "Обобщенные показатели" условно можно разделить на два блока.

Первый из них включает строки с 010 по 050. Этот блок заполняется отдельно для каждой из ставок налога. То есть если в организации трудятся как сотрудники-резиденты, так и нерезиденты, строки с 010 по 050 необходимо заполнить два раза: и по ставке 13 процентов, и по ставке 30 процентов. Указывается соответствующая налоговая ставка (13, 15, 30 или 35%) в строке 010.

По строке 020 отражается общая сумма доходов, облагаемых по налоговой ставке, указанной в строке 010.

В строке 030 указывается общая сумма налоговых вычетов, не только стандартных, но и социальных, имущественных, профессиональных. В этой же строке учитываются суммы доходов, не облагаемые НДФЛ в силу статьи 217 Налогового кодекса.

По строке 040 отражается сумма исчисленного налога:

Сумма исчисленного НДФЛ = (сумма начисленного дохода (строка 020) - сумма налоговых вычетов (строка 030)) х ставку налога (строка 010)

По строке 050 указывается сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода.

В строках 040 и 045 указывается сумма дивидендов и НДФЛ, исчисленного с этой суммы.

Строки с 060 по 090 представляют второй блок Раздела 1 и независимо от применяемых налоговых ставок заполняются только один раз, на первой его странице (п. 3.2 Порядка).

По строке 060 указывается общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица количество физических лиц не корректируется (п. 3.3 Порядка). Если один человек получает доходы, облагаемые по разным налоговым ставкам, то в этом случае он учитывается как одно лицо.

При заполнении Расчета по форме 6-НДФЛ за I квартал по строке 060 были заявлены 5 человек. В мае 2 человека уволились, в июне были трудоустроены 3 человека, при этом один из них - из числа ранее уволившихся. Количество физлиц, получивших доход, которое необходимо отразить в форме 6-НДФЛ за полугодие по строке 060, составит 6 человек (5 - (2 - 1) + (3 - 1)). Уволившийся и вернувшийся сотрудник в движении не учитывается.

По строке 070 нужно указать общую сумму удержанного налога.

Сумма НДФЛ, которая была исчислена, но не удержана по каким-то причинам, указывается по строке 080.

По строке 090 необходимо отразить сумму налога, которая была возвращена налогоплательщикам в соответствии со статьей 231 Налогового кодекса.

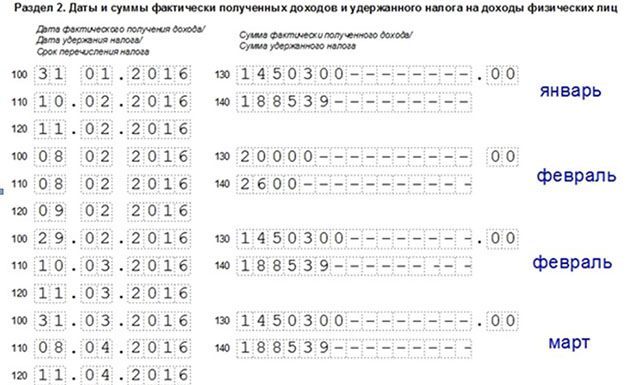

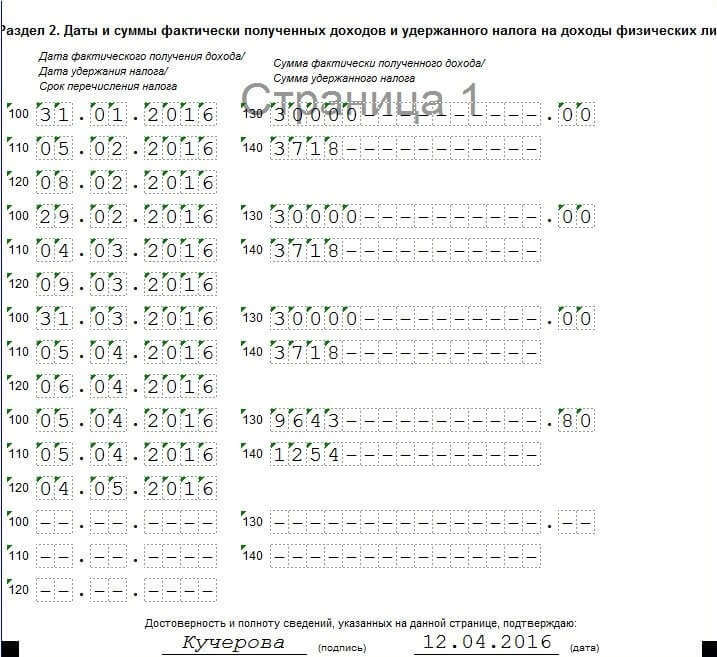

Заполнение Раздела 2 формы 6-НДФЛ

В отличие от Раздела 1, который заполняется нарастающим итогом с начала года, в Раздел 2 формы 6-НДФЛ "Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц" включаются только те показатели, которые произведены за последние три месяца отчетного периода (письмо ФНС России от 25.02.2016 № БС-4-11/3058@).

Чтобы его правильно заполнить, необходимо учитывать следующие особенности:

- строка 100 заполняется на основании статьи 223 Налогового кодекса (напомним, что с нового года и для зарплаты, и для командировочных это последний день месяца);

- строка 110 заполняется с учетом положений пункта 4 статьи 226 и пункта 7 статьи 226.1 Налогового кодекса (дата, указываемая в этой строке, зависит от вида выплачиваемого дохода и должна соответствовать дню, когда следует удержать исчисленный налог (письмо ФНС России от 25.02.2016 № БС-4-11/3058@));

- по строке 120 указывается дата в соответствии с положениями пункта 6 статьи 226 и пункта 9 статьи 226.1 Налогового кодекса, не позднее которой должна быть перечислена сумма НДФЛ (письмо ФНС России от 20.01.2016 № БС-4-11/546@). То есть либо день, следующий за днем выплаты налогоплательщику дохода, либо последнее число месяца, в котором производились выплаты больничных и отпускных, а при выплатах по операциям с ценными бумагами - наиболее ранняя из следующих дат:

1) дата окончания соответствующего налогового периода;

2) дата истечения срока действия последнего по дате начала действия договора, на основании которого налоговый агент осуществляет выплату налогоплательщику дохода, в отношении которого он признается налоговым агентом;

3) дата выплаты денежных средств (передачи ценных бумаг).

Общая сумма доходов (без вычитания суммы удержанного НДФЛ) отражается по строке 130, а сумма удержанного с этого дохода налога - по строке 140.

Если в отношении разных видов доходов, имеющих одну дату фактического получения, будут различаться сроки перечисления налога, строки 100-140 должны заполняться по каждому сроку перечисления налога отдельно.

Заполнение Раздела 2 в случае, когда доход начислен в одном периоде, а выплачен в другом

По общему правилу налоговый агент обязан перечислить сумму налога не позднее дня, следующего за днем выплаты дохода. Исключение сделано только для пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных. НДФЛ, удержанный с этих выплат, должен быть перечислен не позднее последнего числа месяца, в котором они выплачены (п. 6 ст. 226 НК РФ).

Следовательно, если, например, зарплата за март 2016 года будет выплачена в апреле, соответственно, и НДФЛ будет удержан и перечислен в апреле. В связи с этим в Разделе 1 сумма начисленного дохода отразится в форме 6-НДФЛ за I квартал, а в Разделе 2 эта операция будет отражена только при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 года (письмо ФНС России от 25.02.2016 № БС-4-11/3058@).

Какие даты должны быть указаны в этом случае при заполнении 6-НДФЛ, рассмотрим на примере.

1. Заработная плата за март выплачена работникам 5 апреля, а налог на доходы физических лиц перечислен 6 апреля. Операция отражается в разделе 1 Расчета по форме 6-НДФЛ за I квартал, при этом налоговый агент не отражает операцию в Разделе 2 за I квартал 2016 г. Эта операция будет отражена при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 г. следующим образом:

- по строке 100 указывается дата 31.03.2016;

- по строке 110 - 05.04.2016;

- по строке 120 - 06.04.2016;

- по строкам 130 и 140 - соответствующие суммовые показатели.

2. Больничный за март был оплачен 5 апреля. Операция в разделе 2 Расчета по форме 6-НДФЛ за полугодие 2016 г. будет отражена следующим образом:

- по строке 100 указывается 05.04.2016;

- по строке 110 - 05.04.2016;

- по строке 120 - 30.04.2016;

- по строкам 130 и 140 - соответствующие суммовые показатели.

Заполнение 6-НДФЛ в случае получения сотрудниками подарков и материальной помощи

Доходы, не превышающие 4000 рублей, полученные физическими лицами за налоговый период, например в виде подарков, материальной помощи (п. 28 ст. 217 НК РФ), НДФЛ не облагаются. У налогового агента в случае выплаты своим сотрудникам таких доходов в сумме, не превышающей установленный норматив, обязанности исчислить и удержать НДФЛ не возникает. Но данное обстоятельство не освобождает его от обязанности отразить указанные суммы не только в налоговом регистре, но и в 6-НДФЛ. Учитывая, что в течение года налоговый агент может неоднократно выплачивать своему работнику доходы, которые частично могут быть освобождены от налогообложения, такой учет позволит избежать ошибок при расчете суммы налога.

В феврале 2016 г. работнику была оказана материальная помощь в сумме 2000 руб.

В мае 2016 г. этому же сотруднику вновь была оказана материальная помощь в сумме 10 000 руб.

При заполнении Расчета по форме 6-НДФЛ за I квартал выплаченная материальная помощь будет отражена:

- по строке 020 - 2000 руб.;

- по строке 030 - 2000 руб.

При заполнении Расчета по форме 6-НДФЛ за полугодие указанные выплаты будут отражены:

- по строке 020 - 12 000 руб. (2000 + 10 000);

- по строке 030 - 4000 руб.

При вручении подарков, стоимость которых превышает 4000 рублей, необходимо учитывать следующее.

При выплате налогоплательщику дохода в натуральной форме (а подарок относится к такого рода доходам) удержание налога производится за счет любых доходов, выплачиваемых налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме (п. 4 ст. 226 НК РФ).

Учитывая подобного рода ограничения, на практике нередко бывает, что у бухгалтера нет возможности сразу в полном объеме удержать НДФЛ со стоимости подарка.

Следовательно, это нужно сделать при ближайшей денежной выплате. Если сумма налога так и не будет удержана в течение налогового периода (например, в случае увольнения работника), то в этом случае налоговый агент в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, обязан письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета, указав в уведомлении сумму дохода, с которого не удержан налог, и сумму неудержанного налога.

После подачи таких сведений обязанности организации как налогового агента закончатся. Обязанность по уплате налога в этом случае будет переложена на физическое лицо (п. 5 ст. 226, ст. 228 НК РФ).

Автор: Елена Титова, эксперт службы Правового консалтинга ГАРАНТ, член Палаты налоговых консультантов

Поместить ссылку в:

Статьи этого разделаПри получении исполнительного листа на сотрудника нужно помнить о том, на какие виды доходов не может быть обращено взыскание, учитывать максимально возможный процент удержания по исполнительному листу и очередность погашения нескольких исполнительных листов. Закрытый перечень…

Налоговые агенты обязаны ежегодно представлять сведения о выплаченных ими физическим лицам доходах и суммах НДФЛ, исчисленного, удержанного и перечисленного в бюджет в истекшем налоговом периоде. Для этого предусмотрена форма 2-НДФЛ «Справка о доходах физического лица». Рассмотрим изменения в форме 2-НДФЛ 2016 года, а также поговорим о порядке ее заполнения, сроках сдачи, и ответственности налогового агента.

Борис Чижов, заместитель начальника отдела делопроизводства Управления делами Федеральной службы по труду и занятости, государственный советник Российской Федерации 2 класса. Первичные документы для бухгалтерии можно собрать с ответственных работников вовремя путем составления локального нормативного акта,…

За 2014 год компании и предприниматели, применяющие упрощенную систему налогообложения, будут отчитываться по существенно обновленной форме. Налоговая декларация по налогу, уплачиваемому в связи в применением УСН (утв. приказом ФНС России от 04.07.2014 № ММВ-7-3/352@), претерпела…

Отсутствие компании по адресу, указанному в ЕГРЮЛ, является нарушением и может грозить ликвидацией. С одной стороны, это хорошо, так как данная мера поможет существенно сократить количество фирм-однодневок. Но с другой — существует вероятность, что пострадают добросовестные компании, потому как ненахождение их по юрадресу может быть обусловлено вполне объективными причинами.

Кража служебного транспорта является не только ущербом для компании, но и головной болью для бухгалтера. Важно правильно определить остаточную стоимость украденного имущества с учетом начисленной амортизации. Также нужно помнить, что транспортный налог прекращает начисляться начиная лишь с месяца, следующего за месяцем возбуждения уголовного дела, а не кражи.

Начисленных в текущем месяце взносов в части соцстрахования может быть недостаточно для выплаты больничных работникам. Фирма вправе получить недостающую сумму из ФСС России, написав соответствующее заявление, либо зачесть ее в счет будущих платежей.

Зачем имеет смысл сделать бухгалтерию собственной компании прозрачной? Мы насчитали как минимум 5 поводов.

Фирма вправе учесть расходы на баннер с поздравлениями с праздником в качестве рекламных, если на нем есть четкие признаки рекламы. Если таких признаков нет, придется руководствоваться мнением ФАС России и судей.

Последние статьиОбразец заполнения 6 - НДФЛ за 3 квартал 2016: мы подготовили образец заполнения 6 - НДФЛ, который. Образец заполнения 6 - НДФЛ за 1 квартал 2016 года: подробный пример заполнения 6 - НДФЛ за 1. УСН Образец нулевой декларации УСН. Пример и бланк нулевой налоговой декларации С 2016 года все компании сдают новую форму отчетности – 6 - НДФЛ. Рассмотрим образец. Для подачи ИП формы 3 - НДФЛ, нужна форма 4 - НДФЛ! Сначала вам нужно 3 ндфл распознать, далее ИП. Форма 6 НДФЛ, что это? С января текущего года, согласно новому уже утвержденному приказу. ШАГ 3 Заполняем Р2 (Раздел 2. Расчет налоговой базы и суммы). Образец заполнения декларации 3. Форма 6 НДФЛ примеры заполнения отчета, бланк, сроки сдачи, расчет по форме 6 НДФЛ Образец заполнения нулевой декларации по УСН 6% за 2014 год для ИП и ООО Вы открыли расширенный поиск! С его помощью можно мгновенно находить документы по известным. Декларация форма 6 - НДФЛ пример, образец, сроки сдачи Статья поможет правильно заполнить. У нас вы можете выискать образец бланка Акт взаимозачета Штрафы за форму 6 - НДФЛ. Если вовремя не представить форму 6 - НДФЛ, налоговики выпишут штраф. У нас вы можете разыскать образец бланка График сменности СКАЧАТЬ БЛАНК АКТА ИНВЕНТАРИЗАЦИИ ДЕНЕЖНЫХ СРЕДСТВ (УНИФИЦИРОВАННАЯ ФОРМА № ИНВ - 15) Anonymous, По структуре бланка в целом схож с КС - 2, только лишь таблица имеет 6 колонок и отдельно. Данный образец бланка приходного кассового ордера программка БухСофт заполняет. Обсудим заполнение формы 6 НДФЛ за 3 квартал 2016 года по правилам приказа ФНС России от 14. Образец пояснения в налоговую по ндфл. Задание по НДФЛ Специалисты Минфина России. НОВОЕ ПЛАТЕЖНОЕ ПОРУЧЕНИЕ 2017 Приведено правила заполнения полей платежного поручения 2017.

Нулевой 6 ндфл образец заполненияНулевой 6 ндфл образец заполнения

2016-09-24, 17:13, 08:43

Группа: Пользователь

Сообщений: 17

Регистрация: 05.03.2014

Пользователь №: 18692

Спасибо сказали: 3 раз(а)

Нулевой 6 ндфл образец заполнения

С 1 января 2016 года для налоговых агентов введена новая ежеквартальная форма отчетности: Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@). Рассмотрим порядок заполнения формы 6-НДФЛ в конкретных ситуациях.

От привычных справок 2-НДФЛ новую форму принципиально отличает то, что заполнять ее надо в целом по всем налогоплательщикам-физлицам, получившим доход от налогового агента (абз. 6 п. 1 ст. 80 НК РФ).

К сожалению, порядок заполнения Расчета по форме 6-НДФЛ (приложение № 2 к приказу ФНС России от 14.10.2015 № ММВ-7-11/450@ (далее - Порядок)) не содержит ответов на все вопросы, которые могут возникнуть при ее составлении. И несмотря на то, что некоторые из них ФНС России уже разъяснила в своих письмах (письма ФНС России от 02.03.2016 № БС-4-11/3460@, от 25.02.2016 № БС-4-11/3058@, от 12.02.2016 № БС-3-11/553@, от 28.12.2015 № БС-4-11/23129@), "белые пятна" еще остаются.

Давайте посмотрим, какие особенности необходимо учесть при заполнении Расчета по форме 6-НДФЛ и на что следует обратить внимание при его составлении в различных ситуациях.

Основание для заполнения 6-НДФЛ

Расчет по форме 6-НДФЛ, как и 2-НДФЛ, заполняется на основании данных, содержащихся в регистрах налогового учета (п. 1 ст. 230 НК РФ; п. 1.1 Раздела I Порядка).

На взгляд автора, если позволяет программное обеспечение, Расчет по форме 6-НДФЛ может формироваться автоматически из регистров, используемых налоговым агентом для заполнения 2-НДФЛ.

Можно разработать и специальный регистр (см. образец ниже), не забыв утвердить его форму в качестве приложения к учетной политике. При этом такой регистр должен содержать всю информацию, необходимую для заполнения 6-НДФЛ (о датах начисления, перечисления и удержания НДФЛ см. справочную таблицу).

Когда надо удержать и перечислить НДФЛ с разных видов дохода

Образец заполнения регистра налогового учета

Отсутствие налогового регистра по НДФЛ является основанием для привлечения налогового агента к ответственности по статье 120 Налогового кодекса (п. 2 письма ФНС России от 29.12.2012 № АС-4-2/22690).

Заполнение Раздела 1 формы 6-НДФЛРаздел 1 формы 6-НДФЛ “Обобщенные показатели” условно можно разделить на два блока.

Первый из них включает строки с 010 по 050. Этот блок заполняется отдельно для каждой из ставок налога. То есть если в организации трудятся как сотрудники-резиденты, так и нерезиденты, строки с 010 по 050 необходимо заполнить два раза: и по ставке 13 процентов, и по ставке 30 процентов. Указывается соответствующая налоговая ставка (13, 15, 30 или 35%) в строке 010.

По строке 020 отражается общая сумма доходов, облагаемых по налоговой ставке, указанной в строке 010.

В строке 030 указывается общая сумма налоговых вычетов, не только стандартных, но и социальных, имущественных, профессиональных. В этой же строке учитываются суммы доходов, не облагаемые НДФЛ в силу статьи 217 Налогового кодекса.

По строке 040 отражается сумма исчисленного налога:

Сумма исчисленного НДФЛ = (сумма начисленного дохода (строка 020) - сумма налоговых вычетов (строка 030)) х ставку налога (строка 010)

По строке 050 указывается сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода.

В строках 040 и 045 указывается сумма дивидендов и НДФЛ, исчисленного с этой суммы.

Строки с 060 по 090 представляют второй блок Раздела 1 и независимо от применяемых налоговых ставок заполняются только один раз, на первой его странице (п. 3.2 Порядка).

По строке 060 указывается общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица количество физических лиц не корректируется (п. 3.3 Порядка). Если один человек получает доходы, облагаемые по разным налоговым ставкам, то в этом случае он учитывается как одно лицо.

При заполнении Расчета по форме 6-НДФЛ за I квартал по строке 060 были заявлены 5 человек. В мае 2 человека уволились, в июне были трудоустроены 3 человека, при этом один из них - из числа ранее уволившихся. Количество физлиц, получивших доход, которое необходимо отразить в форме 6-НДФЛ за полугодие по строке 060, составит 6 человек (5 - (2 - 1) + (3 - 1)). Уволившийся и вернувшийся сотрудник в движении не учитывается.

По строке 070 нужно указать общую сумму удержанного налога.

Сумма НДФЛ, которая была исчислена, но не удержана по каким-то причинам, указывается по строке 080.

По строке 090 необходимо отразить сумму налога, которая была возвращена налогоплательщикам в соответствии со статьей 231 Налогового кодекса.

Заполнение Раздела 2 формы 6-НДФЛВ отличие от Раздела 1, который заполняется нарастающим итогом с начала года, в Раздел 2 формы 6-НДФЛ “Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц” включаются только те показатели, которые произведены за последние три месяца отчетного периода (письмо ФНС России от 25.02.2016 № БС-4-11/3058@).

Чтобы его правильно заполнить, необходимо учитывать следующие особенности:

Общая сумма доходов (без вычитания суммы удержанного НДФЛ) отражается по строке 130, а сумма удержанного с этого дохода налога - по строке 140.

Если в отношении разных видов доходов, имеющих одну дату фактического получения, будут различаться сроки перечисления налога, строки 100-140 должны заполняться по каждому сроку перечисления налога отдельно.

Заполнение Раздела 2 в случае, когда доход начислен в одном периоде, а выплачен в другомПо общему правилу налоговый агент обязан перечислить сумму налога не позднее дня, следующего за днем выплаты дохода. Исключение сделано только для пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных. НДФЛ, удержанный с этих выплат, должен быть перечислен не позднее последнего числа месяца, в котором они выплачены (п. 6 ст. 226 НК РФ).

Следовательно, если, например, зарплата за март 2016 года будет выплачена в апреле, соответственно, и НДФЛ будет удержан и перечислен в апреле. В связи с этим в Разделе 1 сумма начисленного дохода отразится в форме 6-НДФЛ за I квартал, а в Разделе 2 эта операция будет отражена только при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 года (письмо ФНС России от 25.02.2016 № БС-4-11/3058@).

Какие даты должны быть указаны в этом случае при заполнении 6-НДФЛ, рассмотрим на примере.

1. Заработная плата за март выплачена работникам 5 апреля, а налог на доходы физических лиц перечислен 6 апреля. Операция отражается в разделе 1 Расчета по форме 6-НДФЛ за I квартал, при этом налоговый агент не отражает операцию в Разделе 2 за I квартал 2016 г. Эта операция будет отражена при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 г. следующим образом:

2. Больничный за март был оплачен 5 апреля. Операция в разделе 2 Расчета по форме 6-НДФЛ за полугодие 2016 г. будет отражена следующим образом:

Доходы, не превышающие 4000 рублей, полученные физическими лицами за налоговый период, например в виде подарков, материальной помощи (п. 28 ст. 217 НК РФ), НДФЛ не облагаются. У налогового агента в случае выплаты своим сотрудникам таких доходов в сумме, не превышающей установленный норматив, обязанности исчислить и удержать НДФЛ не возникает. Но данное обстоятельство не освобождает его от обязанности отразить указанные суммы не только в налоговом регистре, но и в 6-НДФЛ. Учитывая, что в течение года налоговый агент может неоднократно выплачивать своему работнику доходы, которые частично могут быть освобождены от налогообложения, такой учет позволит избежать ошибок при расчете суммы налога.

В феврале 2016 г. работнику была оказана материальная помощь в сумме 2000 руб.

В мае 2016 г. этому же сотруднику вновь была оказана материальная помощь в сумме 10 000 руб.

При заполнении Расчета по форме 6-НДФЛ за I квартал выплаченная материальная помощь будет отражена:

При заполнении Расчета по форме 6-НДФЛ за полугодие указанные выплаты будут отражены:

При вручении подарков, стоимость которых превышает 4000 рублей, необходимо учитывать следующее.

При выплате налогоплательщику дохода в натуральной форме (а подарок относится к такого рода доходам) удержание налога производится за счет любых доходов, выплачиваемых налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме (п. 4 ст. 226 НК РФ).

Учитывая подобного рода ограничения, на практике нередко бывает, что у бухгалтера нет возможности сразу в полном объеме удержать НДФЛ со стоимости подарка.

Следовательно, это нужно сделать при ближайшей денежной выплате. Если сумма налога так и не будет удержана в течение налогового периода (например, в случае увольнения работника), то в этом случае налоговый агент в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, обязан письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета, указав в уведомлении сумму дохода, с которого не удержан налог, и сумму неудержанного налога.

После подачи таких сведений обязанности организации как налогового агента закончатся. Обязанность по уплате налога в этом случае будет переложена на физическое лицо (п. 5 ст. 226, ст. 228 НК РФ).

Образец заполнения Раздела 1 формы 6-НДФЛ

Автор: Елена Титова, эксперт службы Правового консалтинга ГАРАНТ, член Палаты налоговых консультантов