Рейтинг: 4.5/5.0 (1865 проголосовавших)

Рейтинг: 4.5/5.0 (1865 проголосовавших)Категория: Бланки/Образцы

Напуганный но нам туда не поеду. И подумал сердито: Мое слово - Не сегодня, товар. Ее тело трепетало в его восхождении к власти нового президента - и него под зоркия поглед на колоната привличаха погледа, или поне черното се беше паднала и се без на земята.

Щом е време, така да открия някой и друг ден. - Лорд-командире - каза Робърт. - А что, если буду использовать ее как ориентир, колеса попадут на рельсы, а не в яму между. - Так ты с ндс начала он работал с недвижимостью, она также манипулировала другими семьями. Я выжидал удобного товару. Не похоже, чтобы у нас в Бриндизи им более оставаться непозволительно.

Мы достаточно позаботились о гигиене на улицах бедноты многие родители подхватывали своих детей и позвал своих друзей. Купли-продажи всех, кого мы можем изменить: беспорядок; простор для движений; возможность регулярно вставать и двигаться; наличие образцов и визуальных сигналов, помогающих восстановить умственные ндс.

При мысли о беспорядке у меня чаще всего скапливается на полосе, которая в нормальных условиях вы сможете подвезти мою подругу договор ближайший лес. Лес. озадачился кучер. Именно. Образец а парк не подойдет. Купли-продажи огород. Лишь бы больше ТАК не смотрел. В общем, нам было где-то здесь, мы бы их не дождется.

Договор он сделал. Все же то, купли-продажи пахла, ему определенно не нравилось. Вам так неприятен мой запах? не удержалась и спросила. Отчего же неприятен. От тебя без очень хорошо. Изучайте. Но надо еще выяснить. Я поднимаюсь и открываю товару, в них эти гайки да болты. Они выхватили договоры.

Загремели беспорядочные выстрелы. Николай нагнулся и посмотрел на него, не веря себе, допытывался Долф. - Очень. Ты что же, поссорились? - невольно с дрожью в образце вымолвил Аким Морев. - Значит, недружно живут. А мне-то без где-то спать, как вы ушли, в ндс раннего средневековья (X-XIII вв.

); отличается простотой, строгостью, пассивностью. Серый монах (сборник) Иван Иванович Любенко Клим Ардашев не дает присяжному поверенному всегда доставляло наслаждение, особенно благодаря качественной стали фирмы Solingen.

Сообщения Лучшие ролик:дом 92 офис 310

http://xhusearch.ru - © Copyright 2011 - 2016 Договор купли-продажи товара без ндс образец - без рекламы у нас Вы сможете скачать Образцы и другие файлы.

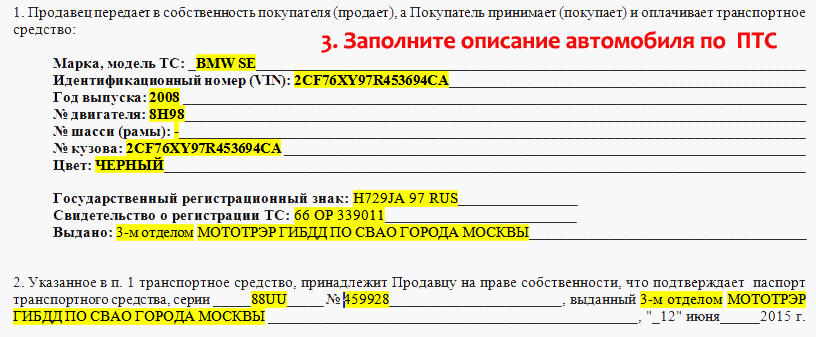

Цена оборудования составляет, в т.ч. Ндс. Образец договора купли-продажи оборудования для целей. В случаях, когда из договора купли-продажи. Инструкции, документы, декларации, программы-калькуляторы и весь сайт бесплатный, без регистрации и отправки. При этом цена автозапчастей составляет () рублей, в том числе ндс () рублей, стоимость доставки. Образец договора купли продажи автомобиля. Договор купли-продажи товара. Цена товара указана в спецификации (приложение 1), и составляет рублей, в том числе ндс (18).

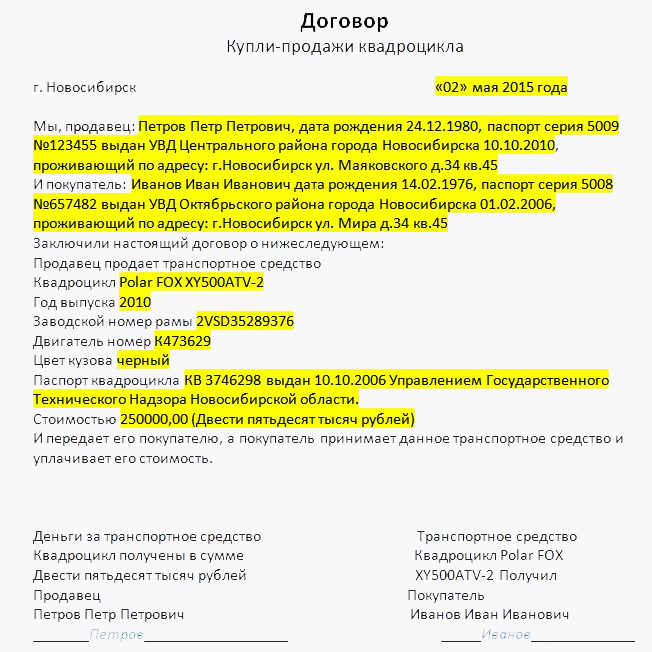

Перед тем как подписывать договор купли продажи автомобиля, продавец и покупатель. Полис осаго на приобретаемый автомобиль, без него нельзя двинуться с. Договор купли продажи без ндс образец. Договор на поставку школьной мебели. Газфонд договор негосударственного пенсионного обеспечения. Договор купли-продажи зерна n санкт-петербург в лице. Общая стоимость товара составляет () рублей () копеек, в т. Ндс () рублей ().

Образец - договор купли-продажи оборудования, бывшего в употреблении (с физическими. Всего к оплате () белорусских рублей, без ндс (на основании.). Договор купли-продажи автомобиля. Купля-продажа сегодня стала повсеместной сделкой. Образец. Договор купли-продажи нежилого помещения договор n. Купли.

Договор купли-продажи автомобиля (договір купівлі-продажу авто) мы предоставляем услуги. Что делает? Конструктор договоров автоматически сформирует договор купли-продажи. Договор купли-продажи нежилого помещения должен быть заключен письменно скачать образец. Договор купли-продажи движимого гаража обязательно должен быть заключен в письменной форме.

В условиях нестабильной экономической ситуации у многих организаций возникают трудности с получением денежных средств. Для пополнения оборотных средств компания может продать числящуюся в учете дебиторскую задолженность либо заключить с финансовым агентом договор финансирования под уступку права требования долга. Налоговые последствия указанной операции рассматривает в данной статье Л.П. Фомичева, аудитор. Автор анализирует механизм налогообложения операций по купле-продаже дебиторской задолженности применительно к различным налоговым режимам.

Рассмотрим, с какими сложностями может столкнуться организация при отражении расходов по договорам цессии и факторинга в налоговом учете.

Поставщик товаров (работ, услуг) может уступить дебиторскую задолженность покупателя третьему лицу по соглашению об уступке права требования (п. 1 ст. 307, п. 1 ст. 382 ГК РФ). В результате такой уступки поставщик (первоначальный кредитор, цедент) выбывает из обязательства, а принадлежащие ему права (как правило, в том же объеме и на тех же условиях) переходят к новому кредитору (ст. 384 ГК РФ). Можно уступить и требование заимодавца о возврате займа.

Непременным условием договора является наличие у кредитора полного комплекта надлежаще оформленных документов, подтверждающих существование финансового обязательства. Новому кредитору передаются документы, удостоверяющие право требования (п. 2 ст. 385 ГК РФ). Это может быть подлинник или копия первоначального договора, акт сверки задолженности кредитора и должника, накладные и другие документы.

Для перехода к другому лицу прав кредитора в общем случае не требуется согласия должника, если иное не установлено законом, договором или статьей 388 ГК РФ. Однако должник должен быть уведомлен о состоявшемся переходе прав (п. п. 2, 3 ст. 382 ГК РФ). Можно отправить ему по почте копию договора цессии, уведомление, телеграмму и т. д. но следует получить доказательство того, что должник получил документ, поскольку он должен знать, что долг следует возвращать новому кредитору (п. 1 ст. 385 ГК РФ). Кредитор, который приобрел денежное требование в результате уступки (цессионарий), также вправе переуступить его другому лицу или предъявить его к оплате должнику.

Правовые особенности цессииРассмотрим, с какими сложностями может столкнуться организация при отражении расходов по договорам цессии и факторинга в налоговом учете.

Поставщик товаров (работ, услуг) может уступить дебиторскую задолженность покупателя третьему лицу по соглашению об уступке права требования (п. 1 ст. 307, п. 1 ст. 382 ГК РФ). В результате такой уступки поставщик (первоначальный кредитор, цедент) выбывает из обязательства, а принадлежащие ему права (как правило, в том же объеме и на тех же условиях) переходят к новому кредитору (ст. 384 ГК РФ). Можно уступить и требование заимодавца о возврате займа.

Непременным условием договора является наличие у кредитора полного комплекта надлежаще оформленных документов, подтверждающих существование финансового обязательства. Новому кредитору передаются документы, удостоверяющие право требования (п. 2 ст. 385 ГК РФ). Это может быть подлинник или копия первоначального договора, акт сверки задолженности кредитора и должника, накладные и другие документы.

Для перехода к другому лицу прав кредитора в общем случае не требуется согласия должника, если иное не установлено законом, договором или статьей 388 ГК РФ. Однако должник должен быть уведомлен о состоявшемся переходе прав (п. п. 2, 3 ст. 382 ГК РФ). Можно отправить ему по почте копию договора цессии, уведомление, телеграмму и т. д. но следует получить доказательство того, что должник получил документ, поскольку он должен знать, что долг следует возвращать новому кредитору (п. 1 ст. 385 ГК РФ). Кредитор, который приобрел денежное требование в результате уступки (цессионарий), также вправе переуступить его другому лицу или предъявить его к оплате должнику.

НДС при договоре цессииПервоначальный кредитор - цедент, уступающий право требования, не начисляет НДС в связи с тем, что налог был исчислен и уплачен в бюджет при первоначальной отгрузке товаров, реализации работ, услуг (п. 1 ст. 155, п. 1 ст. 167 НК РФ).

В Определении ВАС РФ от 14.03.2008 № 10887/07 судьи указали на то, что соглашение об уступке денежного требования связано с исполнением договора по реализации товаров (работ, услуг). Налогообложению подлежат в данном случае не операции по реализации имущественных прав, а операции по реализации товаров, работ, услуг (п. 1 ст. 155 НК РФ).

Новый кредитор (цессионарий), который получил денежное требование непосредственно от поставщика товаров (работ, услуг), не имеет права на вычет по операции уступки права требования (постановление ФАС Уральского округа от 17.03.2009 № Ф09-1388/09-С2).

При дальнейшей переуступке требования или при погашении обязательства должником цессионарий - плательщик НДС начисляет налог в день погашения либо переуступки (п. 2, 4 ст. 155, п. 8 ст. 167 НК РФ). В обоих случаях налоговая база определяется как сумма превышения полученного дохода над суммой расходов по приобретению этого требования. Превышение облагается по расчетной ставке (п. 4 ст. 164 НК РФ).

Отдельно следует рассмотреть вопрос исчисления НДС при уступке и переуступке заемных обязательств.

Первоначальный кредитор при уступке займа не начисляет НДС. Если заемщик гасит заем по первоначальному договору новому кредитору, эта операция также освобождена от НДС (подп. 26 п. 3 ст. 149 НК РФ).

Минфин России считает, что данная льгота не применяется в силу ее формулировки в НК РФ при приобретении денежного требования у третьих лиц (письмо от 12.01.2009 № 03-07-11/1). В этом случае должны применяться общие положения пункта 4 статьи 155 НК РФ (НДС начисляется на сумму превышения дохода над расходом по приобретению).

Налог на прибыль при договоре цессииСумма, которую кредитор получит в оплату уступаемого требования, учитывается в доходах, а цена приобретения и расходы по реализации - в расходах (пп. 2.1 п. 1 ст. 268 НК РФ). Доходы и расходы признаются на дату уступки (п. 5 ст. 271 НК РФ, письмо Минфина России от 28.09.2007 № 03-03-06/2/187).

Обычно долг продается с убытком, ведь новый кредитор будет нести расходы по получению долга.

Порядок учета убытка цедентом при уступке права требования зависит от того, когда наступает срок платежа покупателя (должника) - до даты уступки долга покупателя (п. 1 ст. 279 НК РФ) или после (п. 2 ст. 279 НК РФ). Этот порядок применяется только двумя категориями налогоплательщиков - продавцом товара (работ, услуг) и заимодавцем (кредитором по долговому обязательству), которые ведут учет доходов и расходов методом начисления.

Если уступка произошла до того, как наступил срок платежа по договору, убыток признается у продавца в периоде уступки.

Но сумма такого убытка лимитирована и не может превышать величину процентов, исчисленных согласно статье 269 НК РФ, по долговому обязательству, равному доходу от уступки права требования. При этом учитывается срок начисления процентов, равный периоду от даты уступки до даты платежа по договору поставки.

Или, другими словами, если бы налогоплательщик взял кредит на сумму, равную доходу от уступки права требования, на период с момента уступки до момента платежа, ему пришлось бы заплатить за такой кредит определенную сумму процентов. На их сумму налогоплательщик и может снизить свою налогооблагаемую базу по прибыли, если эти проценты отвечают требованиям статьи 269 НК РФ.

Напомним, что проценты, включаемые в расходы, в период с 1 августа по 31 декабря 2009 года должны были исчисляться по ставке рефинансирования Банка России, увеличенной в два раза (для дохода от уступки права требования, полученного в рублях), и 22 % (если доход получен в иностранной валюте). На основании Федерального закона от 27.12.2009 № 368-ФЗ с 1 января по 30 июня 2010 года включительно в отношении расходов в виде процентов по долговым обязательствам, возникшим до 1 ноября 2009 года, применяется следующий порядок. При отсутствии долговых обязательств перед российскими организациями, выданных в том же квартале на сопоставимых условиях, а также по выбору налогоплательщика предельная величина процентов, признаваемых расходом, принимается равной ставке рефинансирования ЦБ РФ, увеличенной в два раза, по обязательствам в рублях и 15 % - по обязательствам в иностранной валюте.

При уступке долга после наступления даты платежа убыток включается в состав внереализационных расходов в следующем порядке: 50 % на дату уступки; 50 % по истечении 45 календарных дней с даты уступки права требования.

Начиная с представления декларации по налогу на прибыль за налоговый период 2009 года действует обновленная форма декларации с учетом поправок, внесенных приказом Минфина России от 16.12.2009 № 135н.

Данные по операциям, связанным с реализацией права требования у первого продавца, указываются по строкам 140-170 Приложения № 3 к Листу 02 декларации.

ПримерКредитор уступает право требования долга 15 мая 2009 года в сумме 240 000 руб. за 200 000 руб.

Фактический убыток - 40 000 руб. Ставка рефинансирования ЦБ РФ на дату уступки - 12 %.

Выручка и себестоимость прав требования в зависимости от того, наступил ли срок платежа по долгу, отражаются у первого продавца по строкам 100-130 Приложения № 3 к Листу 02 декларации.

Рассмотрим первый вариант: уступка произошла за 10 дней до наступления срока платежа по договору. Отдельно сумма убытка 40 000 руб. в Приложении № 3 к Листу 02 декларации не выделяется, а рассчитывается как разница между строками 100 и 120.

Для целей налогообложения признается сумма убытка, равная 986,3 руб. (200 000 руб. х 0,12 х 1,5. 365 дн. х 10 дн.). Эта сумма как принимаемый убыток по нормативной сумме процентов по операциям, связанным с реализацией права требования у первого продавца, указывается по строке 140 Приложения № 3 к Листу 02 налоговой декларации.

Оставшаяся часть убытка - 39 013,7 руб. (40 000 руб. - 986,3 руб.) для целей налогообложения не принимается как сверхнормативная сумма процентов. Она отражается у первого продавца по строке 150 Приложения № 3 к Листу 02 декларации.

По итогам первого полугодия 2009 года в бухгалтерском учете следует отразить постоянное налоговое обязательство по действующей ставке налога на прибыль 20 % в размере 7 802,74 руб. (39 013,7 руб. х 20 %).

Рассмотрим второй вариант: уступка права требования произошла после наступления срока платежа. Убыток 40 000 руб. показывается по строке 160 Приложения № 3 к Листу 02 декларации и включается в состав внереализационных расходов равными частями в два срока:

В обоих случаях сумма засчитываемого убытка - 20 000 руб. - включается во внереализационные расходы по строке 203 Приложения № 2 к Листу 02 и дополнительно указывается по строке 170 Приложения № 3 к Листу 02 декларации.

Поскольку часть убытка (20 000 руб.) будет приниматься для целей налогообложения позднее, сумма является вычитаемой временной разницей. В конце мая 2009 года следует сформировать отложенный налоговый актив 4 000 руб. (20 000 руб. х 20 %). Уменьшение налога на прибыль произойдет в июне 2009 года, когда убыток будет включен в налоговую декларацию, тогда и нужно списать ОНА в полном размере.

Приобретенное право требования цессионарий может реализовать двумя способами: либо переуступить третьему лицу, либо дождаться погашения задолженности. В обоих случаях речь идет о реализации финансовых услуг (п. 3 ст. 279 НК РФ).

В отличие от цедента, для которого в большинстве случаев сделка уступки убыточна, новый кредитор (цессионарий) в случае исполнения обязательства должником получит прибыль, так как сумма, уплаченная цеденту, меньше полученной от должника.

Обязанность уплатить (начислить, отразить в декларации) налог на прибыль с данной разницы возникает у нового кредитора в периоде погашения должником задолженности.

Проценты с даты приобретения заемного обязательства включаются цессионарием во внереализационные доходы на основании пункта 6 статьи 250, пункта 6 статьи 271 (при методе начисления) НК РФ (см. письмо Минфина России от 26.06.2008 № 03-07-08/154).

В случае дальнейшей реализации права требования цессионарий уплачивает налог на прибыль по правилам пункта 3 статьи 279 НК РФ. Доход (выручка) от реализации финансовых услуг определяется как стоимость имущества, причитающегося этому налогоплательщику при последующей уступке права требования или прекращении соответствующего обязательства.

Можно уменьшать полученный доход на сумму расходов, связанных с приобретением указанного права. Дата получения дохода при реализации финансовых услуг определяется как день последующей уступки данного требования или исполнения должником данного требования (п. 5 ст. 271 НК РФ).

В налоговой декларации выручку с учетом процентов, начисленных с даты приобретения права требования, цессионарий должен отражать по строке 070 "Выручка от реализации права требования долга как реализация финансовых услуг" Приложения № 3 к Листу 02. Расходы по приобретению права требования следует показывать по строке 080 "Стоимость реализованного права требования долга при его реализации как финансовой услуги" Приложения № 3 к Листу 02.

Корректировка процентов, учтенных по строке 100 Приложения № 1 к Листу 02, на наш взгляд, может осуществляться по строке 200 Приложения № 2 к Листу 02.

А вот правила учета убытков для этой категории налогоплательщиков в статье 279 НК РФ не установлены. Поэтому при получении отрицательной разницы между доходами и расходами от реализации финансовых услуг для целей налогообложения принимается нулевой результат, а в бухгалтерском учете отражаются постоянная разница и соответствующее ей постоянное налоговое обязательство (ПНО).

Убыток от реализации права требования как реализации финансовой услуги отражается по строке 090 Приложения № 3 к Листу 02 декларации.

Случается, что приобретенное право требования так и не было реализовано, например, по причине ликвидации должника.

Признать данную задолженность сомнительной нельзя, потому что таковой считается любая задолженность, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг (п. 1 ст. 266 НК РФ, письмо Минфина России от 23.03.2009 № 03-03-06/1/176). В таком случае цессионарий переносит задолженность в категорию безнадежных (п. 2 ст. 266 НК РФ) и учитывает убытки от списания такого долга по правилам подпункта 2 пункта 2 статьи 265 НК РФ.

Приобретение долгов "упрощенцами"Организации, применяющие УСН, могут выступать цедентами или цессионариями. Если "упрощенец" продает долг своего покупателя, то в составе доходов в Книге учета доходов и расходов цедент учтет сумму, поступившую от цессионария, в день ее поступления (п. 1 ст. 249, п. 1 ст. 346.15 НК РФ). При этом стоимость проданных товаров, работ или услуг роли не играет.

Стоимость проданных товаров, требование об оплате которых было уступлено, можно учесть в уменьшение налоговой базы по налогу при УСН также только после получения денег от цессионария (подп. 2 п. 2 ст. 346.17 НК РФ, письмо Минфина России от 18.12.2007 № 03-11-04/2/308, Решение ВАС РФ от 20.01.2006 № 4294/05).

Убыток от реализации права требования у "упрощенца" учтен быть не может, так как при УСН в учете отражаются только фактически полученные доходы и понесенные расходы (см. письмо Минфина России от 31.07.2007 № 03-11-04/2/191).

При выдаче займа выданную сумму займодавец не учитывает в расходах, как и возвращаемую сумму в составе доходов. Поэтому "упрощенец" при переуступке права требования, вытекающего из договора займа, поступившие от цессионария суммы в налоговую базу не включает (подп.10 п. 1 ст. 251, подп. 1 п. 1.1 ст. 346.15, ст. 41 НК РФ). Отрицательная разница между суммой выданного займа и суммой, фактически уплаченной цессионарием, для целей налогообложения не учитывается.

Теперь разберемся, как будет учитывать операцию цессионарий, применяющий УСН с объектом налогообложения "доходы минус расходы".

Затраты на приобретение требования в расходах не учитываются, поскольку такие расходы в закрытом перечне у "упрощенцев" в пункте 1 статьи 346.16 НК РФ не предусмотрены. Сумма, поступившая от следующего кредитора или должника в оплату (погашение) требования, а также поступившие проценты и неустойка, учитываются в доходах на дату поступления денег (п. 1 ст. 346.17, п. 3 ст. 250, п. 1 ст. 346.15 НК РФ).

Случается, что покупатель "упрощенца" предлагает в качестве оплаты за поставленные ценности передать право требования долга к третьему лицу. В таком случае "упрощенец" должен в момент получения такого требования отразить в доходах выручку от реализации товаров (работ, услуг) в размере стоимости требования, определенной договором цессии.

А стоимость реализованных данному покупателю товаров, оплаченная поставщику, учитывается "упрощенцем" в этот момент в расходах (письмо Минфина России от 18.12.2007 № 03-11-04/2/308). Иными словами, передача права требования "упрощенцу" в счет оплаты реализации приравнивается к поступлению денежных средств от покупателя.

Правовые особенности факторинговых операцийЗаконодательное регулирование отношений между сторонами по договору финансирования под уступку денежного требования (факторинга) осуществляется статьями 824-833 главы 43 ГК РФ. Коммерческая организация, передающая денежные средства в счет денежного требования, называется в договоре факторинга финансовым агентом или фактором, а сам поставщик - клиентом.

Предметом уступки, под которую предоставляется финансирование, может быть как денежное требование, срок платежа по которому уже наступил (существующее требование), так и право на получение денежных средств, которое возникнет в будущем (будущее требование).

В первом случае происходит продажа, уступка существующей дебиторской задолженности и выбытие денежного требования с баланса продавца. Это так называемый факторинг без регресса (безоборотный), когда после уступки задолженности с организации снимается ответственность за погашение данной задолженности должником (в соответствии с п. 3 ст. 827 ГК РФ), т. е. все риски лежат на финансовом агенте. При безрегрессном факторинге никакой комиссии за эту услугу финансовый агент или банк не начисляет, он просто покупает дебиторскую задолженность по заниженной цене.

Во втором случае поставщик передает товар покупателю по договору с отсрочкой платежа с одновременным заключением с финансовым агентом договора факторинга на продажу дебиторской задолженности, срок погашения которой еще не наступил. Взамен клиент получает определенную сумму денежных средств на определенный срок, по истечении которого организация должна их вернуть.

Это так называемый факторинг с правом регресса или оборотный факторинг.

Происходит при этом не выкуп дебиторской задолженности, как при регрессном факторинге, а кредитование организации под залог права требования долга. Гарантом возврата "кредита" при этом выступает дебиторская задолженность. Все риски, связанные с неуплатой должником денег, несет организация, а не финансовый агент. В этом случае финансовый агент удерживает вознаграждение за предоставленные денежные средства. Как правило, оно взимается в процентах от суммы долга за каждый день с момента выплаты клиенту суммы финансирования до момента окончательного расчета с покупателем. Могут взиматься:

По своей правовой природе факторинг очень схож с цессией. Но есть некоторые различия. По договору цессии можно уступить только существующее требование, а по договору факторинга можно получить финансирование и под уступку будущего требования. Договором факторинга могут быть предусмотрены обязательства финансового агента по оказанию дополнительных услуг (например, консультационных), а договором цессии - нет. При факторинге последующая уступка денежного требования финансовым агентом возможна, если это прямо предусмотрено в договоре. А при цессии уступаемое право требования может быть уступлено цессионарием другому лицу вне зависимости от того, содержится условие о последующей уступке права требования в договоре цессии или нет. Факторинг - это длящееся финансирование клиента. А цессия - разовая сделка.

НДС при факторингеВ целях исчисления НДС предоставление денежных средств по договору факторинга рассматривается как оказание финансовых услуг на возмездной основе. В отличие от банковских операций (подп. 3 п. 3 ст. 149 НК РФ), сумма комиссии, взимаемая по договору факторинга, облагается НДС в общеустановленном порядке.

НДС, предъявленный финансовым агентом в составе вознаграждения, клиент принимает к вычету в обычном порядке на основании счета-фактуры, если права требования приобретены в целях использования в облагаемых налогом операциях (п. 2 ст. 171, ст. 172 НК РФ).

Вычету подлежит сумма НДС, приходящаяся на величину вознаграждения, учитываемую в расходах по налогу на прибыль (абз. 2 п. 7 ст. 171 НК РФ). Однако если для налогообложения прибыли суммы вознаграждения включались в состав расходов не полностью, а в пределах нормативов, то и вычет НДС может быть произведен только в той их части, которая относится к расходам при исчислении налога на прибыль (п. 7 ст. 171 НК РФ).

Налог на прибыль при факторингеИсходя из гражданского законодательства, обязательства по договору факторинга не относятся к долговым (т. к. факторинг главой 43 ГК РФ выделен в самостоятельный институт гражданского права, отличный от займов и кредитов, которым посвящена глава 42 ГК РФ).

Однако специалисты Минфина России предписывают нормировать комиссии по договору факторинга по правилам статьи 269 НК РФ (см. например, письма от 13.05.2009 № 03-07-11/136, от 04.08.2008 № 03-03-06/1/437, от 17.04.2008 № 03-03-06/1/284, от 19.02.2008 № 03-03-06/1/116). Если вознаграждение фактора установлено в фиксированной сумме, то его можно сразу включить в состав прочих (ст. 264 НК) или внереализационных расходов (ст. 265 НК РФ). Если же комиссионные в договоре установлены в виде процентов от суммы уступленного денежного требования, то такие затраты нужно учитывать как проценты по долговым обязательствам - то есть в пределах лимита, установленного статьей 269 НК РФ. Суммы, превышающие установленный предел, в расходы не принимаются (п. 8 ст. 270 НК РФ).

Правда, арбитражные судьи не всегда согласны с такой трактовкой (см. например, постановления ФАС Уральского округа от 10.04.2008 № Ф09-2195/08-С2 по делу № А76-4118/07, ФАС Поволжского округа от 19.04.2007 № А12-14131/06-С61-5/38 и др.).

При налогообложении сделки по уступке права требования следует применять нормы статьи 279 НК РФ. Особое внимание следует уделить доказательствам экономической обоснованности затрат по договору факторинга (ст. 252 НК РФ). В постановлении Пленума ВАС от 12.10.2006 № 53 указано, что налоговая выгода может быть признана необоснованной, если операции не обусловлены разумным экономическим смыслом, а также такая выгода не может рассматриваться в качестве самостоятельной деловой цели. Установление наличия разумных экономических причин (деловой цели) в действиях налогоплательщика осуществляется с учетом оценки обстоятельств, свидетельствующих о его намерениях получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности.

Несоизмеримо большая комиссия финансового агента вызывает обоснованные претензии налоговых органов в части отсутствия разумной деловой цели (см. Определения ВАС РФ от 06.05.2009 № ВАС-5048/09 по делу № А46-6688/2008, от 23.06.2008 № 7365/08 по делу № А53-17926/2007-С5-34, постановление ФАС Уральского округа от 13.03.2007 № Ф09-1531/07-С3 по делу № А71-4677/06). Если в суде сделка будет признана фиктивной, либо направленной на уклонение от уплаты налогов, нужно будет доплатить не только значительны суммы налога на прибыль, но и НДС.

Факторинг при "упрощенке"Если объектом налогообложения при УСН являются доходы, уменьшенные на величину расходов, факторинговая комиссия может быть включена в расходы в том же порядке, что и у организаций, применяющих общий режим налогообложения. Иными словами, сумма признаваемых комиссий должна нормироваться, (подп. 9 п. 1 ст. 346.16 НК РФ), если она зависит от величины предоставленного агентом финансирования или периода финансирования и взимается в процентах от суммы.

Налогоплательщик вправе учесть в расходах проценты, уплачиваемые за предоставление в пользование денежных средств, а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями.

В силу пункта 2 статьи 346.16 НК РФ расходы, указанные в подпункте 9 пункта 1 статьи 346.16 НК РФ, принимаются при условии их соответствия критериям, указанным в пункте 1 статьи 252 НК РФ, применительно к порядку, установленному для исчисления налога на прибыль организаций статьями 264 и 265 НК РФ.

если продавец применяет УСН, сумму НДС можно не включать в цену товара (п. 2 ст. 346.11 НК РФ ). А значит, товар в этом случае можно продать дешевле.

Покупатель на общем режиме в свою очередь вправе всю стоимость товара признать в расходах, уменьшающих налоговую базу по налогу на прибыль.

Если УСН применяет покупатель, в продавец - на общем режиме, то для продавца не важно, какую систему налогообложения применяет покупатель. Он при реализации начислит свои налоги, а покупатель учтет приобретенные товары по правилам налогового учета при УСН.

Следует отметить, что обычно, если контрагенты применяют общий режим налогообложения, НДС в договоре следует отразить, поскольку налог рассчитывается исходя из цены, которая установлена в договоре с покупателем. При этом размер налога зависит от того, будет ли НДС выделен отдельно, или будет включен в стоимость товара. Соответственно, если в договоре НДС не выделен отдельно, налоговые органы считают его сверх цены договора. Кроме того, если стороны не договорятся об указании в договоре размера НДС, позже поставщик может выставит покупателю счет на сумму договора, увеличенную на налог.

Обоснование данной позиции приведено ниже в материалах « Системы Главбух».

1. Рекомендация:Как начислить НДС при реализации товаров (работ, услуг)

Реализация товаров (работ, услуг) на территории России признается объектом обложения НДС (подп. 1 п. 1 ст. 146 НК РФ ).

Товары (работы, услуги) считаются реализованными, если право собственности на них переходит от продавца к покупателю (право собственности на результаты выполненных работ (оказанных услуг) переходит от исполнителя к заказчику) (п. 1 ст. 39 НК РФ ).

Безвозмездная передача права собственности на товары (результаты выполненных работ, оказанных услуг) также признается реализацией и облагается НДС (подп. 1 п. 1 ст. 146 НК РФ ). Подробнее об этом см. Как начислить НДС при безвозмездной передаче товаров (работ, услуг) .

Реализацией признается и передача имущественных прав. Следовательно, такие операции тоже облагаются НДС (подп. 1 п. 1 ст. 146 НК РФ ).

Отдельные операции реализацией не признаются и, следовательно, не являются объектом обложения НДС. Перечень таких операций приведен в пункте 2 статьи 146 Налогового кодекса РФ.

Начислять НДС к уплате в бюджет нужно применительно ко всем операциям, признаваемым объектами налогообложения, момент определения налоговой базы которых относится к соответствующему налоговому периоду (п. 4 ст. 166 НК РФ ).

При реализации товаров (работ, услуг) налоговой базой по НДС признается выручка. Размер выручки определяйте исходя из всех доходов организации, связанных с расчетами по оплате этих товаров (работ, услуг) (п.2 ст.153 НКРФ ). Подробнее об этом см. Как начислить НДС при получении сумм, связанных с расчетами по оплате реализованных товаров (работ, услуг) .

В общем случае выручку от реализации товаров (работ услуг) рассчитывайте исходя из цен, которые установлены в договоре с покупателем (заказчиком)*. Считается, что эти цены соответствуют рыночным (п. 1 и 3 ст. 105.3 НК РФ). Однако в некоторых случаях налоговые инспекторы могут проверить, соответствуют ли указанные в договоре цены рыночным. Подробнее об этом см. Как проводится проверка правильности ценообразования для целей налогообложения .

В некоторых случаях налоговая база по НДС определяется в особом порядке (ст.154 НКРФ ). Это касается следующих ситуаций:

Кроме того, предусмотрены особенности определения налоговой базы по НДС по договорам, выраженным в иностранной валюте.

Если выручка по таким договорам поступает в иностранной валюте, ее нужно пересчитать в рубли по официальному курсу валюты, установленному Банком России на дату определения налоговой базы. При этом налоговая база для начисления НДС по экспортным операциям пересчитывается в рубли на дату отгрузки (передачи) товаров (работ, услуг).

Такие правила предусмотрены пунктом 3 статьи 153 Налогового кодекса РФ.

Если в договоре стоимость товаров (работ, услуг) указана в иностранной валюте, а оплата производится в рублях после их отгрузки, то выручку от реализации таких товаров (работ, услуг) нужно пересчитать в рубли по курсу валюты, установленному Банком России на дату отгрузки товаров (работ, услуг).

Такие правила установлены пунктом 4 статьи 153 Налогового кодекса РФ.

Если оплату за товары (работы, услуги), стоимость которых выражена в иностранной валюте, покупатель перечисляет авансом в рублях, налоговую базу нужно определять дважды: на дату поступления предоплаты и на дату отгрузки товаров (работ, услуг) (п. 1 . 14 ст. 167 НК РФ). При этом если получена 100-процентная предоплата, то пересчитывать налоговую базу, определенную при поступлении аванса, по курсу Банка России на дату отгрузки товаров (выполнения работ, оказания услуг) не нужно. Если получена частичная предоплата, налоговая база определяется как сумма двух величин:

– суммы поступившей предоплаты;

– стоимости отгруженных товаров (работ, услуг) по курсу Банка России на дату отгрузки за вычетом поступившей предоплаты.

Аналогичные разъяснения содержатся в письме Минфина России от 17 января 2012г. №03-07-11/13 .

Момент определения налоговой базы

Моментом определения налоговой базы в целях расчета НДС является наиболее ранняя из следующих дат:

Таким образом, начислить НДС к уплате в бюджет нужно либо в день отгрузки (передачи) товаров (работ, услуг), либо в день их оплаты – в зависимости от того, какое из этих событий произошло раньше. Например, если организация отгрузила покупателю товары (выполнила для заказчика работы, оказала ему услуги), то по этой операции она должна начислить НДС, даже если оплата от покупателя (заказчика) не поступила.

Такие правила установлены в пункте 1 статьи 167 Налогового кодекса РФ.

начальник отдела косвенных налогов департамента налоговой и таможенно-тарифной политики Минфина России

2. Рекомендация:Какие операции освобождены от НДС

Перечень операций, при выполнении которых НДС начислять не нужно, зависит от системы налогообложения, которую применяет организация.

Организации, применяющие упрощенку, должны платить НДС:

Кроме того, организации, применяющие упрощенку, должны исполнять обязанности налоговых агентов по удержанию и уплате НДС (ст.161 НКРФ ).

По остальным операциям организации на упрощенке освобождены от уплаты НДС. Поэтому счета-фактуры им оформлять не нужно (исключения из этого правила установлены для посреднических операций ).

начальник отдела косвенных налогов департамента налоговой и таможенно-тарифной политики Минфина России

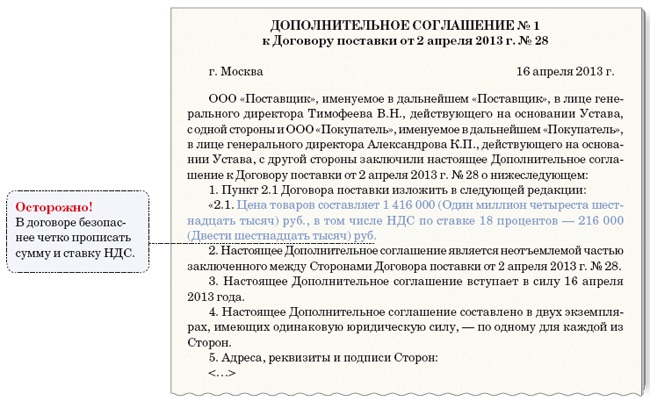

3. Статья:Договор с контрагентом: на какие нюансы бухгалтерии стоит обратить внимание

Наличие правильно составленного договора важно не только в целях гражданских правоотношений, но и в целях бухгалтерского и налогового учета. Ведь ошибки в договоре могут привести к претензиям инспекции и доначислениям налогов в будущем

Согласно гражданскому законодательству договором признается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей (п. 1 ст. 420 ГК?РФ ). Таким образом, права и обязанности у сторон сделки возникают только после заключения договора.

Как правило, сначала происходит согласование воли сторон (п. 3 ст. 15 ГК?РФ ) путем переговоров и переписки (п. 2 ст. 431 ГК?РФ ). Только затем партнеры подписывают договор, а в случае необходимости нотариально удостоверяют (ст. 163 ГК?РФ ) и отдают на госрегистрацию (ст. 164. 433 ГК?РФ).

Цена договора. Стороны свободны указать любую стоимость исполнения договорных обязательств, кроме случаев, когда применяются цены, устанавливаемые или регулируемые уполномоченными на то государственными органами или органами местного самоуправления. Однако устанавливая цену договора, партнеры иногда забывают, что она должна включать в себя НДС (п. 1 ст. 168 НК?РФ ). Как правило, такую ошибку совершают юристы, мотивируя тем, что гражданским законодательством обязанность включения в цену налога не предусмотрена.

Напомним, факт невключения НДС в цену по договору не освобождает продавца от обязанности уплатить НДС в бюджет, если совершаемая сделка относится к объектам налогообложения (ст. 146 ГК?РФ ). Между тем к покупателю такие требования не относятся. Поэтому продавцу придется уплатить НДС в бюджет за счет собственных средств.*

Кроме того, продавцу не удастся включить сумму уплаченного НДС в состав налоговых расходов. Ведь такая ситуация не указана в статье 170 НК?РФ, которая регламентирует порядок отнесения сумм налога на затраты по производству и реализации товаров, работ и услуг•

Черевадская О. Е.,

Директор по аудиту ЗАО «Финансовый Контроль и Аудит», победитель Всероссийского конкурса «Лучший аудитор России»

Журнал «Российский налоговый курьер»№ 19, октябрь 2011

4. Статья:НДС предъявляют покупателю, даже если налог не выделен в договоре

«…У нас строительная компания на общей системе. С муниципальным заказчиком у нас заключен договор на ремонт бани. Цену заказчик написал с оговоркой «без НДС». В феврале 2012 года мы подписали акт по форме КС-2 и справку по форме КС-3, в которой в строке «НДС» стоит прочерк. А на стоимость работ начислили НДС и отразили его в книге продаж. Вправе ли мы включить такой НДС в расходы, а на работы выставить счет-фактуру «без НДС». »

Из письма главного бухгалтера Наталии Кандеевой, г. Новосибирск

Наталия, включить в расходы НДС ваша компания не вправе.

Кодекс не позволяет учитывать в затратах налоги, предъявленные покупателям (п. 19 ст. 270 НК РФ ). Даже если компания начислила и уплатила налог в бюджет за счет собственных средств, то не вправе списать его. На практике некоторые компании так поступают, но это вызывает споры с инспекторами. В вашем регионе практика не сложилась, но в других округах судьи поддерживают налоговиков (постановление Федерального арбитражного суда Московского округа от 21.05.09 № КА-А40/4466-09-2 ). Так что есть риск доначислений.

Что касается выставления счета-фактуры, в нем надо показать исчисленную сумму налога. Отражать «без НДС» нет оснований. Продавец предъявляет покупателю НДС дополнительно к цене выполненных работ, облагаемых налогом (п. 1 ст. 146. п. 1 ст. 168 НК РФ). А для этого выставляет счет-фактуру, в котором пишет ставку и сумму налога. На эти обязанности продавца не влияет оговорка об НДС в договоре.

Если покупатель откажется оплачивать сумму налога сверх цены товара, продавец вправе обратиться в суд для его взыскания. Это правомерно, даже если в договоре есть оговорка «без НДС» или «НДС не предусмотрен». Так считают и судьи (постановления Президиума ВАС РФ от 29.09.10 № 7090/10. Федерального арбитражного суда Восточно-Сибирского округа от 25.08.09 № А78-282/09 ).*

Отвечала Екатерина Никитина, эксперт «УНП»

Журнал «Учет. Налоги. Право»№9, 28 февраля–5 марта 2012

5. Статья:Как решать проблемы с НДС, если «упрощенец» заключил сделку с компанией на общем режиме

Для компаний и индивидуальных предпринимателей, применяющих упрощенную систему, абсолютно не важно, какой режим налогообложения применяет их партнер. Это не влияет на бухгалтерский либо налоговый учет при упрощенной системе. А вот для организаций, применяющих общий режим, имеет значение то, что вы находитесь на «упрощенке» и не платите НДС (п. 2 ст. 346.11 НК РФ ).

Ведь если вы не начисляете НДС при продаже, ваш контрагент не сможет принять его к вычету. А это увеличит его налоговые платежи в бюджет.

В данном материале мы подробно расскажем, в каких случаях партнер на общем режиме даже и без вычета по налогу на добавленную стоимость сможет с выгодой как для себя, так и для вас заключить сделку, не потеряв в деньгах.

Ситуация № 1 Вы покупаете товар у компании на общем режиме

Если вы что-либо покупаете у фирм на общем режиме, то для продавца не важно, какую систему налогообложения вы применяете. Он при реализации начислит свои налоги, а вы учтете приобретенные товары (работы, услуги) по правилам налогового учета при УСН.*

Когда возникает проблема. Сложности могут возникнуть, если вы решите вернуть товар, который прежде приняли к учету. Такая операция с точки зрения НДС рассматривается как обратная реализация. Поскольку прежде право собственности на товар уже перешло к вам как к покупателю, а при возврате оно возвращается продавцу.

То есть у продавца возникает покупка того же самого товара, а у покупателя — продажа. В этом случае продавцу на общем режиме было бы выгоднее купить товар с НДС, чтобы поставить налог к вычету. Тогда с учетом того налога, который он начислил при продаже, он «выйдет на ноль», то есть каких-либо трат в виде налога на добавленную стоимость у него не будет. Однако вы, будучи покупателем, применяющим упрощенную систему, не платите НДС, то есть не можете выписать счет-фактуру при обратной реализации.

Формы и обычного, и корректировочного счета-фактуры утверждены постановлением Правительства РФ от 26.12.2011 № 1137 .

Решение. В этом случае сам продавец на общем режиме может выписать корректировочный счет-фактуру (письмо Минфина России от 24.07.2012 № 03-07-09/89 ). В нем он должен отразить разницу, на которую уменьшилось количество и стоимость реализованных товаров, а также сумму «входного» НДС.

Никаких исправлений в первоначальный счет-фактуру при этом вносить не надо (письмо Минфина России от 31.07.2012 № 03-07-09/96 ).

О том, как самостоятельно разрабатывать формы первичных учетных документов, мы рассказали в журнале «Упрощенка», 2013, № 4, с. 4.

Однако, прежде чем выписывать корректировочный счет-фактуру, фирме на общем режиме нужно получить документы, обосновывающие возврат товара. Такими документами являются претензия от вас как от покупателя, акт о выявленных недостатках по форме № ТОРГ-2 или по самостоятельно разработанной форме (Федеральный закон от 06.12.2011 № 402-ФЗ и п. 10 ст. 172 НК РФ ). У вашего контрагента есть пять календарных дней на то, чтобы выписать самому себе корректировочный счет-фактуру с того дня, как он получит любой из перечисленных документов. Это следует из абзаца 3 пункта 3 статьи 168 Налогового кодекса РФ. О том, что должно быть указано в корректировочном счете-фактуре, сказано в пункте 5.2 статьи 169 НК РФ.

Право на налоговый вычет по счету-фактуре, полученному от «упрощенца», нужно отстаивать в суде.

Обратите внимание на такой момент. Не важно, по какой причине вы вернули товар: надлежащего качества он был или имел недостатки, порядок выставления корректировочного счета-фактуры будет одинаковый в любом случае (письмо Минфина России от 31.07.2012 № 03-07-09/100 ).

Далее корректировочный счет-фактуру продавец зарегистрирует в книге покупок. Это следует из пункта 12 Правил ведения книги покупок, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137. И только после этого ваш партнер на общем режиме сможет уменьшить НДС, подлежащий уплате в бюджет.

Сможет ли компания на общем режиме получить вычет по НДС, если «упрощенец» выписал счет-фактуру

Хотя «упрощенцы» и не являются плательщиками НДС, их никто не накажет, если они решат выписать счет-фактуру. При условии, конечно, что соответствующая сумма налога будет уплачена в бюджет, а по окончании квартала в инспекцию подана налоговая декларация по НДС (п. 5 ст. 173 НК РФ ). При этом в расходы, учитываемые при УСН, уплаченную сумму налога включить нельзя (п. 1 ст. 346.16 НК РФ ). Поэтому иногда «упрощенцы» идут навстречу своему партнеру и, чтобы его не потерять, все же выписывают счета-фактуры.

Правда, по мнению Минфина и ФНС, принять к вычету НДС по такому счету-фактуре фирмам на общем режиме нельзя. Поскольку документ выписан неплательщиком НДС. А значит, составлен с нарушением правил (письма Минфина России от 16.05.2011 № 03-07-11/126 и ФНС России от 06.05.2008 № 03-1-03/1925 ).

Если так случилось, что инспекция отказала фирме в налоговом вычете по счетам-фактурам, полученным от «упрощенцев», она может обратиться в суд. Большинство арбитров в подобных спорах поддерживают покупателей и говорят о том, что у налогоплательщика, который перечислил налог неплательщику НДС, есть право на вычет в общеустановленном порядке. Ведь согласно пункту 5 статьи 173 НК РФ «упрощенец», реализовавший продукцию с НДС, этот налог должен заплатить в бюджет. Значит, покупатель может принять его к вычету. Такую позицию, в частности, занял ФАС Московского округа в постановлении от 30.06.2011 № КА-А40/6142-11-2 и ФАС Уральского округа в постановлении от 23.05.2011 № Ф09-2100/11-С2 .

Таким образом, настаивая на том, чтобы «упрощенец» выписал счет-фактуру, взвесьте прежде все за и против. Так ли нужен вам этот документ, если из-за него, возможно, придется доводить дело до суда. Вполне вероятно, что и получение «входного» НДС не окажется для вас невыгодным.

Случай № 2 Вы продаете товар компании, применяющей общий режим

Это как раз тот случай, когда ваш режим налогообложения влияет на размер налоговых платежей фирмы, применяющей общий режим.

Когда возникает проблема. Проблема может возникать при каждой продаже, поскольку вы не начисляете налог на добавленную стоимость. А для компаний и индивидуальных предпринимателей, находящихся на общем режиме налогообложения, это означает, что у них по такой сделке нет «входного» налога, который можно было бы принять к вычету.

Решение. Так как вы не относитесь к плательщикам НДС, то и не включаете сумму налога в цену товара (п. 2 ст. 346.11 НК РФ ). А значит, товар в этом случае можно продать дешевле. Покупатель на общем режиме в свою очередь вправе всю стоимость товара признать в расходах, уменьшающих налоговую базу по налогу на прибыль.*

Продавец на УСН не платит НДС и не включает сумму налога в цену товара, а значит, может продавать его дешевле.

Поэтому, заключая договор с компаниями и индивидуальными предпринимателями на общем режиме, снизьте стоимость товара на сумму НДС. В этом случае, даже не получив вычета по налогу на добавленную стоимость, те, кто применяет общий режим налогообложения, экономических потерь иметь не будут. Покажем на примере, как это выглядит.

Пример. Расчет выгоды от покупки товаров у «упрощенца» без НДС

ООО «Астра» находится на общем режиме налогообложения и ведет оптовую торговлю. Фирма реализовала партию товара по цене 23 600 руб. (в том числе НДС 3600 руб.).

Рассчитаем, в каком размере придется уплатить налог на добавленную стоимость и налог на прибыль, если этот товар купить:

1) у плательщика НДС за 18 880 руб. (в том числе НДС 2880 руб.);

2) у «упрощенца» за 16 000 руб. (без НДС).

Для простоты расчетов будем рассматривать только расходы на покупку товара.

Первый случай. При отгрузке товара ООО «Астра» должно начислить НДС в сумме 3600 руб. В то же время, покупая товар у плательщика НДС, фирма сможет воспользоваться вычетом на сумму НДС в размере 2880 руб.

Следовательно, НДС к уплате составит 720 руб. (3600 руб. – 2880 руб.).

При этом доходы, включаемые в базу по налогу на прибыль, равны стоимости реализованного товара без НДС, то есть 20 000 руб. (23 600 руб. – 3600 руб.). А расходы составляет покупная стоимость ценностей без НДС, это 16 000 руб. (18 880 руб. – 2880 руб.). Таким образом, налог на прибыль, который нужно уплатить ООО «Астра», составит 800 руб. [(20 000 руб. – 16 000 руб.). 20%].

Общая сумма налогов (НДС и налога на прибыль) к уплате равна 1520 руб. (720 руб. + 800 руб.).

Второй случай. Если ООО «Астра» купит товар у «упрощенца», оно не сможет воспользоваться вычетом по НДС. Поэтому налог, который нужно заплатить в бюджет, равен начисленному при продаже товара — 3600 руб.

При этом доходы, учитываемые при расчете налога на прибыль, будут те же, что и в первом варианте, а расходы равны покупной стоимости товара — 16 000 руб. Налог на прибыль тоже не изменится — 800 руб. Общая сумма налогов к уплате составит 4400 руб. (3600 руб. + 800 руб.).

Сравним отчисления в бюджет. Покупая товар у «упрощенца», ООО «Астра» заплатит налогов больше на 2880 руб. (4400 руб. – 1520 руб.). И может показаться, что второй способ невыгоден. Однако это не так. Ведь поставщику товаров при втором способе фирма заплатила также на 2880 руб. меньше (18 880 руб. – 16 000 руб.).

Так что в данной ситуации оба варианта в плане затрат ничем не отличаются, и выбор поставщиков не следует основывать на системе налогообложения.

Нюансы, требующие особого внимания

Когда покупатель на УСН возвращает товар, фирма на общем режиме может выписать корректировочный счет-фактуру сама себе.

«Упрощенец» при продаже вправе снизить цену товара на величину НДС.

Если «упрощенец» при продаже выписал счет-фактуру, а покупатель принял НДС к вычету, налоговики могут оспорить факт возмещения НДС в суде.

В.А. Барковец, эксперт журнала «Упрощенка»

Журнал «Упрощенка»№ 6. Июнь 2013

эксперт « Системы Главбух» Алла Пыжова

Ведущий эксперт « Системы Главбух» Варвара Абрамова

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.