Работодатель оплачивает питание работников: разбираемся с налогами и взносами - Бухгалтерия Онлайн

Работодатель оплачивает питание работников: разбираемся с налогами и взносами

Способы оплаты

Способы оплаты питания могут различаться. Чаще всего работодатель выбирает для себя наиболее приемлемый вариант из перечисленных ниже:

- выплачивает денежную компенсацию (дотацию) на питание;

- организует доставку питания в офис (по договору с поставщиком);

- выдает бесплатные обеды в собственной столовой;

- оплачивает услуги кафе или столовых, находящихся на территории бизнес-центров.

Обычно работодатель участвует оплате питания по собственной инициативе, закрепив соответствующее условие в трудовых договорах или коллективном договоре. Однако иногда работодатель обязан оплатить питание в силу требований законодательства.

Оплата питания по собственной инициативе

НДФЛ

При определении налоговой базы по НДФЛ должны учитываться все доходы работников, полученные ими как в денежной, так и в натуральной формах (п. 1 ст. 210 НК РФ).

Если работникам выплачивается денежная дотация на питание, такая выплата является объектом налогообложения НДФЛ (п. 1 ст. 209 НК РФ). При иных способах оплаты стоимость бесплатного питания является доходом в натуральной форме, который также облагается НДФЛ (письмо Минфина России от 28.06.13 № 03-04-06/24677 ).

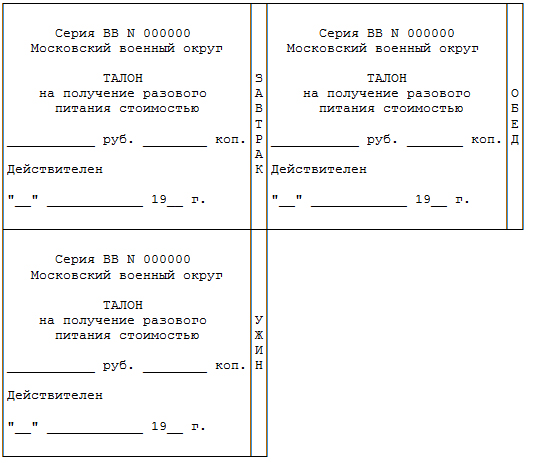

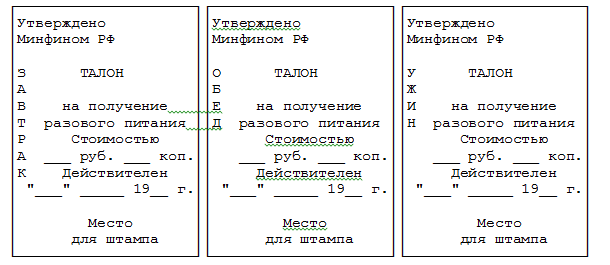

Однако чтобы исчислить НДФЛ, необходимо установить размер дохода каждого работника. Только в этом случае на сумму дотации начисляется налог (п. 8 информационного письма Президиума ВАС РФ от 21.06.99 № 42 ). То есть для начисления НДФЛ определяющее значение имеет персонифицированный учет дохода каждого сотрудника. Если такой учет организован (например, когда талоны на питание выдаются работникам персонально), то на стоимость питания нужно начислить НДФЛ.

Если же организовать персонифицированный учет невозможно (например, при приобретении питьевой воды, чая или кофе), то облагаемого НДФЛ дохода не возникает (письмо Минфина России от 30.01.13 № 03-04-06/6-29 ).

Особняком стоит ситуация, когда питание организовано по принципу шведского стола. Минфин высказывал мнение, что в таком случае доход работников можно определить расчетным путем: исходя из общей стоимости питания работников и сведений из табеля учета рабочего времени (письмо Минфина России от 18.04.12 № 03-04-06/6-117 ). Однако судьи с таким подходом не согласны (постановление ФАС Дальневосточного округа от 15.06.09 № Ф03-2484/2009).

Обратите внимание

Минфин настаивает на том, что работодатель должен принимать все возможные меры по оценке и учету полученного сотрудниками дохода (письмо Минфина России от 06.03.13 № 03-04-06/6715 ).

Страховые взносы

Когда работодатель выплачивает сотрудникам денежные компенсации (дотации) на питание, то на них нужно начислить пенсионные, медицинские и взносы на травматизм (ч. 1 ст. 7 Федерального закона от 24.07.09 № 212-ФЗ, п. 1 ст. 20.1 Федерального закона от 24.07.98 № 125-ФЗ, письмо Минздравсоцразвития России от 19.05.10 № 1239-19 ).

При других вариантах оплаты определяющее значение для начисления взносов имеет возможность определить доход каждого работника. Если точная сумма дохода известна, то на стоимость питания нужно начислить взносы. Причем, в базу для начисления следует включить стоимость предоставленного питания с учетом НДС (ч. 6 ст. 8 Закона № 212-ФЗ, п. 3 ст. 20.1 Закона № 125-ФЗ).

Если же сумму дохода определить нельзя (допустим, при варианте «шведский стол»), то на стоимость питания страховые взносы не начисляются. Суть в том, что взносами облагается только адресные выплаты в пользу конкретных работников (письмо Минтруда России от 24.05.13 № 14-1-1061 ). Эта позиция подтверждена и решением Высшего арбитражного суда, который заявил: если определить экономическую выгоду каждого работника невозможно, то страховые взносы не начисляются (определение ВАС РФ от 09.09.13 № 11907/13 ).

Обязательная оплата питания

Если работодатель участвует в оплате в силу требований законодательства, то стоимость питания можно рассматривать как компенсацию, связанную с исполнением трудовых обязанностей.

Например, работодатель должен обеспечивать продуктами и питанием работников, которые заняты на работах с вредными и особо вредными условиями труда (ст. 222 ТК РФ). Если компенсация осуществляется в пределах установленных норм, то на нее не начисляются:

- НДФЛ (п. 3 ст. 217 НК РФ);

- страховые взносы (п. 2 ч. 1 ст. 9 Закона № 212-ФЗ, п. 2 ч. 1 ст. 20.2 Закона № 125-ФЗ).

Отметим, что вредные условия труда на рабочих местах должны быть подтверждены результатами специальной оценки условий труда (аттестации рабочих мест) (см. письмо Минфина России от 31.03.14 № 03-03-РЗ/13985 ). О том, когда нужно провести специальную оценку, читайте в статье «Спецоценка условий труда: выбираем «оценщика» и подаем декларацию соответствия ».

Ситуация. В 2013 года компания провела аттестацию рабочих мест, которая подтвердила наличие вредных условий на рабочих местах. В 2014 год специальная оценка условий труда не проводилась, но компания продолжает выдавать работникам бесплатное питание.

Решение. Стоимость бесплатного питания можно не облагать ни НДФЛ, ни страховыми взносами, поскольку ранее проведенной аттестацией подтверждено наличие вредных условий труда. В этом случае выдача бесплатного питания обязательна в силу требований законодательства.

Прекратить бесплатную выдачу питания можно при одновременном соблюдении двух условий (п. 13 «Норм и условий», утв. приказом Минздравсоцразвития России от 16.02.09 № 45н ):

- специальная оценка подтвердила безопасные (допустимые) условия труда;

- профсоюз организации (иной представительный орган) не возражает против отмены бесплатного питания.

Если же проведенная в будущем специальная оценка вредность не подтвердит, но выдача питания продолжится, то НДФЛ и взносы уже потребуется начислять (поскольку как компенсация такая выдача уже рассматриваться не сможет).

Учет расходов на питание

В каких случаях можно, а когда нельзя учесть расходы на питание? Нужно ли начислять на дотации НДС? Ответы на эти вопросы обобщим в таблице.

Таблица. Учет расходов на питание.

Питание сотрудников: организация, учет, налогообложение

Питание сотрудников: организация, учет, налогообложение

Компания на основании коллективного договора обеспечивала работникам бесплатное питание. Расходы на содержание столовой, в том числе на приобретение продуктов, производились за счет чистой прибыли и не относились в состав расходов при исчислении налога на прибыль. По результатам выездной проверки ИФНС доначислила налог на прибыль, пени и штраф, признав столовую обслуживающим производством. Согласно показаниям работников компании и других фирм. 349

В письме от 25.08.16 № 03-07-11/49599 Минфин рассказал об НДС при предоставлении посетителям и сотрудникам организации в общедоступных помещениях офиса кофе, чая, сахара и прочих соответствующих продуктов. Объектом налогообложения НДС признаются операции по реализации. В соответствии с пунктом 1 статьи 39 НК реализацией признается передача на возмездной основе права собственности на товары, результатов выполненных работ одним лицом для. 619

Об НДС при предоставлении продуктов посетителям и работникам организации в общедоступных помещениях офиса 405

Положением об оплате труда работников компании предусмотрено предоставление работникам бесплатного питания при наличии финансовой и технической возможности. В подтверждение факта несения таких расходов компанией представлены акты о списании товаров, карточки счета 91.2 «Прочие расходы: Питание сотрудников». Компания учла расходы на питание при исчислении налога на прибыль, а также со стоимости продуктов заявила вычет в налоговой декларации по. 722

В письме от 25.07.16 № 03-03-06/1/43376 Минфин рассказал об учете для целей налога на прибыль расходов на содержание столовой, числящейся на балансе организации. Согласно подпункту 48 пункта 1 статьи 264 НК к прочим расходам, связанным с производством и реализацией, относятся расходы на содержание объектов общественного питания, обслуживающих трудовые коллективы (включая суммы начисленной амортизации, расходы на проведение ремонта помещений. 476

Об учете для целей налога на прибыль расходов на содержание столовой, числящейся на балансе организации 188

В письме от 19.07.2016 № 03-04-06/42359 Минфин рассказал о вопросах налогообложения в связи с выплатами работникам-вахтовикам. Если наличие пункта сбора определяется производственной необходимостью, спецификой работы организации, если по прибытии в место сбора работник фактически приступает к исполнению своих трудовых обязанностей, подчиняясь правилам внутреннего трудового распорядка, оплата работодателем проезда работников от пункта сбора до. 352

Об НДФЛ и налоге на прибыль при привлечении работников к работе вахтовым методом 242

Если Вы (как работодатель) оплачиваете/собираетесь оплачивать питание своим работникам, то Вам будет очень полезно узнать об изменениях в этой сфере. 2255

Организация, в соответствии с коллективным договором, компенсирует сотрудникам оплату обедов в столовой, расположенной на территории организации, из расчета 150 руб. за каждый рабочий день, но не более стоимости обеда. В конце месяца сотрудники сдают отчет с приложенными к нему чеками. Компенсация выплачивается в начале следующего месяца по итогам предыдущего в соответствии с отчетом сотрудников. Как заполнить строки 100, 110, 120 расчета по форме 6-НДФЛ? 1800

Компания в соответствии с трудовым, коллективным договором и положением о вахтовом методе работ обеспечивала своих «вахтовых» работников бесплатным трехразовым питанием. По результатам выездной проверки ИФНС признала такое питание доходом работников, полученным в натуральной форме, сославшись на подпункт 1 пункта 2 статьи 211 НК, доначислила НДФЛ, пени и штраф. Суды трех инстанций (дело № А05-13582/2014) признали решение инспекции. 1 1983

В письме от 06.05.16 № 03-04-05/26361 Минфин указал, что к доходам, полученным налогоплательщиком в натуральной форме, в частности, относится оплата (полностью или частично) за него организациями товаров (работ, услуг), в том числе питания. При этом налоговая база определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из их цен, определяемых в порядке, аналогичном предусмотренному статьей 105.3 НК. Таким образом, стоимость. 5 4258

Об обложении НДФЛ стоимости питания, предоставляемого сотрудникам организации 1788

Компания (агент) на основании заключенных с работниками агентских договоров приобретала продовольственные товары, часть из которых в последующем подвергалась термической обработке для приготовления блюд. В дальнейшем готовые блюда передавались работникам компании (работающим вахтовым методом) в котлопунктах с последующим удержанием из заработной платы стоимости продуктов по закупочной цене, без учета транспортных расходов, расходов на. 1893

В коллективном договоре компании предусмотрена обязанность работодателя обеспечивать работников, занятых в сельскохозяйственном производстве, горячим питанием по льготным ценам. Стоимость обеда для работников составляла 30 рублей, для не работников – 200 рублей. Компания вела аналитический учет обедов по каждому работнику для исчисления НДФЛ, при этом, разницу в стоимости питания не включала в расходы на оплату труда и в базу для исчисления. 936

В письме от 21.03.16 № 03-04-05/15542 Минфин рассказал об НДФЛ со стоимости питания, предоставляемого сотрудникам организации. При оплате организацией питания для своих сотрудников указанные лица могут получать доходы в натуральной форме, а организация должна выполнять функции налогового агента. В этих целях организация должна принимать все возможные меры по оценке и учету экономической выгоды (дохода), получаемой сотрудниками. Вместе с. 1451

Об обложении НДФЛ стоимости питания, предоставляемого сотрудникам, при наличии или отсутствии возможности персонификации 1217

Компания занималась геологоразведочными, геофизическими и геохимическими работами в области изучения недр. Часть работ выполнялась на объектах, расположенными в полевых условиях, работниками компании вне места постоянного проживания и без ежедневного возвращения домой. При этом компания на основании коллективного договора обеспечивала их продуктами питания, что подтверждается накладными, требованиями-накладными, товарными отчетами, ведомостями. 1525

ООО «А» (заказчик) заключило с ООО «К» (поставщик) договор на доставку питания и организацию питания работников в столовой в форме шведского стола. По результатам выездной проверки ИФНС доначислила компании налог на прибыль, НДС, пени и штраф, поскольку в коллективном и трудовых договорах отсутствует указание на организацию питанию. Налоговая признала эти расходы не относящимися к производственной деятельности. Суды первой инстанции и. 1464

Компания занималась добычей руд и песков драгоценных металлов (золота, серебра и металлов платиновой группы) с использованием вахтового метода работы. Положением о вахтовом методе работ компании установлено, что проживающие в вахтовых поселках работники обеспечиваются транспортным, торгово-бытовым обслуживанием, а также ежедневным трехразовым горячим питанием. Эта обязанность была закреплена коллективным соглашением. Для этого компания. 1087

ООО «А» (заказчик) заключило с ООО «К» (исполнитель) договор на оказание услуг по доставке питания для работников, учло эти расходы при исчислении налога на прибыль в прочих расходах и заявило вычет в налоговой декларации по НДС. Положением об оплате труда работников предусмотрено, что работодатель организует доставку питания, а сотрудник самостоятельно его оплачивает. По результатам выездной налоговой проверки ООО «А» инспекция доначислила. 1033

В письме от 09.10.15 № 03-03-06/57885 Минфин рассмотрел вопрос организации о ее праве списать возмещаемые ею расходы на оплату питания работников в однодневной командировке, после которой сотрудники приносят чеки на оплату стоимости питания (то есть при наличии подтверждающих документов). В соответствии со статьей 168 Трудового кодекса в случае направления в служебную командировку работодатель обязан возмещать работнику: расходы по проезду;. 1594

Об учете в целях налогообложения прибыли расходов на оплату стоимости питания работников, находящихся в однодневной командировке 1236

В письме от 07.09.15 № 03-04-06/51326 Минфин указал, что при приобретении организацией питания (чай, кофе и т.д.) для своих сотрудников указанные лица могут получать доходы в натуральной форме, а организация должна выполнять функции налогового агента. В этих целях она должна принимать все возможные меры по оценке и учету экономической выгоды (дохода), получаемой сотрудниками. Вместе с тем, если при потреблении сотрудниками питания. 3 3920

Компания по собственной инициативе на основании приказов руководителя производила выплаты на питание своим сотрудникам за счет чистой прибыли. Эти выплаты не были оговорены в трудовых договорах, заключаемых с работниками, не зависели от результата работы конкретного сотрудника, носили социальный характер. По результатам выездной проверки ФСС доначислил компании страховые взносы, пени и штраф, решив, что эти выплаты подлежат включению в. 19 4407

В письме от 11.06.15 № 03-07-11/33827 Минфин указал, что при безвозмездном предоставлении сотрудникам, персонификация которых не осуществляется, продуктов питания объекта налогообложения НДС и права на вычет налога, предъявленного по данным товарам, не возникает. В целях налога на прибыль к прочим расходам, связанным с производством и реализацией, относятся, в частности, расходы на обеспечение нормальных условий труда и мер по технике. 3 3306

Об исчислении налога на прибыль и НДС при предоставлении сотрудникам продуктов питания безвозмездно (в том числе чая, кофе, сахара) 3042

При камералке налоговики могут допросить свидетелей и истребовать документы у контрагентов 2-го, 3-го и так далее звена. Частичная компенсация питания работников взносами не облагается. По этим и другим вопросам (включая подряд в строительстве) дал разъяснения АС ВВО. 1050

Компания обеспечивала своих работников бесплатным питанием на основании трудовых договоров в соответствии с внутренними распорядительными документами. Питание организовалось посредством заключения договоров со сторонними специализированным организациями. В случае отказа сотрудника от питания замена денежной выплатой не производилась. Бесплатное питание было обусловлено производственной необходимостью для повышения эффективности. 3 3304

Компания организовала бесплатное питание сотрудников, заключив договоры об оказании услуг с соответствующими организациями. Спорные выплаты не были оговорены в трудовых договорах. Оплата питания производилась за счет чистой прибыли компании. По результатам выездной проверки ПФ доначислил страховые взносы, пени и штраф, решив, что стоимость питания, предоставленного сотрудникам бесплатно, признается доходом, полученным в натуральной форме. 2935

ООО «А» заключило с другими фирмами договоры на оказание услуг общественного питания работникам. При этом обеспечение питанием работников ООО «А» было предусмотрено коллективным договором для оказания им социальной защиты и создания надлежащих (нормальных) условий труда. Компания на основании приказов частично компенсировала работникам питание (из расчета 100-125 рублей в сутки на работника) - начисляла указанную сумму в счет зарплат и затем. 3426

Фирма в своем запросе в Минфин указала, что реализует мероприятия по обеспечению нормальных условий труда. В их числе - санитарно-бытовое и лечебно-профилактическое обслуживание работников, и иные меры по обеспечению безопасных условий и охраны труда. В частности, работодатель обеспечивает работников бесплатными продуктами питания в соответствии с утверждённым в локальном акте перечнем (чай, кофе, сахар, бутерброды и т.д.). Продукты питания. 1 3581

Об НДС и налоге на прибыль при предоставлении сотрудникам безвозмездно продуктов питания по системе "шведский стол" 2445

Организация вправе по своей инициативе обеспечивать сотрудников питанием. Но такая забота о сотрудниках может выйти компании боком. Налоговики в некоторых случаях могут придраться к расходам, доначислить НДС и НДФЛ. 4311

В письме от 01.12.2014 № 03-03-06/1/61204 Минфин напомнил, что в силу пункта 4 статьи 255 НК к расходам на оплату труда относятся стоимость бесплатно предоставляемых в соответствии с законодательством РФ питания и продуктов, а также иные расходы, предусмотренные трудовым и (или) коллективным договором. При этом пунктом 25 статьи 270 НК установлено, что в целях налога на прибыль не учитываются расходы в виде компенсаций удорожания. 2244

Об учете в расходах на оплату труда стоимости бесплатного или льготного питания работников 2225

В 2010-2012 годах компания обеспечивала своих работников в период весенне-полевых и уборочных работ питанием. Работники полученное питание частично оплачивали по льготной стоимости. По результатам выездной проверки ПФ решил, что неоплачиваемая сотрудниками часть стоимости питания признается доходом, полученным в натуральной форме, доначислил страховые взносы, пени и штраф. Суды трех инстанций (дело № А64-1219/2014) признали решение. 1684

Письмом от 31 октября 2014 г. N ГД-4-3/22546@ ФНС разослала нижестоящим органам разъяснения Минфина от 16 октября 2014 г. N 03-07-15/52270, разместив их также на сайте ФНС в разделе обязательных для применения налоговиками. Ведомство указало на пункт 12 постановления пленума ВАС от 30 мая 2014 г. N 33. Не являются объектом налогообложения НДС операции по бесплатному предоставлению налогоплательщиком своим работникам предусмотренных. 2350

Об НДС с передачи работникам продуктов питания, приобретаемых согласно коллективному договору 1441

В письме от 8 июля 2014 г. N 03-07-11/33013 Минфин напомнил, что безвозмездная передача права собственности на товары, результатов выполненных работ, оказание услуг признается реализацией. Таким образом, предоставление организацией на безвозмездной основе питания (обедов) работникам организации является объектом налогообложения НДС, считает ведомство. 1920

Предоставление организацией бесплатного питания (обедов) сотрудникам облагается НДС 1932

Если столовая обслуживает исключительно работников предприятия, то затраты на ее содержание можно учесть в составе прочих расходов, связанных с производством и реализацией. Об этом напомнил Минфин России в письме от 27.06.14 № 03-03-06/1/30947. По общему правилу, организации, в состав которых входят объекты обслуживающих производств и хозяйств (ОПХ), определяют базу по налогу на прибыль в отношении деятельности таких объектов отдельно от. 1747

Безвозмездная передача работникам обедов является объектом налогообложения налогом на добавленную стоимость. Такое мнение высказал Минфин России в письме от 08.07.14 № 03-07-11/33013. Чиновники ссылаются на положение пункта 1 статьи 146 НК РФ, где сказано, что объектом обложения НДС являются операции по реализации товаров (работ, услуг). А реализация включает в себя, в том числе, передачу права собственности на товары на безвозмездной. 1603

Компания оплачивала стоимость питания своих работников. В ходе выездной проверки ПФ доначислил страховые взносы на сумму расходов на питание. Спорные выплаты не оговорены ни в трудовых, ни в коллективном договорах - работники питаются бесплатно по инициативе работодателя. Суды первой и апелляционной инстанций (дело № А60-22299/2013) признали правомерным решение фонда, поскольку спорные расходы отражены индивидуально по каждому работнику. 2229

В соответствии с заключенными трудовыми договорами фирма компенсирует разъездным работникам стоимость питания. Нужно ли начислять на такие выплаты страховые взносы? Минтруда в своем письме от 11.03.2014 № 17-3/В-100 сказал, что нужно. По общему правилу не облагаются страховыми взносами компенсации, которые установлены законодательством и связаны с трудовой деятельностью сотрудников (абз. «и» подп. 2 п. 1 ст. 9 Федерального закона от. 2111

При расчете налога на прибыль порядок признания расходов на содержание столовой предприятия зависит от того, кого обслуживает данная столовая. 3066

В соответствии с заключенными трудовыми договорами, организация компенсирует своим разъездным работникам стоимость питания. Нужно ли начислять на такие выплаты страховые взносы? Да, нужно, считают в Минтруде (письмо от 11.03.14 № 17-3/B-100). Как известно, объектом обложения страховыми взносами признаются, в частности, выплаты и иные вознаграждения, которые организации осуществляют в пользу физических лиц. Об этом сказано в статье 7. 1465

В письме от 11.03.2014 № 17-3/В-100 Минтруд высказал мнение об обложении взносами компенсаций на питание работникам, чей постоянный труд носит разъездной характер или происходит в пути или вахтовым методом. Минтруд указал, что оплата организацией питания таких работников не предусмотрена ни статьей 302 Трудового кодекса «Гарантии и компенсации лицам, работающим вахтовым методом», ни статьей 168.1 "Возмещение расходов, связанных со. 1645

О взносах с компенсации расходов на питание, если у работника разъездной характер работы или он трудится вахтовым методом 2684

О налогообложении при бесплатной выдаче молока работникам, занятым на работах с вредными условиями труда 2638

Минфин России в письме от 11.02.2014 № 03-04-05/5487 указал, что стоимость бесплатно предоставленных работникам обедов следует включать в налоговую базу по НДС. При этом суммы налога, предъявленные по таким товарам, подлежат вычету в общеустановленном порядке. 1745

Суды согласились с действиями налоговиков, доначисливших НДФЛ и налог на прибыль по эпизодам расходования средств компании главбухом. Кроме того, выяснилось, что выплаченные премии к 8 марта и Дню России не были предусмотрены локальными актами, значит, в составе расходов этих премий быть не должно. Зависший на уволенном сотруднике подотчет также не вызвал понимания ни у налоговиков, ни у судов, а вычеты по НДС надо подтверждать вовремя, отметили судьи. 2872

Для начисления страховых взносов необходимо, чтобы доход был получен работником, индивидуализирован и не относился к социальным выплатам. Эти условия не выполняются, если оплачивать питание работникам через выдачу талонов. Ими работники смогут рассчитываться в организации общественного питания, которой компания на основе талонов будет перечислять оплату. 3594

В письме от 11.02.14 № 03-04-05/5487 Минфин разъяснил вопросы налогообложения в случае, когда организация предоставляет продукты своим сотрудникам бесплатно для самостоятельного приготовления ими обедов. Доход в виде материальной выгоды сотрудников облагается НДФЛ, если можно оценить денежный эквивалент материальной выгоды, полученной каждым налогоплательщиком, то есть если доход можно персонифицировать. Если продукты приобретаются на. 2422

О налогообложении стоимости питания, приобретаемого организацией для своих сотрудников 2555

По общему правилу стоимость бесплатного питания, предоставленного работникам организации, должна быть включена в налоговую базу по налогу на добавленную стоимость. Но из этого правила есть и исключения. Подробности — в недавно опубликованном письме УФНС России по г. Москве от 27.11.13 № 16-15/123500. Как известно, объектом налогообложения по НДС признаются, помимо прочего, операции по реализации товаров (работ, услуг) на территории РФ. Об. 1686

О порядке учета расходов на содержание столовой для работников, в том числе, обслуживающей и сторонних лиц 3017

Фирма оплачивала питание своих работников, заключив договор на оказание услуг с ИП. Управление ПФ по результатам выездной проверки за 2010 год доначислило страховые взносы, а также пени и штраф, посчитав, что оплата услуг питания неправомерно не включена в облагаемую базу по страховым взносам. Спорные выплаты не были оговорены ни в трудовом договоре, ни в коллективном договоре. То есть работники питались бесплатно по инициативе. 2727

Обеспечивая питанием представителей других компаний, прибывших на деловые переговоры, организация задалась вопросом: а нужно ли начислять с таких расходов НДС? Финансисты ответили, что не нужно. 1989

Налоговая инспекция провела выездную проверку компании за три года - 2008-2010. Фирма применяла общий режим и ЕНВД по организации питания сотрудников. Налоговый и бухгалтерский учет вели две сторонние фирмы. Стоимость их услуг оказалась не распределена по двум системам налогообложения (в то время как при совмещении ЕНВД и ОСН необходим или раздельный учет, или распределение непрямых расходов пропорционально доходам по двум системам). 33 4556

В колдоговоре предусмотрено, что сотрудникам выдаются талоны на питание и они положены за каждый день, когда работник находится на предприятии. Организация дополнительно выдавала талоны за время нахождения в отпуске, на больничном, в командировке. Эти расходы не предусмотрены колдоговором и незаконно исключены из облагаемой прибыли. К подобному выводу пришел ФАС Поволжского округа (постановление от 11.07.13 № А55-26978/2012). 1227

Организация на территории РФ осуществляет строительство. Запланированный срок строительства составляет три года. На стройке работают граждане Китая, временно пребывающие на территории РФ, с рабочими визами от 9 до 12 месяцев. В течение всего срока действия виз работники проживают во временных сооружениях на строительной площадке. Организация интересуется, считается ли это работой вахтовым методом и облагаются ли НДФЛ суммы оплаты стоимости. 3431

О необложении НДФЛ сумм оплаты организацией проживания и питания работников, привлекаемых к работе вахтовым методом 2739

Работодатель заключает договор с юридическим лицом на организацию питания сотрудников. Сотрудникам будут выдавать талоны определенной стоимости. Каков порядок налогообложения расходов на питание сотрудников (налог на прибыль, НДФЛ, страховые взносы)? 6019

Правительство внесло в Госдуму законопроект об отмене нормы Налогового кодекса РФ об освобождении от налогообложения налогом на добавленную стоимость (НДС) операций по реализации продукции собственного производства в счет натуральной оплаты труда, натуральных выдач для оплаты труда, а также для общественного питания работников, привлекаемых на сельхозработы. Информация об этом содержится в электронной базе документов нижней палаты. 1293

В письме от 30.01.13 № 03-04-06/6-29 Минфин еще раз коснулся темы налогообложения доходов сотрудников, полученных в натуральной форме в виде офисных чая, кофе, а также - в виде питания на корпоративном празднике. При этом ведомство не преминуло заметить, что работодатель обязан приложить все усилия для вычисления стоимости употребленных каждым работником продуктов. Но все же, "если при потреблении сотрудниками питания, приобретенного. 6 2145

О нюансах налогообложения НДФЛ доходов в натуральной форме, полученных работниками в виде питания на корпоративе 2513

В трудовом договоре прописано, что работодатель гарантирует своему работнику на время действия договора бесплатное питание и бесплатный проезд к месту работы и обратно. Облагается ли НДФЛ стоимость бесплатного питания и проезда к месту работы и обратно? 4454

В письме от 13.12.12 № 03-07-07/133 Минфин разрешил не облагать НДС операции по безвозмездной реализации чая, кофе и тому подобных продуктов посетителям и сотрудникам офиса. Соответственно, не принимается к вычету и НДС при их закупке. "Аналогично, в случае приобретения организацией услуг по организации и проведению культурно-развлекательных мероприятий, включающих аренду зала, концертную программу, банкетно-фуршетное обслуживание, для. 3736

Предоставление посетителям и работникам организации в общедоступных помещениях офиса кофе, чая, печенья - не объект обложения НДС 3104

Минфин высказал мнение, что даже в тех случаях, когда работникам законодательно запрещено брать с собой на работу еду, предоставление им бесплатного питания облагается НДФЛ. 1891

Об обложении НДФЛ бесплатного питания, предоставляемого сотрудникам 1718

О включении стоимости питания работников в налоговую базу по НДС 2271

ООО обеспечивает работников бесплатными продуктами питания (чаем, кофе, сливками, сахаром и т.д.). Экономическую выгоду, получаемую каждым работником, определить невозможно в силу потребления работниками продуктов в разном количестве, различной стоимости из предложенного ассортимента. Минфин в письме от 30.08.12 № 03-04-06/6-262 согласился с мыслью, что если доход, получаемый таким образом в натуральной форме, невозможно. 1 3297

Доход сотрудников в натуральной форме может не быть объектом обложения НДФЛ 4682

Минфин полагает, что стоимость бесплатного питания, предоставляемого работникам, следует включать в базу по НДС (письмо от 27.08.12 № 03-07-11/325). Минфин указывает на п. 1 ст. 146 НК РФ. В соответствии с которым реализация товаров на территории Российской Федерации, в том числе передача права собственности на товары на безвозмездной основе, признается объектом налогообложения НДС. Сумма НДС, предъявленная по таким товарам, подлежит. 1603

Минфин России в письме от 02.08.2012 № 03-04-06/6-213 разъяснил, освобождается ли от обложения НДФЛ стоимость бесплатного питания (компенсация за него), выданного членам летного экипажа, и можно ли принять в целях исчисления налога на прибыль расходы на питание в пределах законодательно установленных норм. Бесплатное питание, предоставляемое членам экипажа воздушного судна, является полагающимся им натуральным довольствием. 1358

Если компания организовывает бесплатные обеда для своих работников, то их стоимость она может списать в расходы. Но при соблюдении определенных условий. А именно: питание должно быть предусмотрено в трудовом или коллективном договоре в качестве оплаты труда. Тогда в соответствии с п. 4 ст. 255 Налогового кодекса его стоимость можно учесть при расчете налога на прибыль (письмо Минфина России от 04.06.2012 г. № 03-03-06/1/292). 1893

По колдоговору предприятие обязано обеспечивать работников горячим питанием. Это трудовые отношения, при которых нет реализации. Значит, не надо определять НДС. К такому выводу пришел ФАС Западно-Сибирского округа (постановление от 01.06.12 № А03-12355/2011). В других решениях также учитывалась ссылка на колдоговор как аргумент против НДС. Для примера отметим постановление ФАС Московского округа от 30.11.09 № КА-А40/12576-09 и ФАС. 1109

Организация вправе учесть в прочих расходах затраты на приобретение чистой питьевой воды для своих сотрудников 1903

Как рассчитать НДФЛ, если компания обеспечивает сотрудникам шведский стол 2 4112

По мнению Минфина, оценить экономическую выгоду, полученную каждым работником в случае организации питания по принципу шведского стола можно. Для этого достаточно иметь сведения об общей стоимости питания и данные табеля учета рабочего времени. А если известен размер дохода, полученного сотрудником, значит, возникает объект обложения НДФЛ (письмо от 18.04.12 № 03-04-06/6-117). В социальный пакет, которые многие компании предоставляют. 1869

Предоставление питания работникам в счет заработной платы облагается НДС 2 2733

НДФЛ: включаются ли расходы юрлица на организацию питания своих работников в доход последних 1307

Организацией заключен договор с предприятием общественного питания на оказание услуг по обеспечению питанием работников организации. В соответствии с заключенным договором организацией производится оплата услуг предприятию по организации общественного питания. Оплата самого питания производится работниками по рыночным ценам за счет собственных средств. Минфин России в своем письме от 20.09.2011 № 03-03-06/1/559 указал, что выплата организацией. 1145

Как подчеркнул ВАС РФ, в расчет среднего заработка, из которого исчисляются пособия по уходу за ребенком, не включаются выплаты социального характера и иные выплаты, не относящиеся к оплате труда, в том числе, оплата стоимости питания. Такой вывод был сделан судьями при рассмотрении жалобы компании. Управление ФСС произвело проверку организации и был выявлен факт неверного расчета среднего заработка. Организацию привлекли к ответственности. 1265

Оплата стоимости питания является выплатой, не относящейся к заработной плате. Она не должна включаться в заработок для исчисления пособия по временной нетрудоспособности, к такому выводу пришел ФАС Поволжского округа. Кассационная инстанция в постановлении от 16.02.2011 г. № А55-9305/2010 сделала ссылку на п. 4 Положения «Об особенностях порядка исчисления пособий по временной нетрудоспособности, по беременности и родам гражданам, подлежащим. 1 1162

Кто имеет право на лечебно-профилактическое питание? – Работники с особо вредными условиями труда, должности которых указаны в специальном перечне. Как выдавать лечебно-профилактическое питание? – В столовой, в виде горячих завтраков или обедов. Можно ли заменить выдачу молока денежной компенсацией? – Да, по заявлению работника. 10845

Ежемесячно по приказу руководителя работникам компенсируются их затраты на питание в сумме фактически произведенных расходов (по чекам), но не более установленного в приказе размера. Возможно ли учесть такие затраты организации в целях налогообложения прибыли, облагаются ли доходы, которые работник получает в виде компенсации расходов на питание, НДФЛ и страховыми взносами, как отразить оплату стоимости питания работников в бухгалтерском учете организации, разъясняют эксперты службы Правового консалтинга ГАРАНТ Л. Ананьева, Е. Мельникова. 11897

Если на предприятии трудятся специалисты с разъездным характером работы, то им можно оплатить расходы на питание. Это разрешено сделать двумя способами: в виде доплаты к заработку или в виде компенсации расходов. О том, какой вариант более выгодный для предприятия и для работника, – в статье. 3672

Компания, применяющая упрощенную систему налогообложения, может включать в расходы стоимость бесплатного молока и компенсации питания для персонала, если данные выплаты предусмотрены правила внутреннего трудового распорядка. Как разъяснила «Главбуху» Ольга Чугина, консультант «Аудиторской фирмы «БИЗНЕС-СТУДИО», все виды затрат, которые можно принять при расчете «упрощенного» налога, перечислены в пункте 1 статьи 346.16 Налогового кодекса РФ. 1308

Организация, оказывающая своим работникам услуги общественного питания в столовой, уплачивает ЕНВД, независимо от источника и порядка финансирования столовой, а также формы оплаты услуг 1959

Сельхозорганизация во время посевной обеспечивает занятый на полях персонал питанием. Однако ни коллективным, ни трудовым договором это не предусмотрено. Можно ли учесть расходы на полевое питание при расчете единого сельхозналога? Нужно ли удержать из дохода работника НДФЛ и начислить страховые взносы? Ответы – в нашем материале. 5572

Начисляются ли в 2010 году страховые взносы во внебюджетные фонды со стоимости питания сотрудников, если положение о питании не зафиксировано ни в трудовых договорах, ни в коллективном договоре, ни в локальных актах организации? Страховые взносы на стоимость питания сотрудников начисляются независимо от наличия или отсутствия положения о питании в трудовых договорах или других внутренних документах организации. Исключение составляет оплата. 2235

Минфин: Организация, применяющая УСН, не вправе учитывать в составе расходов затраты на питание членов экипажей морских, речных и воздушных судов 1509

Со 2 июня 2009 года действуют новые нормы и правила выдачи молока и заменяющей его продукции, а также выплаты денежной компенсации вместо молока. Претерпел изменения и порядок выдачи спецпитания. Рассмотрим основные нововведения. 19955

Если питание сотрудникам предоставляется в счет зарплаты, то объекта налогообложения по НДС не возникает. К такому выводу пришел ФАС Уральского округа (постановление от 05.08.09 № Ф09-5414/09-С2). Суд рассмотрел такой спор. Организация снабжала своих работников бесплатным питанием. По мнению инспекции, «выручку, полученную от реализации питания», нужно было включить в базу по НДС, так как при предоставлении обедов работникам осуществляется. 1425

Правительство утвердило рацион питания экипажей морских и речных судов рыбопромыслового флота, применяемый в целях исчислении налога на прибыль и ЕСХН 2362

Если компенсация питания работников предусмотрена коллективным или трудовыми договорами, данные выплаты облагаются ЕСН, и налогоплательщик не вправе оплачивать их из чистой прибыли. Такой вывод следует из постановления ФАС Московского округа от 22.05.09 № КА-А40/4506-09. Суть конфликта в следующем. Компания компенсировала работникам стоимость питания. Поскольку выплаты производились из чистой прибыли, данные суммы в базу по ЕСН не включались. 1141

Перечни профессий и должностей, работа в которых дает право на бесплатное получение лечебно-профилактического питания в связи с особо вредными условиями труда, утверждены для химического производства, цветной металлургии, пищевой промышленности и некоторых других производств (приказы Минздравсоцразвития оот 16.02.2009 г. № 45н, 46н). Одновременно установлены рационы и правила выдачи питания. Рационы, как правило, должны выдаваться перед началом. 1179

Многие организации перед новогодними праздниками устраивают корпоративные вечера. Но ни в бухгалтерском, ни в налоговом законодательстве нет правил, специально предназначенных для учета затрат на банкет для своих сотрудников. Как такие расходы отразить в бухучете и учесть для целей налогообложения? 4818

В приказе от 16.02.2009 № 46н Минздравсоцразвития России утвердило перечень производств, профессий и должностей, работа в которых дает право на бесплатное получение лечебно-профилактического питания в связи с особо вредными условиями труда. Кроме указанного перечня в документе определены рационы лечебно-профилактического питания, нормы бесплатной выдачи витаминных препаратов, а также Правила бесплатной выдачи лечебно-профилактического питания. 1128

Минздравсоцразвития утвердил Перечень профессий, которым положено бесплатное лечебно-профилактическое питание и Правила бесплатной выдачи питания 10049

Предоставляя учащимся и педагогам услуги питания, образовательная организация может выбрать один из двух вариантов. Либо привлечь для этих целей стороннюю фирму, либо организовать питание собственными силами. В последнем случае появляется возможность кормить учащихся бесплатно с меньшими затратами. Но в такой ситуации у бухгалтера возникает масса вопросов. И на многие из них нет однозначных ответов. 2598

Деятельность столовой, которую компания открыла исключительно для своих сотрудников, не подлежит переводу на ЕНВД. Об этом налоговикам напомнил ФАС Восточно-Сибирского округа в постановлении от 19 июня 2008 г. № А33-11148/07-Ф02-2593/08. В рассматриваемом деле инспекторы решили, что раз компания оказывает услуги общественного питания, то она должна платить и «вмененный» налог. Однако судьи сей подход не разделили. Они обратили внимание на то. 799

Законодательство обязывает образовательные учреждения организовывать питание обучающихся. Однако затраты часто полностью или частично возмещают родители воспитанников. Будут ли в данном случае поступления считаться доходом бюджетного учреждения и как указанные суммы отразить в учете? Давайте разбираться, принимая во внимание изменения, вступившие в силу в этом году. 2161

«…В трудовых договорах с работниками мы предусматриваем денежную компенсацию расходов на питание. Инспекторы нам заявили, что такие затраты нельзя учитывать при расчете налога на прибыль. Объясняют тем, что якобы Налоговый кодекс разрешает списывать лишь компенсации в виде как такового бесплатного или льготного питания. Но ведь это совершенно нелогично. Смысл и тех, и других компенсаций один и тот же – питание работников за счет компании. Какая разница, в какой форме они выплачиваются, если о них сказано в трудовом договоре – в таком случае их можно учесть в расходах на оплату труда. Разве я не права. » 2114

Минфин: питание работников подпадает под ЕНВД даже в случае, если полностью оплачивается за счет организации 1 1349

Рейтинг: 4.4/5.0 (1884 проголосовавших)

Рейтинг: 4.4/5.0 (1884 проголосовавших)