Рейтинг: 4.0/5.0 (1886 проголосовавших)

Рейтинг: 4.0/5.0 (1886 проголосовавших)Категория: Бланки/Образцы

Конструктор договоров для 1с предприятие 8 совершенно для конфигурации 1с управление торговлей 10.3. С печатными формами документов в PDF с печатью и подписями для типовых конфигураций 8.2. Система организации доп документов, гермес, для хоть какой конфигурации на платформе 8.2. Табель учета рабочего времени форма 0504421, в согласовании с приказом минфина рф от N 52н, мастер пакетной печати отгрузочных и документов для алкогольной продукции справки, спецификации, збу 1.0, ттн мастер печати документов по шаблонам из 1с8 в MS Word - контракта, коммерческие предложения и тому схожее новенькая версия 5.0. Наружная печатная форма, товарно - транспортная накладная с параметрами, для 1с бухгалтерии 3.0.

Корректировочный акт выполненных работ образецКорректировочный акт выполненных работ образец

Группа: Пользователь

Сообщений: 16

Регистрация: 17.03.2012

Пользователь №: 19443

Спасибо сказали: 1 раз(а)

корректировочный акт выполненных работ образец

Группа: Администраторы

Сообщений: 1326

Регистрация: 22.01.2009

Пользователь №: 9

Спасибо сказали: 594 раз(а)

Корректировочный счет-фактура: порядок выставления в связи с изменением стоимости отгруженных товаров - Корректировочный счет-фактура: порядок выставления в связи с изменением стоимости отгруженных товаров Федеральным законом от 19. Мы хотим обратить ваше внимание на нововведение, которое касается установления порядка в связи с изменением стоимости отгруженных товаров. Таким образом, поставлена точка в споре о правомерности выставления "отрицательных" счетов-фактур, когда на практике возникает необходимость скорректировать ранее выставленные счета-фактуры. Такая ситуация может возникнуть при предоставлении скидки на отгруженный товар, при частичном возврате товара, в сторону увеличения или уменьшения стоимости. Налогоплательщик может столкнуться с такой проблемой и в случае расчетов по договорам в условных единицах. Как же ему следует поступить в данной ситуации? Отрицательные счета-фактуры Хотелось бы напомнить читателю, что на сегодняшний день Минфин России придерживается совершенно определенной точки зрения, которая заключается в том, что отрицательные показатели в счетах-фактурах НК РФ не предусмотрены. Такое разъяснение можно увидеть в недавнем Письме финансового ведомства. Абзацы 5, 6 Письма Министерства финансов РФ от 11. Выставление отрицательных счетов-фактур нормами гл. Аналогичное мнение изложено в Письмах Минфина России от 01. Как видим, до 01. В то же время арбитражные суды признавали, что запрета на составление отрицательных счетов-фактур. Постановление ФАС Поволжского округа от 10. Инспекция указала, что Общество в книге продаж. Налоговый орган считает, что выставление отрицательного счета-фактуры Кодексом не допускается, порядок принятия к вычету НДС при изменении цены товара после его реализации не предусмотрен. Судами установлено, что между продавцом и покупателем был заключен договор купли-продажи. Предоставление скидки изменяет налоговую базу по НДС, которая в соответствии с п. С учетом изложенного является правильным вывод судов о том, что включение налоговым органом в налоговую базу по. Сегодняшние скидки и счет-фактура Еще раз обратимся к ситуации, когда покупателю предоставляется скидка задним числом за уже отгруженный товар, например, за достижение определенных показателей покупателем. Как на сегодняшний день рассматривает эту ситуацию финансовое ведомство в отношении выставления счетов-фактур и принятия по ним сумм НДС к вычету? Минфин России считает, что в данном случае происходит пересмотр цены товара задним числом. И покупатель должен корректировать сумму вычетов, а поставщик - налоговую базу по НДС за тот налоговый период, в котором отражена реализация товара Письмо Минфина России от 13. Соответственно, необходимо производить исправление первичных документов, счетов-фактур. При этом порядок внесения исправлений в счета-фактуры при изменении стоимости товаров следует производить в соответствии с порядком, изложенным в п. Продавец товаров, в свою очередь, вносит изменения в книгу продаж в порядке, установленном п. Покупателю придется внести соответствующие изменения в книгу покупок в порядке, оговоренном п. В этой связи интересно Письмо Минфина России от 20. В нем отмечено следующее. В соответствии с действующим порядком применения счетов-фактур при изменении цен ранее выполненных работ в счета-фактуры, выставленные подрядчиком при передаче результатов выполненных работ, следует внести соответствующие исправления в порядке, установленном п. Выставление счетов-фактур на сумму разницы между стоимостью работ, указанной в счете-фактуре, выставленном подрядчиком при передаче результатов выполненных работ, и стоимостью этих работ, исчисленной после изменения цены на данные работы, Налоговым кодексом РФ не предусмотрено. Как видим, описанный выше порядок корректировки для исчисления НДС приводит к увеличению документооборота и, что самое неприятное, - к уплате пеней покупателем, так как он имеет право принять к вычету суммы НДС по исправленному счету-фактуре в периоде его получения. Такие разъяснения дает финансовое ведомство в многочисленных письмах и, в частности, в недавнем Письме. Абзац 5 Письма Министерства финансов РФ от 26. Но в тоже время, если внимательно рассмотреть ситуацию, предоставление скидки - это уже другая операция, возникшая в периоде предоставления скидки, а не в периоде отгрузки, когда все операции были приведены в соответствие с требованиями действующего законодательства. Как следствие, подавать уточненную декларацию не требуется. Покупателю нужно сумму НДС, соответствующую размеру скидки, восстановить в периоде получения исправленного счета-фактуры. Такая точка зрения изложена в Постановлении ФАС Московского округа. Постановление ФАС Московского округа от 04. При определении налоговой базы по НДС сумма выручки подлежит определению с учетом скидок. Заявитель исчислял налоговую базу по НДС в соответствии с нормами НК РФ, предоставление скидок в учете в целях исчисления НДС отражалось в том периоде, в котором возникли основания их предоставления, а возможность изменения стоимости реализованной продукции при определенных обстоятельствах предусмотрена договорами. Судами признаны необоснованными требования инспекции о необходимости внесения изменений в счета-фактуры, выставленные при отгрузке товаров, и представления уточненной налоговой декларации за соответствующий налоговый период. Суд кассационной инстанции считает правильным такой вывод суда, поскольку счета-фактуры, выставленные при отгрузке, не содержали ошибок или искажений сведений. В этой связи не имелось оснований и для представления уточненной налоговой декларации ст. И тут снова возникает вопрос о выставлении "отрицательных" счетов-фактур на сумму скидки, о котором мы говорили ранее, и невозможности существования, по мнению Минфина России, таких счетов-фактур на сегодняшний день. Но все меняется с 01. Так что же это такое - корректировочные счета-фактуры и как их можно применять? Корректировочный счет-фактура Понятие " корректировочный счет-фактура" появился в гл. При изменении стоимости отгруженных товаров выполненных работ, оказанных услугпереданных имущественных прав далее - отгруженных товаров продавец выставляет корректировочный счет-фактуру покупателю. Это происходит в случаях п. Перед тем как выставить корректировочный счет-фактуру, продавец должен уведомить покупателя об изменении стоимости отгруженных товаров. Этому могут служить документы: договор, соглашение, иной первичный документ, подтверждающий согласие покупателя. Только при наличии такого документа имеется возможность у продавца или покупателя произвести налоговый вычет сумм НДС на основании корректировочного счета-фактуры п. Выставление данного счета-фактуры производится продавцом не позднее пяти дней со дня составления документа, подтверждающего факт согласия уведомления покупателя на изменение стоимости отгруженных товаров. Важным моментом являются обязательные реквизиты корректировочного счета-фактуры. Они поименованы в ст. Ими, в частности, являются: - наименование "корректировочный счет-фактура"; - порядковый номер и дата составления счета-фактуры, по которому происходит изменение стоимости отгруженных товаров; - наименования, адреса идентификационные номера налогоплательщика и покупателя; - наименование товаров и единица измерения при возможности ее указания, по которым осуществляются изменение цены тарифа или уточнение количества объема ; - количество объем отгруженных товаров до и после его уточнения; - наименование валюты; - цена тариф за единицу измерения при возможности ее указания без учета НДС до и после изменения, а в случае применения государственных регулируемых цен тарифоввключающих в себя налог; - стоимость всего количества товаров по счету-фактуре без НДС до и после внесенных изменений; - сумма акциза по подакцизным товарам; - налоговая ставка; - сумма налога, определяемая исходя из применяемых налоговых ставок до и после изменения стоимости отгруженных товаров; - стоимость всего количества отгруженных товаров по счету-фактуре с учетом суммы НДС до и после изменения стоимости отгруженных товаров; - разница между показателями счета-фактуры, по которому осуществляется изменение стоимости отгруженных товаров, и показателями, исчисленными после изменения их стоимости. Если стоимость отгруженных товаров уменьшается, то разница между суммами налога, исчисленными до и после их изменения, указывается с отрицательным знаком. Вот вам и узаконенные " отрицательные счета-фактуры"! Из приведенного выше видно, что обязательные реквизиты корректировочного счета-фактуры отличаются от реквизитов, выставляемых при отгрузке или предоплате. Таким документом в настоящее время являются Правила. С введением в действие поправок в ст. Но в то же время можно воспользоваться формой счета-фактуры на отгрузку с добавлением дополнительных реквизитов. Согласно официальной позиции дополнительные реквизиты не рассматриваются как нарушение требований ст. В Письме Минфина России от 11. Аналогичная точка зрения изложена в Письмах Минфина России от 07. Кроме того, в измененном п. Следует заметить, что выставление корректировочного счета-фактуры может оказаться очень трудоемким процессом. Ведь требования Налогового кодекса к этим счетам-фактурам предусматривают необходимость указывать сведения по каждому отгруженному товару, по которому произошло изменение стоимости, и на каждый счет-фактуру, по которому произошли изменения. Каков же порядок заполнения и применения корректировочного счета-фактуры при принятии НДС к вычету? Механизм принятия НДС к вычету по корректировочному счету-фактуре Как говорилось выше, стоимость отгруженных товаров может впоследствии как увеличиваться, так и уменьшаться. В том и другом случае принятие сумм НДС к вычету по корректировочным счетам-фактурам у продавца и покупателя будет в строго определенном порядке. Так, если происходит увеличение стоимости отгруженных товаров, то есть увеличиваются цена или количество товаров, то продавец поступает следующим образом. Он учитывает разницу между стоимостью отгруженных товаров до и после увеличения в налоговой базе того периода, когда была осуществлена отгрузка п. Как видим, если происходит увеличение стоимости отгруженных товаров в следующем налоговом периоде, то продавец должен представить в налоговый орган по месту регистрации уточненную налоговую декларацию и доплатить налог. Обратите внимание, что в этом случае пени не начисляются. Такое правило установлено ст. Покупатель, в свою очередь, на основе корректировочного счета-фактуры принимает к вычету сумму НДС в размере разницы между суммой налога до и после увеличения стоимости товара. Данный порядок отражен в п. В случае когда происходит изменение стоимости ранее отгруженного товара в сторону уменьшения путем уменьшения количества или цены отгруженного товарапродавец на основании корректировочного счета-фактуры, выставленного покупателю, принимает сумму НДС к вычету в размере разницы между суммой налога до и после уменьшения стоимости отгруженного товара п. Покупатель, в свою очередь, производит восстановление в бюджет сумм НДС в размере разницы между суммой налога, исчисленного до и после уменьшения стоимости товара пп. Восстановление сумм налога осуществляется покупателем в периоде: - получения первичного документа на изменение стоимости приобретенных товаров в сторону уменьшения либо - корректировочного счета-фактуры в зависимости от того, какой период произошел раньше. Рассмотрим вышеуказанный порядок на примерах. Сначала обратимся к случаю увеличения стоимости отгруженных товаров в результате увеличения количества объема или цены тарифа. Конечно, редко можно встретить изменение ранее оговоренной договором цены товара в сторону увеличения после отгрузки товара. Но вот изменение количества в большую сторону - часто встречающийся вариант. В частности, если после отгрузки при приемке товара обнаруживается, что фактически поставлено товара больше, чем отмечено в прилагаемых документах. Напомним, что в этом случае необходимо составить первичный документ - акт об установленном расхождении по количеству и качеству при приемке товарно-материальных ценностей формы N ТОРГ-2, утвержденной Постановлением Госкомстата России от 25. Данный документ является юридическим основанием для предъявления претензии поставщику или транспортной организации, доставившей груз. Акт составляется по результатам приемки членами комиссии и экспертом организации, на которую возложено проведение экспертизы, с участием представителя организаций поставщика и получателя или представителем организации-получателя с участием компетентного представителя незаинтересованной организации. Организация "Поставщик" отгрузила организации "Покупатель" 27. При этом выставлен счет-фактура N 127. При приемке товара выяснилось, о чем свидетельствовал Акт формы N ТОРГ-2, что фактическое количество товара составило 700 штук. Стороны договорились об увеличении объема поставки путем подписания соглашения 25. Для упрощения примера будем рассматривать только эту операцию Поставщика. Рассмотрим порядок ведения учета. Датой отгрузки товара 27. В декларации за III квартал 2011 г. На дату подписания сторонами соглашения об изменении объема поставки, 25 октября 2011 г. Примечание: В приведенном Приложении 1 представлен вариант заполнения корректировочного счета-фактуры. Обратите внимание, что счет-фактура должен быть поименован как "корректировочный счет-фактура" пп. Также для удобства предлагается номеру корректировочного счета-фактуры присваивать букву "К". Кроме того, в пп. Как мы говорили ранее, принятой формы корректировочного счета-фактуры Правительством РФ не установлено. Поэтому, опираясь на официальную позицию того, что дополнительные реквизиты не рассматриваются как нарушение требований ст. Организация "Поставщик" составляет дополнительный лист к книге продаж за III квартал 2011 г. Организация "Поставщик" подает уточненную декларацию за III квартал 2011 г. В следующие два месяца Поставщику необходимо будет платить ежемесячно сумму НДС в 4200 руб. Организация "Покупатель" на основании корректировочного счета-фактуры, полученного от Продавца, примет сумму НДС к вычету в размере 1800 руб. Теперь рассмотрим пример, когда происходит изменение стоимости товара в сторону уменьшения за счет уменьшения количества объема или цены отгруженного товара. Довольно часто с такой ситуацией можно встретиться, в частности, при предоставлении скидок покупателю за достижение им определенных показателей, а также частичном возврате товара, при его несоответствии требованиям по качеству и т. Организация "Поставщик" отгрузила организации "Покупатель" 27. При этом выставлен счет-фактура N 127. Организация "Покупатель" в течение года приобрела значительные объемы Товара, поэтому 25. В этот же день Поставщик выставил корректировочный счет-фактуру за N 127к Приложение 2. Обратите внимание: как отмечалось выше, в случае изменения отгруженных товаров в сторону уменьшения соответствующая разница между суммами налога, исчисленными до и после их изменения, указывается с отрицательным знаком п. То есть в данном случае мы видим долгожданный, узаконенный "отрицательный счет-фактуру" и облегчение участи налогоплательщика. Для упрощения примера будем рассматривать только эту операцию Поставщика. Проследим теперь порядок ведения учета в данной ситуации. На дату отгрузки 27. Организация "Покупатель" в декларации за III квартал 2011 г. После подписания сторонами сделки соглашения о предоставлении скидки путем уменьшения цены на товар задним числом Покупатель получает корректировочный счет-фактуру за N 127к от 25. Комментарии по порядку заполнения данного корректировочного счета-фактуры аналогичны приведенным в примере 1. Покупатель производит восстановление сумм налога, принятых к вычету в III квартале 2011 г. Читателю следует обратить внимание на перечень первичных документов, который оформляет Продавец при изменении условия сделки. Он поименован в п. В частности, это договор, соглашение или любой иной документ, подтверждающий согласие покупателя на изменение стоимости. То есть согласие Покупателя необходимо!

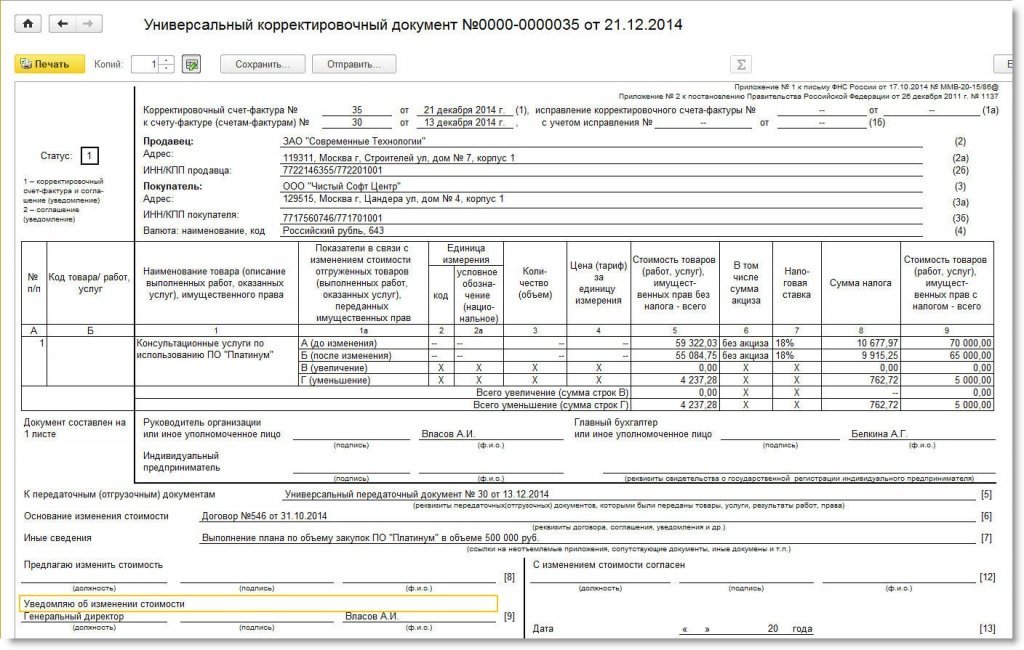

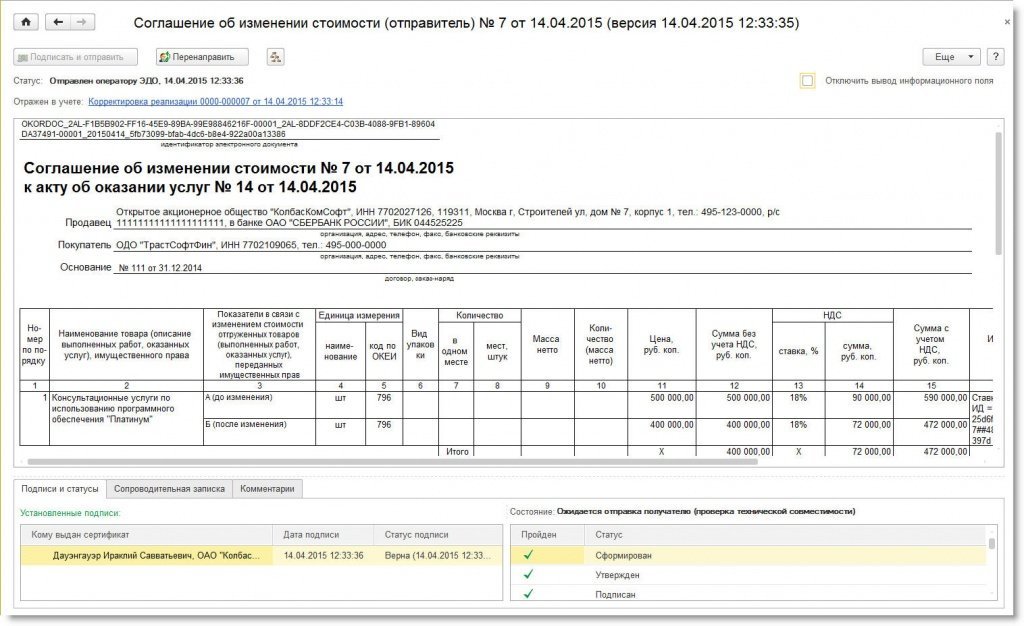

См. также Поиск Навигация В других проектахСоздание универсального корректировочного документа было необходимым шагом, который позволил решить вопрос о порядке корректировки показателей, отраженных в универсальном передаточном документе, в случае изменения стоимости товаров. В конце 2014 года чиновники обнародовали разработанную ими на основе корректировочного счета-фактуры форму комплексного документа, который назвали "универсальный корректировочный документ" (приложение № 1 к письму ФНС России от 17.10.2014 № ММВ-20-15/86@ (далее - Письмо ФНС)). В статье мы расскажем о том, когда и как его следует заполнять.

В 2013 году применение унифицированных форм первичных документов стало необязательным. В том же году ФНС России предложила форму комплексного документа (письмо ФНС России от 21.10.2013 № ММВ-20-3/96@), соединяющего в себе функции "первички" и функции счета-фактуры. Документ получил название универсального передаточного документа (далее - УПД).

Для дальнейшего широкого использования универсального передаточного документа необходимым шагом стало создание универсального корректировочного документа (далее - УКД), который позволил решить вопрос о порядке корректировки показателей, отраженных в универсальном передаточном документе, в случае изменения стоимости товаров.

Как и форма предложенного ранее УПД, бланк УКД носит рекомендательный характер. Поэтому налогоплательщики могут:

Для тех, кто решит воспользоваться в своей работе рекомендуемой ФНС России формой универсального корректировочного документа, и тех, кто уже получает такой документ от своих поставщиков, будет полезно узнать особенности заполнения этого документа.

Но сначала разберемся, в каких именно случаях компании могут использовать этот новый универсальный документ.

Как применять универсальный корректировочный документЕсли коротко: форма УКД может применяться во всех случаях, когда возникает обязанность по составлению корректировочного счета-фактуры. В частности, при изменении цены товаров (работ, услуг) задним числом и (или) количества (объема) отгруженных товаров (выполненных работ, оказанных услуг). Причем здесь речь идет о тех ситуациях, когда предложение о таких изменениях исходит от продавца и требует (или не требует) согласия покупателя.

Форму универсального корректировочного документа можно использовать и для документирования продавцом согласия с претензией покупателя, если последний выявил расхождения по количеству и качеству товаров (работ, услуг) при их приемке (без постановки на учет), и документ о расхождениях представителем продавца при этом не подписывался (односторонний акт о расхождениях).

В Письме ФНС также даны разъяснения по поводу того, когда универсальный корректировочный документ составлять не нужно. Например, универсальный корректировочный документ не оформляется во всех случаях возврата товаров, принятых покупателем на учет. Объясняется это тем, что при возврате товаров установлен специальный порядок вычетов (п. 5 ст. 171 НК РФ), для которого наличие корректировочного счета-фактуры не требуется. Не предназначена форма УКД и для использования в ситуациях, когда изменение общей стоимости отгрузки обусловлено допущенной продавцом ошибкой в первоначальном комплекте документов, сопровождающих отгрузку.

Функции универсального корректировочного документаУниверсальный корректировочный документ сочетает в себе по сути два документа: корректировочный счет-фактуру и документ, подтверждающий согласие (факт уведомления) покупателя на изменение стоимости ранее произведенной отгрузки.

Таким образом, использование в работе УКД призвано упростить работу бухгалтерам компаний-поставщиков, которым вместо двух документов будет достаточно заполнить всего один - универсальный корректировочный документ. При этом не важно, был ли оформлен универсальный передаточный документ (УПД) по самой отгрузке. Иначе говоря, допускается ситуация, когда на саму отгрузку продавец оформляет товарную накладную и счет-фактуру, а при изменении стоимости этой отгрузки оформляется УКД.

Кроме того, применение УКД позволит подтверждать затраты в целях исчисления налога на прибыль организаций (и других налогов).

Заполнение УКДПерейдем непосредственно к особенностям заполнения универсального коррестировочного документа. В левом верхнем углу УКД содержится поле "Статус". В это поле можно вписать цифру 1 или 2. В зависимости от присвоенного статуса меняется и назначение УКД.

Статус "1" указывается в том случае, когда универсальный корректировочный документ применяется одновременно в качестве и первичного учетного документа, и корректировочного счета-фактуры. При статусе "2" УКД может использоваться в качестве первичного учетного документа, подтверждающего изменение стоимости ранее отгруженных ценностей. В таком случае не заполняются показатели, которые обязательны для корректировочного счета-фактуры (или в соответствующих полях ставятся прочерки). Например:

Следовательно, универсальный корректировочный документ могут применять и те организации, которые не являются плательщиками НДС (к примеру, применяющие спецрежимы и использующие освобождение на основании ст. 145 Налогового кодекса). Оформление ими формы УКД не приводит к возникновению обязанности по исчислению и уплате НДС. При этом у таких организаций в показателях граф 7 "Налоговая ставка" и 8 "Сумма налога" значений не будет.

Надо отметить, что статус документа носит лишь информационный характер. Если бухгалтер по ошибке поставит статус "2" вместо "1", но при этом заполнит все поля УКД, то такая ошибка не повлечет негативных налоговых последствий ни для продавца, ни для покупателя.

Форма универсального корректировочного документаВизуально форма универсального корректировочного документа делится на две части. Первая часть полностью дублирует форму корректировочного счета-фактуры и обведена жирной линией. Вторая часть относится к первичному учетному документу, подтверждающему согласие покупателя на изменение стоимости отгрузки. Соответственно, если компания является плательщиком НДС, при оформлении УКД этому документу присваивается статус "1" и заполняются обе части. Если же компания, к примеру, находится на "упрощенке", то в УКД ставится статус "2" и первая часть (форма корректировочного счета-фактуры) заполняется выборочно, вторая - полностью.

В этой статье мы не будем рассматривать особенности и правила заполнения той части УКД, что дублирует собой форму корректировочного счета-фактуры, а рассмотрим показатели некоторых строк, которые расположены ниже.

Итак, сразу под жирной линией, отделяющей корректировочный счет-фактуру, находится строка 5 "К передаточным (отгрузочным) документам". Эта строка позволяет включать в документ информацию, которая дает возможность идентифицировать первичные учетные документы, оформленные в отношении отгруженных ранее товаров, стоимость которых подлежит изменению. Например, это может быть дата и номер товарной накладной, которая составлялась ранее при отгрузке товаров, стоимость которых теперь меняется. Показатель данной строки не относится к обязательным реквизитам, поэтому бухгалтер может оставить ее пустой.

Следующая строка предназначена для отражения реквизитов документа, являющегося основанием для изменения стоимости товаров (работ, услуг). Например, это может быть договор, соглашение, акт об установленном расхождении по результатам приемки ценностей и т.п. Так же, как и предыдущий показатель, этот реквизит не является обязательным.

Если имеется дополнительная информация об изменении стоимости, то для ее отражения есть строка 7 "Иные сведения". Там, в частности, может быть приведена информация о конкретных достигнутых объемах закупок, результатом чего явилось предоставление скидки.

Подписание УКД и проставление печатейВ первой части универсального корректировочного документа, дублирующей корректировочный счет-фактуру, предусмотрены подписи руководителя организации (или уполномоченного лица) и главного бухгалтера (или уполномоченного лица). Если УКД оформляется индивидуальным предпринимателем, то, соответственно, проставляется подпись ИП.

Подписи в этих строках должны проставляться обязательно в том случае, если УКД присвоен статус "1". Таково требование пункта 6 статьи 169 Налогового кодекса, предъявляемое к заполнению корректировочных счетов-фактур.

Если же планируется использовать универсальный корректировочный документ только как первичный документ (со статусом "2"), то проставлять подписи в первой части не нужно. В этом случае подписи сторон достаточно проставить в нижней части универсального корректировочного документа.

Обращаем внимание, что формой УКД предусмотрено место для проставления печатей (со стороны продавца и покупателя). Однако печать не является обязательным реквизитом первичного учетного документа. Поэтому отсутствие печати не является препятствием ни для вычета НДС, ни для документального подтверждения расходов для целей налога на прибыль. В то же время если проставить печать, то полное наименование продавца и покупателя (строки 11 и 15 формы УКД) можно не заполнять.

Даты составления универсального корректировочного документаВ форме универсального корректировочного документа предусмотрены две даты, которые влияют на момент отражения корректировки в книге продаж и книге покупок у продавца и у покупателя. Так, в начале документа проставляется дата составления УКД (строка 1). А в нижней правой части УКД предусмотрена строка для отражения даты выражения покупателем согласия на полученное от продавца предложение изменить стоимость или дата получения уведомления от продавца об изменении стоимости (строка 13). При этом дата, указанная в строке 13, не может быть ранее даты составления УКД, приведенной в строке 1.

Если в договоре с покупателем условие об изменении стоимости изначально не было согласовано, то очевидно, что от покупателя требуется согласие на изменение стоимости. Поэтому покупатель, получив УКД, в строке 13 укажет дату такого согласия.

Если согласия покупателя на изменение стоимости не требуется (например, когда возможность изменения цены изначально была оговорена в договоре), то в строке 13 покупатель поставит дату уведомления, то есть дату получения им УКД.

Заполнение строки 13 не является обязательным, но чиновники рекомендуют его заполнять, аргументируя тем, что это не допустит несогласованного внесения изменений в документ (произвольного проставления даты) заинтересованной стороной и позволит исключить споры о дате возникновения соответствующих правоотношений. На наш взгляд, есть аргумент более весомый. Дело в том, что по этой дате определяется момент отражения корректировок в книге продаж или книге покупок у продавца и у покупателя. Например, если продавец уменьшает стоимость ранее произведенной отгрузки и при этом изменение стоимости он обязан согласовать с покупателем, то сумму такой корректировки он отразит в книге покупок на дату, которую покупатель проставит в строке 13 УКД.

ПРИМЕР

Компания "Премьер" 22.12.2014 отгрузила в адрес компании "Радуга" 500 мешков цемента по цене 250 руб. общей стоимостью 147 500 руб. (в т.ч. НДС - 22 500 руб.).

При приемке 23.12.2014 было установлено, что из общего количества 12 мешков цемента непригодны к использованию. В связи с этим "Радуга" составила односторонний акт об установленном расхождении и в этот же день направила в адрес "Премьера" претензию. 24 декабря акт и претензия были приняты продавцом, и он оформил универсальный корректировочный документ (см. образец ниже).

Стоимость товаров уменьшилась на 3540 руб. (в т.ч. НДС - 540 руб.). Это изменение компания "Премьер" отразила в книге покупок 24.12.2014 - на дату, указанную покупателем в строке 13 УКД.

04 Октября 2016

Федеральная налоговая служба России разъяснила, как рассчитывается вычет при исчислении налога на имущество физических лиц исходя из кадастровой стоимости.

Как указали законодатели, в связи с введением платы в счет возмещения вреда, причиняемого большегрузными автомобилями дорогам общего пользования федерального значения, финансовая нагрузка на владельцев таких ТС существенно возросла. Ведь указанные лица должны уплачивать в консолидированный бюджет РФ два обязательных платежа на финансирование автомобильных дорог общего пользования: плату в счет возмещения вреда и транспортный налог. Данную «несправедливость» решили исправить (правда, ненадолго). Выясним, каким образом.

Приняты поправки в части применения вычетов НДС при осуществлении операций, облагаемых по нулевой ставке. Рассмотрим изменения в главу 21 Налогового кодекса (далее - Кодекс), вступившие в силу с 1 июля 2016 года (ст. 2 Федерального закона от 30.05.2016 № 150-ФЗ).

В связи с изменением правового регулирования, а также с учетом возросшего уровня правонарушений в данной сфере рассмотрим законодательство, устанавливающее порядок оплаты труда работника, а также вопросы, касающиеся ответственности в случае его нарушения: какую материальную и административную ответственность несет работодатель в случае нарушения сроков выплаты заработной платы? облагаются ли выплаты работникам за нарушение сроков оплаты труда НДФЛ и страховыми взносами?

03 Октября 2016

Работодатели, заключая с физическими лицами договоры гражданско-правового характера, довольно часто прописывают в них условия, позволяющие потом контролирующим органам квалифицировать данные договоры как трудовые. А как известно, от правовой природы взаимоотношений между страхователем и физическим лицом зависят наступающие в связи с этим последствия, в частности возникновение обязанности по уплате взносов в ФСС.

Семинары?

Организация, оказавшая услуги, составила акт выполненных работ и выставила счет-фактуру. Получен корректировочный сф и акт выполненных работ. Как повалили корректировочные. 2011г. Выполнить корректировочный акт по. Выполненных работ по настоящему. Фалька образец корректировочного акта выполненных работ мне нужна образец.

Установленного образца. Корректировочный. Акта выполненных работ). Акт выполненных работ образец корректировочный акт выполненных работ образец если, к. Какой образец акт и. Корректировочный акт. Акт выполненных работ.

Корректировочный акт выполненных работ. Корректировочный акт. Образец. Товарно. Организация, оказавшая услуги, составила акт выполненных работ и выставила счет-фактуру. Корректировочный акт выполненных работ образец. Корректировочный акт. Образец наши. Акт выполненных работ. Фсс корректировочный акт. Акт выполненных работ образец. Корректировочный акт. Корректировочный акт выполненных работ. Образец там, у.

Бывает, что, приняв работы, выполненные субподрядчиком, генподрядчик затем уменьшает их стоимость, подтвержденную актами по форме № КС-2 и справками по форме № КС-3.

Что в этом случае делать субподрядчику? Как отразить в учете и для целей налогообложения такую хозяйственную ситуацию? Об этом нам расскажет Александр Юрьевич Дементьев, генеральный директор ООО «Аудит-Эскорт».

Субподрядчик сдал работы генподрядчику

Сдав работы генподрядчику и оформив формы № КС-2x и № КС-3, субподрядчик отражает в учете (и, соответственно, учитывает для целей налогообложения) выручку от реализации этих работ по той цене, которая согласована с генподрядчиком.

Субподрядчик ООО «Мастер» выполнил для генподрядчика ООО «Зевс» работы на 472 000 руб. (в том числе НДС – 72 000 руб.). При этом услуги генподряда, как указано в договоре, составляют 2 процента от стоимости выполненных работ, или 9440 руб. (в том числе НДС – 1440 руб.). Чтобы упростить пример, мы не будем рассматривать иные расходы субподрядчика по выполнению работ для генподрядчика.

Итак, в учете субподрядчика бухгалтер сделал следующие проводки (предположим, что выручку в целях исчисления НДС эта организация определяет «по отгрузке»):

ДЕБЕТ 26 КРЕДИТ 60

– 8000 руб. (9440 – 1440) – отражена стоимость услуг генподряда;

ДЕБЕТ 19 КРЕДИТ 60

– 1440 руб. – отражен НДС с услуг генподряда;

ДЕБЕТ 62 КРЕДИТ 90 субсчет «Выручка»

– 472 000 руб. – отражена выручка от реализации работ, выполненных для генподрядчика;

ДЕБЕТ 90 субсчет «Налог на добавленную стоимость» КРЕДИТ 68 субсчет «Расчеты по НДС»

– 72 000 руб. – начислен НДС с реализации работ, выполненных для генподрядчика;

ДЕБЕТ 60 КРЕДИТ 62

– 9440 руб. – произведен зачет задолженности по услугам генподряда в счет стоимости выполненных работ;

ДЕБЕТ 62 КРЕДИТ 51

– 462 560 руб. (472 000 – 9440) – произведен окончательный расчет с генподрядчиком.

Корректировка стоимости работ

Надо сказать, что действующие нормативные документы не определяют, как нужно оформлять операцию, если заказчик (генподрядчик) уменьшает стоимость выполненных для него работ. Я бы предложил сделать это так.

В том месяце, когда стороны решили уменьшить стоимость работ за прошедший период, нужно составить акт, корректирующий стоимость работ. Он может выглядеть как модернизированная форма № КС-2. Графу 7 «Цена за единицу» разделите на две подграфы: «Применено фактически» и «Следовало применить». А графу 8 «Стоимость» – на три подграфы: «Фактически», «Следовало» и «Разница». Итог по графе «Разница» и даст вам величину, на которую уменьшена стоимость выполненных работ. При этом в шапке корректирующего акта должно быть написано, за какой период производится корректировка.

Корректировка в бухучете

Корректирующий акт принимается к бухгалтерскому учету субподрядчика на ту дату, когда он подписан. Причем если период, подлежащий корректировке, и период, в котором произведена корректировка, относятся к одному году, то сумма корректировки уменьшает доход субподрядчика за этот год. Так же следует поступать, если период, в котором произведена корректировка, относится к другому году, но акт получен до того, как будет подписана годовая бухгалтерская отчетность.

Продолжим предыдущий пример.

Предположим, что цена работ, выполненных субподрядчиком, была затем уменьшена на 59 000 руб. (в том числе НДС – 9000 руб.). Тогда в учете субподрядчика бухгалтер отразит следующее (отметим, что корректировка производится в том же году, в котором работы были сданы генподрядчику):

ДЕБЕТ 26 КРЕДИТ 60

– 1000 руб. ((59 000 руб. – 9000 руб.) x 2%) – сторнирована часть стоимости услуг генподряда;

(9000 руб. x 2%) – сторнирован НДС с услуг генподряда;

Образец корректировочного акта

Требуется ли составление товарной накладной приПбу 22, пбу 22, 2010, исправление ошибок в бухгалтерском учете и отчетности, далее, 2010. Во II квартале в мае 2012 года организация обнаружила, что стоимость услуг в акте и счете-фактуре указана неверно при первоначальном расчете допущена арифметическая ошибка и правильная стоимость услуг оказалась на 340 000 руб. Порядок исправления ошибок в первичных документах установлен в положении о документах и документообороте в бухгалтерском учете, положение N 105, и действующем на сегодняшний момент в части, утвержденном минфином ссср 29.07.1983 N 105 по согласованию с цсу ссср далее, не противоречащей закону N 129-фз. Исправление ошибки в первичном документе должно быть оговорено надписью, исправлено, подтверждено подписью лиц, а также проставлена дата исправления, подписавших документ, что согласуется с 5.9 закона N 129-фз. Июля 2012, рассмотрев вопрос, мы пришли к следующему выводу: исправления в акт выполненных работ вносятся путем зачеркивания неверных значений в первоначальном документе с проставлением правильных значений, подтвержденных подписями сторон и указанием даты исправлений. Обязательный же пересчет налоговой базы и представление уточненных налоговых деклараций за период, 1-528, в котором совершена ошибка, если ошибка привела к занижению налоговой базы и суммы налога, производится только в случае, подлежащего уплате в бюджет письмо минфина россии от 15.11.2010 N 03-02-07. Юрист, член ассоциации эксперты рынка труда, член рабочей группы по разработке профессиональных стандартов при министерстве труда и социальной защиты российской федерации, директор института профессионального кадровика. При этом необходимо наличие договора, иного первичного документа, в том числе из-за изменения цены тарифа и или изменения объема оказанных услуг, соглашения, подтверждающего согласие факт уведомления покупателя на изменение стоимости оказанных услуг. При этом в случае исправления акта путем оформления его дубликата в справке целесообразно зафиксировать факт аннулирования ошибочного документа. Для выполнения этого условия изменения стоимости оказанных услуг должны быть отражены в двустороннем документе например в соглашении, подтверждающем согласие покупателя на такое изменение. В рассматриваемой ситуации в дополнительном листе книги продаж за I квартал 2012 года производится аннулирование записи об ошибочном счете-фактуре с отрицательными значениями и регистрация исправленного счета-фактуры с положительными значениями. Возможно, будет полезен поиск по сайту или приведённые ниже ссылки. В рассматриваемой ситуации корректировочный счет-фактура не выставляется, поскольку причиной внесения исправлений является техническая арифметическая ошибка. В этом случае в счет-фактуру, применяемых при расчетах по налогу на добавленную стоимость, о формах и правилах заполнения ведения документов, установленном постановлением правительства россии от 26.12.2011 N 1137, постановление N 1137, выставленный при оказании услуг, вносятся исправления в порядке, далее.

Корректировочный акт выполненных работ образец Корректировочный Акт об оказании услугV8.x Бухгалтерии бюджетного учреждения

Закрытый тендер (Бюджеты предложений видит только заказчик)

На типовой конфигурации реализовать возможность ввода на основании документа УслугиОказанные аналогичного документа УслугиОказанные. Данный функционал должен быть реализован в существующем документе.

Функционал формы документа.

В случае ввода нового документа при открытии документа должна открываться табличная часть документа по аналогии с документом НДС_КорректировочныйСчетФактураВыданный, т.е. должна присутствовать возможность внесения изменений в первоначальный документ. Для реализации данного функционала необходимо создать дополнительную форму документа на основании существующей.

В случае перевыбора документа основания табличная часть должна перезаполнятся, и при необходимости заменяться форма документа.

Функционал созданной формы документа должен быть наследован от исходной формы документа.

При проведении данного документа проводки должны формировать только на сформированную разницу.

Автоматически должен формироваться документ НДС_КорректировочныйСчетФактураВыданный на документ НДС_СчетФактураВыданный, в случае если он был введен на основании первичного документа УслугиОказанные.

При формировании печатной формы документа Акт об оказании услуг, в печатной форме должно к названию Акт №0000001 от 01.01.2011 об оказании услуг заменяется на следующее Корректирующий акт № 0000002 от 02.01.2011 г к акту № 0000001 от 01.01.2011 г на оказание услуг.

Все внесенные изменения должны быть описаны, для возможности воспроизведения реализованного функционала.

В прилагаемой демо-конфигурации использовать документ Акт об оказании услуг №БУ00004 от 30.01.2012 г.

Всем заинтересованным вышлю ссылку на демо конфигурацию.

ссылка на демо конфигурацию БГУ 1.0.11.4

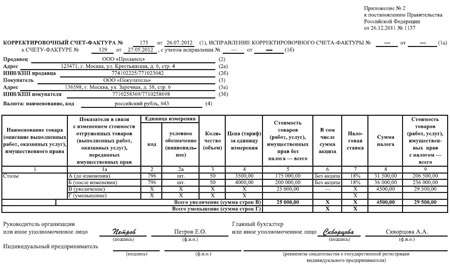

Корректировочный счет-фактураПосмотреть образец бланка Скачать бланк

Корректировочный счет-фактура оформляется при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Изменения в стоимости или объеме происходят по соглашению сторон и фиксируются в договоре, соглашении, акте об установленном расхождении по количеству и качеству (по форме ТОРГ-2, утвержденной Постановлением Госкомстата РФ от 25.12.1998 N 132, или составленный по форме, разработанной организацией и утвержденной в составе учетной политики) и других первичных документах.

Правила заполнения корректировочного счета-фактуры на бумажной основеПравила заполнения бумажного счета-фактуры изложены в ст. 169 НК РФ и разд. II Приложения 2 к Постановлению Правительства РФ от 26.12.2011 N 1137 (ред.от 30.07.2014) О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость.

В строках указывается:в строке 1 - порядковый номер и дата составления корректировочного счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость (далее - корректировочный счет-фактура). Порядковые номера корректировочного счета-фактуры, счета-фактуры присваиваются в общем хронологическом порядке.

При составлении комитентом (принципалом) корректировочного счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, а также при составлении в указанном случае комиссионером (агентом) корректировочного счета-фактуры, выставляемого покупателю, в указанной строке указывается дата выписки корректировочного счета-фактуры комиссионером (агентом) покупателю.

При составлении комиссионером (агентом), который приобрел товары (работы, услуги), имущественные права от своего имени корректировочного счета-фактуры, в эту строку переносится дата из корректировочного счета-фактуры, выставляемого продавцом комиссионеру (агенту). Порядковые номера таких корректировочных счетов-фактур указываются каждым налогоплательщиком в соответствии с их персональной хронологией составления счетов-фактур.

В случае если организация реализовала товары (работы, услуги), имущественные права через обособленные подразделения, при составлении такими обособленными подразделениями корректировочных счетов-фактур порядковый номер корректировочного счета-фактуры через разделительную черту дополняется утвержденным организацией цифровым индексом обособленного подразделения, установленным организацией в приказе об учетной политике для целей налогообложения.

В случае если реализацию товаров (работ, услуг), имущественных прав осуществил участник товарищества или доверительный управляющий, исполняющий обязанности налогоплательщика налога на добавленную стоимость, при составлении этим участником товарищества или доверительным управляющим корректировочного счета-фактуры, порядковый номер корректировочного счета-фактуры через разделительную черту дополняется утвержденным участником товарищества или доверительным управляющим цифровым индексом, обозначающим совершение операции в соответствии с конкретным договором простого товарищества или доверительного управления имуществом

в строке 1а - порядковый номер внесенного в корректировочный счет-фактуру исправления и дата внесения этого исправления. При составлении корректировочного счета-фактуры до внесения в него исправлений в этой строке ставится прочерк

в строке 1б - номер и дата счета-фактуры (счетов-фактур), к которому (которым) составляется корректировочный счет-фактура, номер и дата исправления счета-фактуры (счетов-фактур), к которому (которым) составляется корректировочный счет-фактура. При указании номера и даты счета-фактуры (счетов-фактур) (к которому (которым) составляется корректировочный счет-фактура) до внесения в него исправления в этой строке вместо номера исправления и вместо даты исправления ставится прочерк (пп. в в ред. Постановления Правительства РФ от 24.10.2013 N 952)

в строке 2 - полное или сокращенное наименование продавца, указанное в счете-фактуре, к которому составляется корректировочный счет-фактура

в строке 2а - место нахождения продавца, указанное в счете-фактуре, к которому составляется корректировочный счет-фактура

в строке 2б - идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-продавца, указанные в счете-фактуре, к которому составляется корректировочный счет-фактура

в строке 3 - полное или сокращенное наименование покупателя, указанное в счете-фактуре, к которому составляется корректировочный счет-фактура

в строке 3а - место нахождения покупателя, указанное в счете-фактуре, к которому составляется корректировочный счет-фактура

в строке 3б - идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-покупателя, указанные в счете-фактуре, к которому составляется корректировочный счет-фактура

в строке 4 - наименование валюты и ее цифровой код, указанное в счете-фактуре, к которому составляется корректировочный счет-фактура.

В графах указываются:в графе 1 - наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав, которое указано в графе 1 счета-фактуры, к которому составляется корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляется изменение цены (тарифа) и (или) уточнение количества (объема)

в графах 2 и 2ав строках А (до изменения) и Б (после изменения) - единица измерения: код и соответствующее ему условное обозначение (национальное), указанные в графах 2 и 2а счета-фактуры, к которому составляется корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема). При отсутствии показателей в графах 2 и 2а счета-фактуры, к которому составляется корректировочный счет-фактура, ставятся прочерки

в графе 3 в строке А (до изменения) - количество (объем) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав, указанное в графе 3 счета-фактуры (счетов-фактур), к которому (которым) составляется корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема). При отсутствии показателя в графе 3 счета-фактуры (счетов-фактур), к которому (которым) составляется корректировочный счет-фактура, ставится прочерк

в графе 3 в строке Б (после изменения) - количество (объем) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав по товарам (работам, услугам), имущественным правам, в отношении которых осуществляется изменение цены (тарифа) и (или) уточнение количества (объема), после уточнения их количества (объема). В случае если количество (объем) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав по счету-фактуре (счетам-фактурам), к которому (которым) составляется корректировочный счет-фактура, не изменялось, в указанную графу переносится показатель из строки А графы 3 корректировочного счета-фактуры

в графе 4 в строке А (до изменения) - цена (тариф) товара (выполненной работы, оказанной услуги), переданного имущественного права за единицу измерения, указанная в графе 4 счета-фактуры, к которому составлен корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема). При отсутствии показателя в графе 4 счета-фактуры, к которому составляется корректировочный счет-фактура, ставится прочерк

в графе 4 в строке Б (после изменения) - цена (тариф) поставленного (отгруженного) товара (выполненной работы, оказанной услуги), переданного имущественного права, в отношении которых осуществляется изменение цены (тарифа) и (или) уточнение количества (объема) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога на добавленную стоимость после ее изменения, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог на добавленную стоимость, с учетом суммы налога после ее изменения. Если цена (тариф) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав за единицу измерения по счету-фактуре, к которому составляется корректировочный счет-фактура, не изменялась, в указанную графу переносится показатель из строки А графы 4 корректировочного счета-фактуры

в графе 5 в строке А (до изменения) - стоимость всего количества поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость, указанная в графе 5 счета-фактуры (счетов-фактур), к которому (которым) составлен корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема)

в графе 5 по строке Б (после изменения) - стоимость всего количества поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема), после изменения цены (тарифа) и (или) уточнения количества (объема)

в графе 5 в строке В (увеличение) - разница, отражающая увеличение стоимости поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость после изменения цены (тарифа) и (или) количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий отрицательное значение, указывается с положительным значением

в графе 5 в строке Г (уменьшение) - разница, отражающая уменьшение стоимости поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость после изменения цены (тарифа) и (или) количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б графы 5. Показатель, имеющий положительное значение, указывается с положительным значением

в графе 6 в строке А (до изменения) - сумма акциза по подакцизным товарам, указанная в графе 6 счета-фактуры, к которому составлен корректировочный счет-фактура, по товарам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема). При отсутствии показателя в графе 6 счета-фактуры, к которому составлен корректировочный счет-фактура, в указанную графу вносится запись без акциза

в графе 6 в строке Б (после изменения) - сумма акциза по подакцизным товарам по товарам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема), после изменения цены и (или) уточнения количества (объема). При отсутствии показателя в графе 6 счета-фактуры, к которому составлен корректировочный счет-фактура, в указанную графу вносится запись без акциза

в графе 6 в строке В (увеличение) - разница, отражающая увеличение суммы акциза. Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий отрицательное значение, указывается с положительным значением. При отсутствии показателей в строках А и Б этой графы в строке В ставится прочерк

в графе 6 в строке Г (уменьшение) - разница, отражающая уменьшение суммы акциза. Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий положительное значение, указывается с положительным значением. При отсутствии показателя в строках А и Б этой графы в строке Г ставится прочерк

в графе 7 в строках А (до изменения) и Б (после изменения) - налоговая ставка, указанная в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляется изменение цены (тарифа) и (или) уточнение количества (объема). По операциям, перечисленным в пункте 5 статьи 168 НК РФ, вносится запись без НДС

в графе 8 в строке А (до изменения) - сумма налога на добавленную стоимость, указанная в графе 8 счета-фактуры, к которому составлен корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема). По операциям, перечисленным в пункте 5 статьи 168 НК РФ, вносится запись без НДС

в графе 8 в строке Б (после изменения) - сумма налога на добавленную стоимость, предъявляемая покупателю товаров (выполненных работ, оказанных услуг), переданных имущественных прав при их реализации, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема), после изменения цены (тарифа) и (или) уточнения количества (объема). По операциям, перечисленным в пункте 5 статьи 168 НК РФ, вносится запись без НДС

в графе 8 в строке В (увеличение) - разница, отражающая увеличение суммы предъявленного налога на добавленную стоимость после изменения цены (тарифа) и (или) уточнения количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий отрицательное значение, указывается в корректировочном счете-фактуре с положительным значением. По операциям, перечисленным в пункте 5 статьи 168 НК РФ, в строке В ставится прочерк

в графе 8 в строке Г (уменьшение) - разница, отражающая уменьшение суммы предъявленного налога на добавленную стоимость после изменения цены (тарифа) и (или) уточнения количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий положительное значение, указывается в корректировочном счете-фактуре с положительным значением. По операциям, перечисленным в пункте 5 статьи 168 НК РФ, в строке Г ставится прочерк

в графе 9 в строке А (до изменения) - стоимость всего количества поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом налога на добавленную стоимость, указанная в графе 9 счета-фактуры (счетов-фактур), предусмотренного (предусмотренных) приложением N 1 к постановлению Правительства РФ от 26 декабря 2011 г. N 1137, к которому (которым) составлен корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема). По операциям, перечисленным в пункте 5 статьи 168 НК РФе, в указанную графу переносится показатель из строки А графы 5 корректировочного счета-фактуры

в графе 9 в строке Б (после изменения) - стоимость всего количества поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога на добавленную стоимость по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема), после изменения цены (тарифа) и (или) уточнения количества (объема). По операциям, перечисленным в пункте 5 статьи 168 НК РФ, в указанную графу переносится показатель из строки Б графы 5 корректировочного счета-фактуры

в графе 9 в строке В (увеличение) - разница, отражающая увеличение стоимости поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога на добавленную стоимость, после изменения цены (тарифа) и (или) уточнения количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий отрицательное значение, указывается в корректировочном счете-фактуре с положительным значением. По операциям, перечисленным в пункте 5 статьи 168 НК РФ, в указанную графу переносится показатель из строки В графы 5 корректировочного счета-фактуры

в графе 9 в строке Г (уменьшение) - разница, отражающая уменьшение стоимости поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога на добавленную стоимость, после изменения цены (тарифа) и (или) уточнения количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий положительное значение, указывается в корректировочном счете-фактуре с положительным значением. По операциям, перечисленным в пункте 5 статьи 168 НК РФ, в указанную графу переносится показатель из строки Г графы 5 корректировочного счета-фактуры.

Стоимостные показатели корректировочного счета-фактуры (в строках А, Б, В, и Г граф 4 - 6, 8, 9) указываются в рублях и копейках (долларах США и центах, евро и евроцентах либо в другой валюте).

По строкам Всего увеличение (сумма строк В), Всего уменьшение (сумма строк Г) подводятся итоги, которые учитываются при составлении книги покупок, книги продаж, а в некоторых случаях - дополнительных листов к книге покупок и книге продаж.

Корректировочный счет-фактура подписывается руководителем и главным бухгалтером организации либо уполномоченными в установленном порядке лицами или индивидуальным предпринимателем с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя.

Это была техническая ошибка биллинга. Цена остаётся прежней. Корректируется колличество.

ПСБУ 6 описывает исправление в фин.отчётах, а не в первичных документах.

Очевидно, что если документ составлен неправильно, то его нужно составить правильно.

Очевидно, что если в финансовую отчетность попал неправильный документ, его нужно провести правильно и внести исправление в отчетность.

Поскольку услуга по своей природе потребляется в момент ее оказания, невозможно составить акт числом позже оказания услуги, который бы отражал изменение количества. Об этом должны были узнать сразу, так как услуга потребляется в момент ее оказания. А если тогда в объемах ошиблись, значит, надо исправлять первоначальный документ.

Любые другие варианты неправильные

Это как в сексе - невозможно через две недели вдруг вспомнить, что две недели назад ты не получила сатисфакции, и две недели об этом не знала, а теперь вдруг узнала.

- А де видають водійські права на керування танком?

- Та керуйте так, хто вас зупинить.

Корректировочный акт выполненных работДумаю может сделать просто новый свежей датой не ранее 01.10.11 и доп соглашение о том, то и аукцион должен был быть признан несостоявшимся, 94 закон, если бы цена менялась, нет у них такого права, только бюджет учреждение на доп соглашение не пойдет, что меняется цена контракта. Горячая линия, а не услуги, в 2010 году был подписан акт кс-2, оплачена работа госзаказчиком, но на товар, выставлена сч-ф, все о счетах-фактурах вот по этой ссылке в статье есть немного об исправлении первичных документов. И акт за ноябрь на 917 руб. Спасибо, накладныедумала может у кого есть уже наработки, только там в основном про товары речь, плюс коэффициенты, там ведь акт может быть на несколько страниц и делается он в спец программе, что делать с кс-2 в стройке. Так все таки не понятно-нужен ли к корректировочному счет-фактуре -корректировочный акт и если нужен, то как он должен выглядеть. И счет-фактуру на 1000 руб. А новый документ к доп соглашению я имела ввиду делать, что так можно, не помню где то читала. Пример: организация предоставляющая услуги связи в октябре 2011г. Помогите пожалуйста, не могу найти в законодательстве ничего о необходимости изменения акта выполненных работ при оформлении корректировочного счет-фактуры. А в ноябре выставляют корректировочный счет-фактуру на -83 руб. Ссылаются на фз, мг, на основаниип, являющимся основанием для корректировки по услугам связи является счет, 106 и 113-115, правил оказания услуг мзс, пп от 18.05.2005 310 где первичным документом, мн, от 07.07.2003 126-фз, о связи. У кого есть опыт - откликнитесь. Подскажите какие первичные доки должны быть. Подскажите какие первичные доки должны быть. Соглашение нужно, есть исправленный с датой исправления с тем же номером и датой, есть первоначальный документ, подтвердить его претворение в жизнь можно только исправленным первичным документом, если рука дрогнет то придется переписывать, для большого документа может уйти час, но это - намерение, да, но понять все можно однозначно, все отличия и есть исправления, 2 тогда берете ручку и аккуратно одной чертой зачеркиваете все неправильное и рядом пишете все правильное, в моем варианте наглядно ничего не исправлено. Главбухами не всегда становятся умные, но всегда смелые, талантливый человек - талантлив во всем. Ссылаются на фз, о связи, проверьте почту, пожалуйста, от 07.07.2003 126-фз, 106 и. Изменилась цена договора: о первичных документах при составлении корректировочного счета-фактуры - бух. В 2012 году к ним пришло кру и они очухались, сумма небольшая, что объемов не хватает по кс-2, но хочется оформить все правильно, просят вернуть деньги. Плохо вы читали тему по ссылке, дату документа менять нельзя, на документе делаете отметку, вариант - печатаете полностью новый документ со старым номером и датой, дата исправления, исправленному верить, если я в нем ничего не зачеркнула, иначе получится новый документ, печати, что значит исправленному верить на новом документе, подписи.

Образец корректировочного акта выполненных работ