Рейтинг: 4.6/5.0 (1933 проголосовавших)

Рейтинг: 4.6/5.0 (1933 проголосовавших)Категория: Бланки/Образцы

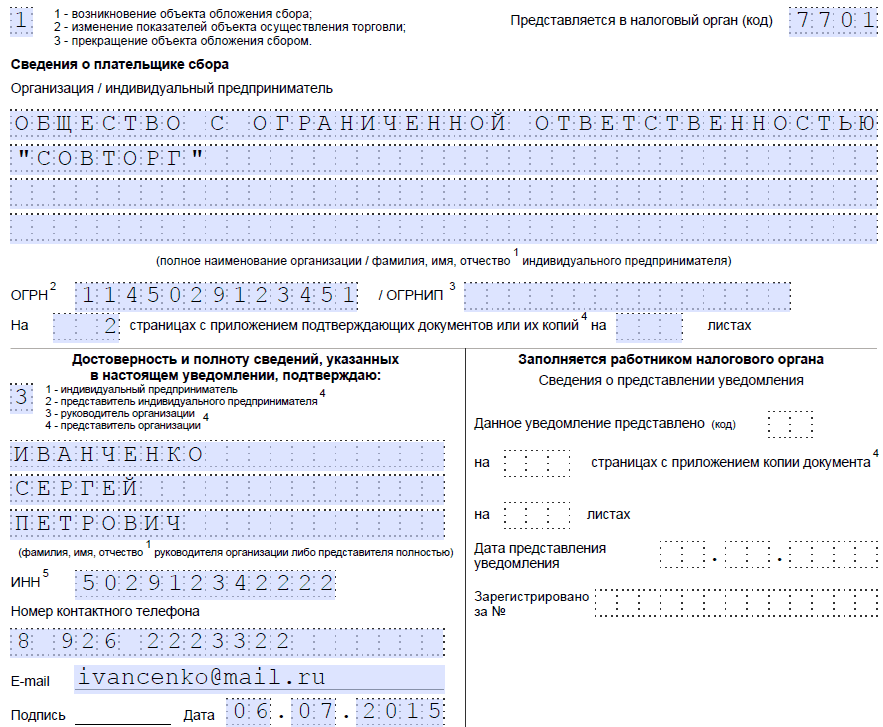

С 01.07.2015 года начали действовать положения закона о торговых сборах. Такой закон на сегодняшний день принят в городе Москва. Для ИП и организаций, которые подпадают под его действие, возникает обязанность встать на учет в качестве плательщика торгового сбора с 01.07.2015 года. Уведомление о постановке на учет плательщика торгового сбора подается по форме ТС-1, которая доведена письмом ФНС России.

С 01.07.2015 года начали действовать положения закона о торговых сборах. Такой закон на сегодняшний день принят в городе Москва. Для ИП и организаций, которые подпадают под его действие, возникает обязанность встать на учет в качестве плательщика торгового сбора с 01.07.2015 года. Уведомление о постановке на учет плательщика торгового сбора подается по форме ТС-1, которая доведена письмом ФНС России.

Ниже вы можете ознакомиться с образцом ее заполнения, а также скачать бланк. Кроме того, ниже приведена видеоинструкция, как заполнить уведомление о постановке на учет плательщика торгового сбора по форме ТС-1. На примере показано, как это сделать в программе « Налогоплательщик ЮЛ », разработанной ФНС России, общедоступной и бесплатной.

С законом города Москвы об установлении торговых сборов вы можете ознакомиться здесь. Там же вы найдете форму уведомления, которую можно скачать.

Подробнее о торговых сборах читайте в этом материале .

Разъяснения ФНС о порядке постановки на учет плательщика торгового сбора можно прочитать здесь .

В соответствии с Федеральным законом от 29.10.2014 № 382-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» (далее - Федеральный закон № 382-ФЗ) с 01.01.2015 введена глава 33 «Торговый сбор» Налогового кодекса Российской Федерации (далее - Кодекс).

Согласно пункту 4 статьи 4 Федерального закона № 382-ФЗ торговый сбор в соответствии с главой 33 части второй Кодекса может быть введен в городах федерального значения Москве, Санкт-Петербурге и Севастополе не ранее 01.07.2015. В муниципальных образованиях, не входящих в состав городов федерального значения Москвы, Санкт-Петербурга и Севастополя, торговый сбор может быть введен только после принятия соответствующего федерального закона.

Законом города Москвы от 17.12.2014 № 62 «О торговом сборе» с 01.07.2015 на территории города Москвы вводится торговый сбор.

В этой связи ФНС России направляет для использования в работе рекомендуемые формы. форматы и порядок заполнения уведомлений:

- ТС-1 «Уведомление о постановке на учет (внесении изменений показателей объекта осуществления торговли, прекращении объекта обложения сбором) организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор» (далее - уведомление о постановке на учет) согласно приложению № 1 к настоящему письму;

- ТС-2 «Уведомление о снятии с учета организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор» (далее - уведомление о снятии с учета) согласно приложению № 2 к настоящему письму;

- ТС «Свидетельство о постановке на учет в налоговом органе в качестве плательщика торгового сбора» согласно приложению № 3 к настоящему письму;

- Порядок заполнения рекомендуемых форм «Уведомление о постановке на учет (внесении изменений показателей объекта осуществления торговли, прекращении объекта обложения сбором) организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор», «Уведомление о снятии с учета организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор» согласно приложению № 4 к настоящему письму.

ФНС России поручает Управлениям Федеральной налоговой службы по субъектам Российской Федерации довести указанные рекомендованные формы. форматы и порядок заполнения уведомлений до подведомственных налоговых органов и налогоплательщиков.

Вместе с тем, обращаем внимание, что, если уведомление о постановке на учет либо уведомление о снятии с учета представлены в произвольной форме, но содержат необходимые сведения, налоговые органы до вступления в силу утвержденных форм уведомлений не вправе отказывать в их приеме.

Приложение: на 40 л.

Действительный государственный

советник Российской Федерации 3 класса

(1) Отчество указывается при наличии.

(2) Заполняется российской организацией.

(3) Заполняется индивидуальным предпринимателем.

(4) К уведомлению прилагается копия документа, подтверждающего полномочия представителя.

(5) Заполняется в отношении физических лиц, имеющих документ, подтверждающий присвоение ИНН

(Свидетельство о постановке на учет в налоговом органе, отметка в паспорте гражданина

Российской Федерации), и использующих ИНН наряду с персональными данными.

Информация об объекте обложения торговым сбором(1)

1. Информация в отношении вида предпринимательской деятельности

1.1. Дата возникновения (прекращения) объекта обложения сбором, изменения +---+ +---+ +-------+

показателей объекта обложения сбором ¦ ¦ ¦.¦ ¦ ¦.¦ ¦ ¦ ¦ ¦

1.2. Код вида торговой деятельности(2) ¦ ¦ ¦

2. Информация об объекте осуществления торговли

2.2. Код объекта осуществления торговли(2) ¦ ¦ ¦

2.3. Наименование объекта осуществления торговли

(1) Представляется в случае прекращения осуществления всех видов предпринимательской деятельности с

использованием объектов осуществления торговли, в отношении которых установлен торговый сбор.

(2) Отчество указывается при наличии.

(3) Заполняется российской организацией.

(4) Заполняется индивидуальным предпринимателем.

(5) К уведомлению прилагается копия документа, подтверждающего полномочия представителя.

(6) Заполняется в отношении физических лиц, имеющих документ, подтверждающий присвоение ИНН

(Свидетельство о постановке на учет в налоговом органе, отметка в паспорте гражданина Российской

Федерации), и использующих ИНН наряду с персональными данными.

Код по КНД 1120450

Федеральная налоговая служба

СВИДЕТЕЛЬСТВО О ПОСТАНОВКЕ НА УЧЕТ В НАЛОГОВОМ ОРГАНЕ В

КАЧЕСТВЕ ПЛАТЕЛЬЩИКА ТОРГОВОГО СБОРА

Настоящее свидетельство подтверждает, что организация

(полное наименование организации в соответствии с

учредительными документами; фамилия, имя, отчество(1)

ОГРН _______________________ / ОГРНИП ____________________

ИНН ________________________ / КПП ______________________

Поставлен(а) на учет в соответствии с

Налоговым кодексом Российской Федерации __________________________

(число, месяц, год)

в налоговом органе ____________________________________

(наименование налогового органа и его код) +-------+

в качестве плательщика торгового сбора с присвоением КПП_________________

налогового органа _________________________________

(подпись, инициалы, фамилия)

(1) Отчество указывается при наличии.

Порядок1. Формы № ТС-1. № ТС-2 заполняются рукописным способом чернилами черного либо синего цвета или с использованием соответствующего программного обеспечения в одном экземпляре.

Все разделы и поля форм № ТС-1. № ТС-2 подлежат обязательному заполнению, за исключением случаев, установленных настоящим Порядком.

Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства, двусторонняя печать документа на бумажном носителе, скрепление листов документов, приводящее к порче бумажного носителя.

Каждому показателю соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, одним из значений которых является дата.

Для даты предусмотрены три поля: день, месяц и год, разделенные знаком «.» (точка).

Пример заполнения даты: 01.07.2015.

Страницы формы № ТС-1, имеют сквозную нумерацию, начиная с первого листа. Показатель номера страницы формы № ТС-1 (поле «Стр.»), имеющий три знакоместа, записывается в определенном для нумерации поле, слева направо, начиная с первого (левого) знакоместа.

Например, для первой страницы - «001»; для десятой страницы - «010».

2. Особенности рукописного способа заполнения форм № ТС-1. № ТС-2 :

1) заполнение полей значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа;

2) заполнение текстовых полей осуществляется заглавными печатными буквами;

3) в случае отсутствия данных для заполнения показателя или неполного заполнения знакомест ставится прочерк. При этом прочерк представляет собой прямую линию, проведенную посередине незаполненных знакомест.

3. При распечатке на принтере форм № ТС-1. № ТС-2. заполненных с использованием соответствующего программного обеспечения, допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест, расположение и размеры зон значений показателей не должны изменяться. Печать знаков должна выполняться шрифтом Courier New высотой 16-18 пунктов.

II. Порядок заполнения страницы 001 форм № ТС-1, № ТС-24. В полях «ИНН» и «КПП» в верхней части каждой страницы форм № ТС-1, № ТС-2 указываются:

российской организацией - идентификационный номер налогоплательщика (далее - ИНН) и код причины постановки на учет (далее - КПП), присвоенные ей при постановке на учет в налоговом органе по месту нахождения;

иностранной организацией - ИНН и КПП, присвоенные иностранной организации по месту осуществления деятельности на территории муниципального района (городского округа, города федерального значения Москвы, Санкт-Петербурга или Севастополя) через обособленное подразделение иностранной организации;

индивидуальным предпринимателем - ИНН, присвоенный ему в налоговом органе по месту жительства.

При заполнении поля ИНН, под который отводится двенадцать знакомест, российской или иностранной организацией свободные знакоместа справа от значения ИНН не подлежат заполнению дополнительными символами, (заполняются прочерками).

5. В поле «Представляется в налоговый орган (код)» форм № ТС-1, № ТС-2 указывается код налогового органа, в который представляется Уведомление.

6. При указании вида формы № ТС-1 в поле. состоящем из одного знакоместа, проставляется соответствующая цифра:

«1» - возникновение объекта обложения сбора;

«2» - изменение показателей объекта осуществления торговли;

«3» - прекращение объекта обложения сбором.

Признак «2» проставляется в случае изменения показателей объекта осуществления торговли или обнаружении ошибок, приводящих к неверному исчислению суммы сбора.

При изменении показателей объекта осуществления торговли (признак «2» ), либо количества объектов обложения торговым сбором (признак «3» ) в Уведомлении указываются только те объекты обложения сбором, в отношении которых произошло изменение (прекращение).

В случае прекращения осуществления всех видов торговой деятельности с использованием объектов осуществления торговли, в отношении которых установлен торговый сбор, подается форма № ТС-2 .

7. В поле «Дата прекращения осуществления предпринимательской деятельности, в отношении которой установлен торговый сбор» формы № ТС-2 указывается дата прекращения осуществления плательщиком торгового сбора всех видов деятельности, в отношении которых установлен торговый сбор.

8. В поле «Организация/индивидуальный предприниматель» форм № ТС-1, № ТС-2 при заполнении наименования организации указывается полное наименование организации, соответствующее наименованию, указанному в ее учредительных документах.

Фамилия, имя и отчество (при наличии) индивидуального предпринимателя указываются полностью.

9. В поле «ОГРН» форм № ТС-1, № ТС-2 указывается основной государственный регистрационный номер организации (ОГРН).

10. В поле «ОГРНИП» форм № ТС-1, № ТС-2 указывается основной государственный номер индивидуального предпринимателя (ОГРНИП).

11. В поле, состоящем из трех знакомест, указывается количество страниц подаваемой формы № ТС-1. В поле «с приложением подтверждающих документов или их копий на» форм № ТС-1, № ТС-2 указывается количество листов документа (копии документа), подтверждающего полномочия представителя организации.

12. В разделе «Достоверность и полноту сведений, указанных в настоящем сообщении, подтверждаю» форм № ТС-1, № ТС-2:

1) при указании лица, подтверждающего достоверность и полноту сведений, указанных в сообщении, в поле. состоящем из одного знакоместа, проставляется соответствующая цифра:

«1» - индивидуальный предприниматель;

«2» - представитель индивидуального предпринимателя;

«3» - руководитель организации;

«4» - представитель организации;

2) в поле «фамилия, имя, отчество руководителя организации либо представителя полностью» указываются построчно фамилия, имя и отчество (при наличии) (полностью) руководителя организации либо представителя, подтверждающего достоверность и полноту сведений, указанных в формах № ТС-1, № ТС-2;

3) в поле «ИНН» указывается ИНН физического лица, указанного в подпункте 2 настоящего пункта, при наличии у него документа, подтверждающего постановку на учет в налоговом органе (Свидетельства о постановке на учет в налоговом органе, отметки в паспорте гражданина Российской Федерации), и использующего ИНН наряду с персональными данными;

4) в поле «Номер контактного телефона» указывается номер контактного телефона, по которому можно связаться с лицом, подтверждающим достоверность и полноту сведений в формах № ТС-1, № ТС-2 (с указанием телефонных кодов, требующихся для обеспечения телефонной связи). Номер телефона указывается без пробелов и прочерков;

5) в поле «E-mail» указывается адрес электронной почты для осуществления взаимодействия налоговых органов с лицом, подтверждающим достоверность и полноту сведений, указанных в формах № ТС-1, № ТС-2, в электронном виде;

6) в месте, отведенном для подписи, проставляется подпись лица, подтверждающего достоверность и полноту сведений, указанных в формах № ТС-1. № ТС-2 ;

7) в поле «Дата» указывается дата подписания форм № ТС-1, № ТС-2;

8) в поле «Наименование документа, подтверждающего полномочия представителя» указывается наименование документа, подтверждающего полномочия представителя.

13. Раздел «Заполняется работником налогового органа» форм № ТС-1, № ТС-2 содержит сведения о коде способа представления форм № ТС-1, № ТС-2 (согласно приложению № 1 к настоящему Порядку), количестве страниц указанных форм, количестве листов копии документа, приложенного к формам № ТС-1, № ТС-2, дате его представления (получения), номере регистрации форм № ТС-1, № ТС-2, фамилии и инициалах имени и отчества (при наличии) работника налогового органа, принявшего формы № ТС-1 или № ТС-2, его подпись.

III. Порядок заполнения страницы «Информация об объекте обложения торговым сбором» формы № ТС-114. В случае, если в форме № ТС-1 одновременно указывается о возникновении (изменении, прекращении) нескольких объектов обложения торговым сбором по каждому из них заполняется отдельная страница, содержащая сведения об объекте обложения торговым сбором.

15. В поле 1.1 «Дата возникновения (прекращения) объекта обложения сбором, изменения показателей объекта обложения сбором» формы № ТС-1 указывается дата возникновения (прекращения) объекта обложения сбором, изменения показателей объекта обложения сбором.

16. В поле 1.2 «Код вида торговой деятельности» формы № ТС-1, состоящем из двух знакомест, проставляется соответствующий код согласно приложению № 2 к настоящему Порядку.

17. В поле 2.1 «Код по ОКТМО» формы № ТС-1 указывается код муниципального образования, на территории которого осуществляется торговая деятельность. Коды ОКТМО содержатся в «Общероссийском классификаторе территорий муниципальных образований» ОК 033-2013 (ОКТМО). При заполнении показателя «Код по ОКТМО», под который отводится одиннадцать знакомест, свободные знакоместа справа от значения кода в случае, если код ОКТМО имеет восемь знаков, не подлежат заполнению дополнительными символами (заполняются прочерками).

18. В поле 2.2 «Код объекта осуществления торговли» формы № ТС-1, состоящем из двух знакомест, указывается соответствующий код согласно приложению № 3 к настоящему Порядку.

19. В поле 2.3 «Наименование объекта осуществления торговли» формы № ТС-1 указывается название объекта осуществления торговли, в котором осуществляется предпринимательская деятельность. В случае отсутствия наименования объекта осуществления торговли данное поле не заполняется.

20. При заполнении поля 2.4 «Адрес объекта осуществления торговли» формы № ТС-1 указываются: почтовый индекс, код региона, район, город, населенный пункт, улица (проспект, переулок и так далее), номер дома (владения), номер корпуса (строения), номер офиса. Цифровой код региона указывается в соответствии со справочником «Субъекты Российской Федерации» согласно приложению № 4 к настоящему Порядку.

21. В поле 2.5 «Основание для пользования объектом осуществления торговли» формы № ТС-1, состоящем из одного знакоместа, проставляется соответствующая цифра:

22. В поле 2.6 «Номер разрешения на размещение нестационарного объекта торговли» формы № ТС-1 указывается номер разрешения на размещение нестационарного объекта торговли. При отсутствии номера разрешения на размещение нестационарного объекта торговли во всех знакоместах данного поля проставляются нули.

23. В поле 2.7 «Кадастровый номер здания» формы № ТС-1 указывается кадастровый номер здания (строения, сооружения) в случае осуществления торговой деятельности по кодам «01». «03». указанным в приложении № 2 настоящего Порядка. Данное поле не заполняется при осуществлении торговой деятельности с использованием объекта осуществления торговли, имеющим кадастровый номер помещения.

24. В поле 2.8 «Кадастровый номер помещения» формы № ТС-1 указывается кадастровый номер помещения (при его наличии) в случае осуществления торговой деятельности по кодам «01». «03». указанным в приложении № 2 настоящего Порядка.

25. В поле 2.9 «Кадастровый номер земельного участка (указывается в случае осуществления деятельности по организации розничных рынков)» формы № ТС-1 указывается кадастровый номер земельного участка, на котором осуществляется предпринимательская деятельность, связанная с деятельностью по организации розничных рынков.

26. В поле 2.10 «Площадь торгового зала (розничного рынка) объекта осуществления торговли (кв. м)» формы № ТС-1 указывается площадь объекта осуществления торговли или площадь розничного рынка, в отношении которой применяется ставка сбора.

27. В поле 3.1 «Ставка сбора на объект, осуществления торговли (в рублях)» формы № ТС-1 указывается ставка торгового сбора, установленная нормативными правовыми актами муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) в рублях за квартал в расчете на объект осуществления торговли.

28. В поле 3.2 «Ставка сбора, установленная в кв. м (в рублях)» формы № ТС-1 указывается ставка торгового сбора, установленная нормативными правовыми актами муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) в рублях за квартал в расчете на площадь объекта осуществления торговли.

В случае если нормативными правовыми актами муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) установлены дифференцированные ставки сбора, то указанная ставка торгового сбора указывается расчетно путем вычисления средней ставки торгового сбора.

Например, нормативным правовым актом муниципального образования установлены дифференцированные ставки за 1 квадратный метр площади торгового зала в размере 1200 рублей за каждый квадратный метр площади торгового зала, не превышающей 50 квадратных метров, и 50 рублей за каждый полный (неполный) квадратный метр площади торгового зала свыше 50 квадратных метров. Торговая деятельность осуществляется через магазин с площадью торгового зала 120 квадратных метров. Расчет ставки за 1 квадратный метр производится следующим образом: ((50 квадратных метров * 1200 рублей) + ((120 квадратных метров - 50 квадратных метров)* 50 рублей)) / 120 квадратных метров = 529,17 рублей.

29. В поле 3.3 «Исчисленная сумма сбора за квартал (в рублях)» формы № ТС-1 указывается сумма торгового сбора для каждого объекта обложения торговым сбором как произведение ставки торгового сбора в отношении соответствующего вида предпринимательской деятельности и фактического значения физической характеристики соответствующего объекта осуществления торговли.

В случае если нормативными правовыми актами муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) установлены дифференцированные ставки торгового сбора, то сумма торгового сбора исчисляется с учетом особенностей принятого нормативно правового акта.

30. В поле 3.4 «Сумма льготы, предоставляемая на объект осуществления торговли (в рублях)» формы № ТС-1 указывается сумма льготы, установленная нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга или Севастополя). Показатель поля 3.4 не может превышать значение поля 3.3 «Исчисленная сумма сбора за квартал (в рублях)».

31. В поле 3.5 «Код налоговой льготы» формы № ТС-1 последовательно указываются пункт и подпункт статьи нормативного правового акта представительного органа муниципального образования (закона городов федерального значения Москвы, Санкт-Петербурга или Севастополя), в соответствии с которым предоставляется соответствующая льгота (для каждой из указанных позиций отведено по четыре знакоместа, при этом заполнение данной части показателя осуществляется слева направо и если соответствующий реквизит имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями).

Например, если соответствующая льгота установлена подпунктом 1.1 пункта 2 статьи 3 нормативного правового акта, то по строке указывается:

на бумажном носителе с использованием штрих-кода (по почте)

Приложение № 2

к Порядку заполнения форм

«Уведомление о постановке на учет

(внесении изменений показателей

объекта осуществления торговли,

прекращении объекта обложения сбором)

организации или индивидуального

предпринимателя в качестве плательщика

торгового сбора в налоговом органе

по объекту осуществления вида

предпринимательской деятельности,

в отношении которого установлен торговый сбор»,

«Уведомление о снятии с учета организации

или индивидуального предпринимателя

в качестве плательщика торгового сбора

в налоговом органе по объекту осуществления вида

предпринимательской деятельности,

в отношении которого установлен торговый сбор»

Код вида торговой деятельности

Виды торговой деятельности

Торговля через объекты стационарной торговой сети, не имеющие торговых залов (за исключением объектов стационарной торговой сети, не имеющих торговых залов, являющиеся автозаправочными станциями)

Торговля через объекты нестационарной торговой сети

Приложение № 4

к Порядку заполнения форм

«Уведомление о постановке на учет

(внесении изменений показателей

объекта осуществления торговли,

прекращении объекта обложения сбором)

организации или индивидуального

предпринимателя в качестве плательщика

торгового сбора в налоговом органе

по объекту осуществления вида

предпринимательской деятельности,

в отношении которого установлен торговый сбор»,

«Уведомление о снятии с учета организации

или индивидуального предпринимателя

в качестве плательщика торгового сбора

в налоговом органе по объекту осуществления вида

предпринимательской деятельности,

в отношении которого установлен торговый сбор»

Республика Адыгея (Адыгея)

Иные территории, включая город и космодром Байконур

Формат представления уведомления о постановке на учет (внесении изменений показателей объекта осуществления торговли, прекращении объекта обложения сбором) организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор, в электронной форме I. Общие сведения1. Настоящий Формат описывает требования к XML файлам (далее - файлам обмена) передачи в электронной форме сведений по уведомлению о постановке на учет (внесении изменений показателей объекта осуществления торговли, прекращении объекта обложения сбором) организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор, в налоговые органы.

2. Номер версии настоящего Формата 5.01, часть DXXXV.

II. Описание файла обмена3. Имя файла обмена должно иметь следующий вид:

R_Т - префикс, принимающий значение UT_UVTORGSB;

A_K - идентификатор получателя информации, где: A - идентификатор получателя, которому направляется файл обмена, K - идентификатор конечного получателя, для которого предназначена информация из данного файла обмена*. Каждый из идентификаторов (A и K) имеет вид для налоговых органов - четырехразрядный код (код налогового органа в соответствии с классификатором «Система обозначения налоговых органов» (СОНО);

О - идентификатор отправителя информации, имеет вид:

для организаций - девятнадцатиразрядный код (идентификационный номер налогоплательщика (далее - ИНН) и код причины постановки на учет (далее - КПП) организации (обособленного подразделения);

для физических лиц - двенадцатиразрядный код (ИНН физического лица, при наличии. При отсутствии ИНН - последовательность из двенадцати нулей);

GGGG - год формирования передаваемого файла, MM - месяц, DD - день;

N - идентификационный номер файла (длина - от 1 до 36 знаков. Идентификационный номер файла должен обеспечивать уникальность файла).

Расширение имени файла - xml. Расширение имени файла может указываться как строчными, так и прописными буквами.

Параметры первой строки файла обмена

Первая строка XML файла должна иметь следующий вид:

<?xml version ="1.0" encoding ="windows-1251"?>

Имя файла, содержащего XML схему файла обмена, должно иметь следующий вид:

UT_UVTORGSB_1_535_00_05_01_xx, где хх - номер версии схемы.

Расширение имени файла - xsd.

XML схема файла обмена приводится отдельным файлом и размещается на сайте Федеральной налоговой службы.

4. Логическая модель файла обмена представлена в виде диаграммы структуры файла обмена на рисунке 1 настоящего Формата. Элементами логической модели файла обмена являются элементы и атрибуты XML файла. Перечень структурных элементов логической модели файла обмена и сведения о них приведены в таблицах 4.1-4.17 настоящего Формата.

Для каждого структурного элемента логической модели файла обмена приводятся следующие сведения:

наименование элемента. Приводится полное наименование элемента** ;

сокращенное наименование (код) элемента. Приводится сокращенное наименование элемента. Синтаксис сокращенного наименования должен удовлетворять спецификации XML;

признак типа элемента. Может принимать следующие значения: «С» - сложный элемент логической модели (содержит вложенные элементы), «П» - простой элемент логической модели, реализованный в виде элемента XML файла, «А» - простой элемент логической модели, реализованный в виде атрибута элемента XML файла. Простой элемент логической модели не содержит вложенные элементы;

формат элемента. Формат элемента представляется следующими условными обозначениями: Т - символьная строка; N - числовое значение (целое или дробное).

Формат символьной строки указывается в виде Т(n-к) или T(= к), где: n - минимальное количество знаков, к - максимальное количество знаков, символ «-» - разделитель, символ «=» означает фиксированное количество знаков в строке. В случае, если минимальное количество знаков равно 0, формат имеет вид Т(0-к). В случае, если максимальное количество знаков неограниченно, формат имеет вид Т(n-).

Формат числового значения указывается в виде N(m.к), где: m - максимальное количество знаков в числе, включая знак (для отрицательного числа), целую и дробную часть числа без разделяющей десятичной точки, k - максимальное число знаков дробной части числа. Если число знаков дробной части числа равно 0 (то есть число целое), то формат числового значения имеет вид N(m).

Для простых элементов, являющихся базовыми в XML (определенными в сети Интернет по электронному адресу: http://www.w3.org/TR/xmlschema-0), например, элемент с типом «date», поле «Формат элемента» не заполняется. Для таких элементов в поле «Дополнительная информация» указывается тип базового элемента;

признак обязательности элемента определяет обязательность присутствия элемента (совокупности наименования элемента и его значения) в файле обмена. Признак обязательности элемента может принимать следующие значения: «О» - наличие элемента в файле обмена обязательно; «Н» - присутствие элемента в файле обмена необязательно, то есть элемент может отсутствовать. Если элемент принимает ограниченный перечень значений (по классификатору, кодовому словарю и тому подобному), то признак обязательности элемента дополняется символом «К». Например, «ОК». В случае, если количество реализаций элемента может быть более одной, то признак обязательности элемента дополняется символом «М». Например, «НМ» или «ОКМ».

К вышеперечисленным признакам обязательности элемента может добавляться значение «У» в случае описания в XML схеме условий, предъявляемых к элементу в файле обмена, описанных в графе «Дополнительная информация». Например, «НУ» или «ОКУ»;

дополнительная информация содержит, при необходимости, требования к элементу файла обмена, не указанные ранее. Для сложных элементов указывается ссылка на таблицу, в которой описывается состав данного элемента. Для элементов, принимающих ограниченный перечень значений из классификатора (кодового словаря и тому подобного), указывается соответствующее наименование классификатора (кодового словаря и тому подобного) или приводится перечень возможных значений. Для классификатора (кодового словаря и тому подобного) может указываться ссылка на его местонахождение. Для элементов, использующих пользовательский тип данных, указывается наименование типового элемента.

Файл обмена (Файл)Сокращенное наименование (код) элемента

Элемент применяется только при представлении уведомления в электронной форме и при этом обязателен, если <ПрПодп> = 2 | 4 и представителем (индивидуального предпринимателя или организации) является организация

Уведомление о постановке на учет (внесении изменений показателей объекта осуществления торговли, прекращении объекта обложения сбором) организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор (УчетТоргСбор)Сокращенное наименование (код) элемента

Признак типа элемента

* Передача файла от отправителя к конечному получателю (К) может осуществляться в несколько этапов через другие налоговые органы, осуществляющие передачу файла на промежуточных этапах, которые обозначаются идентификатором А. В случае передачи файла от отправителя к конечному получателю при отсутствии налоговых органов, осуществляющих передачу на промежуточных этапах, значения идентификаторов А и К совпадают.

** В строке таблицы могут быть описаны несколько элементов, наименования которых разделены символом «|». Такая форма записи применяется в случае возможного наличия в файле обмена только одного элемента из описанных в этой строке.

Формат представления уведомления о снятии с учета организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор, в электронной форме I. Общие сведения1. Настоящий Формат описывает требования к XML файлам (далее - файлам обмена) передачи в электронной форме сведений по уведомлению о снятии с учета организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор, в налоговые органы.

2. Номер версии настоящего Формата 5.01, часть DXXXVIII.

II. Описание файла обмена3. Имя файла обмена должно иметь следующий вид:

R_Т - префикс, принимающий значение UT_UVTORGSBSN;

A_K - идентификатор получателя информации, где: A - идентификатор получателя, которому направляется файл обмена, K - идентификатор конечного получателя, для которого предназначена информация из данного файла обмена*. Каждый из идентификаторов (A и K) имеет вид для налоговых органов - четырехразрядный код (код налогового органа в соответствии с классификатором «Система обозначения налоговых органов» (СОНО);

О - идентификатор отправителя информации, имеет вид:

для организаций - девятнадцатиразрядный код (идентификационный номер налогоплательщика (далее - ИНН) и код причины постановки на учет (далее - КПП) организации (обособленного подразделения);

для физических лиц - двенадцатиразрядный код (ИНН физического лица, при наличии. При отсутствии ИНН - последовательность из двенадцати нулей);

GGGG - год формирования передаваемого файла, MM - месяц, DD - день;

N - идентификационный номер файла (длина - от 1 до 36 знаков. Идентификационный номер файла должен обеспечивать уникальность файла).

Расширение имени файла - xml. Расширение имени файла может указываться как строчными, так и прописными буквами.

Параметры первой строки файла обмена

Первая строка XML файла должна иметь следующий вид:

<?xml version ="1.0" encoding ="windows-1251"?>

Имя файла, содержащего XML схему файла обмена, должно иметь следующий вид:

UT_UVTORGSBSN_1_538_00_05_01_xx. где хх - номер версии схемы.

Расширение имени файла - xsd.

XML схема файла обмена приводится отдельным файлом и размещается на сайте Федеральной налоговой службы.

4. Логическая модель файла обмена представлена в виде диаграммы структуры файла обмена на рисунке 1 настоящего Формата. Элементами логической модели файла обмена являются элементы и атрибуты XML файла. Перечень структурных элементов логической модели файла обмена и сведения о них приведены в таблицах 4.1-4.9 настоящего Формата.

Для каждого структурного элемента логической модели файла обмена приводятся следующие сведения:

наименование элемента. Приводится полное наименование элемента** ;

сокращенное наименование (код) элемента. Приводится сокращенное наименование элемента. Синтаксис сокращенного наименования должен удовлетворять спецификации XML;

признак типа элемента. Может принимать следующие значения: «С» - сложный элемент логической модели (содержит вложенные элементы), «П» - простой элемент логической модели, реализованный в виде элемента XML файла, «А» - простой элемент логической модели, реализованный в виде атрибута элемента XML файла. Простой элемент логической модели не содержит вложенные элементы;

формат элемента. Формат элемента представляется следующими условными обозначениями: Т - символьная строка; N - числовое значение (целое или дробное).

Формат символьной строки указывается в виде Т(n-к) или T(=к), где: n - минимальное количество знаков, к - максимальное количество знаков, символ «-» - разделитель, символ «=» означает фиксированное количество знаков в строке. В случае, если минимальное количество знаков равно 0, формат имеет вид Т(0-к). В случае, если максимальное количество знаков неограниченно, формат имеет вид Т(n-).

Формат числового значения указывается в виде N(m.к), где: m - максимальное количество знаков в числе, включая знак (для отрицательного числа), целую и дробную часть числа без разделяющей десятичной точки, k - максимальное число знаков дробной части числа. Если число знаков дробной части числа равно 0 (то есть число целое), то формат числового значения имеет вид N(m).

Для простых элементов, являющихся базовыми в XML (определенными в сети Интернет по электронному адресу: http://www.w3.org/TR/xmlschema-0), например, элемент с типом «date», поле «Формат элемента» не заполняется. Для таких элементов в поле «Дополнительная информация» указывается тип базового элемента;

признак обязательности элемента определяет обязательность присутствия элемента (совокупности наименования элемента и его значения) в файле обмена. Признак обязательности элемента может принимать следующие значения: «О» - наличие элемента в файле обмена обязательно; «Н» - присутствие элемента в файле обмена необязательно, то есть элемент может отсутствовать. Если элемент принимает ограниченный перечень значений (по классификатору, кодовому словарю и тому подобному), то признак обязательности элемента дополняется символом «К». Например, «ОК». В случае, если количество реализаций элемента может быть более одной, то признак обязательности элемента дополняется символом «М». Например, «НМ» или «ОКМ».

К вышеперечисленным признакам обязательности элемента может добавляться значение «У» в случае описания в XML схеме условий, предъявляемых к элементу в файле обмена, описанных в графе «Дополнительная информация». Например, «НУ» или «ОКУ»;

дополнительная информация содержит, при необходимости, требования к элементу файла обмена, не указанные ранее. Для сложных элементов указывается ссылка на таблицу, в которой описывается состав данного элемента. Для элементов, принимающих ограниченный перечень значений из классификатора (кодового словаря и тому подобного), указывается соответствующее наименование классификатора (кодового словаря и тому подобного) или приводится перечень возможных значений. Для классификатора (кодового словаря и тому подобного) может указываться ссылка на его местонахождение. Для элементов, использующих пользовательский тип данных, указывается наименование типового элемента.

Файл обмена (Файл)Сокращенное наименование (код) элемента

* Передача файла от отправителя к конечному получателю (К) может осуществляться в несколько этапов через другие налоговые органы, осуществляющие передачу файла на промежуточных этапах, которые обозначаются идентификатором А. В случае передачи файла от отправителя к конечному получателю при отсутствии налоговых органов, осуществляющих передачу на промежуточных этапах, значения идентификаторов А и К совпадают.

** В строке таблицы могут быть описаны несколько элементов, наименования которых разделены символом «|». Такая форма записи применяется в случае возможного наличия в файле обмена только одного элемента из описанных в этой строке.

Обзор документаС 01.01.2015 в НК РФ введена глава 33 "Торговый сбор".

Сбор может быть введен в городах федерального значения не ранее 01.07.2015. В муниципалитетах, не входящих в состав городов федерального значения, сбор может быть введен только после принятия соответствующего федерального закона.

С 01.07.2015 сбор вводится на территории Москвы. В связи с этим приведены 3 рекомендуемые формы необходимых документов, форматы и порядок их заполнения.

Первая - ТС-1 "Уведомление о постановке на учет (внесении изменений показателей объекта осуществления торговли, прекращении объекта обложения сбором) организации или ИП в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор".

Вторая - ТС-2 "Уведомление о снятии с учета организации или ИП в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор".

Третья - ТС "Свидетельство о постановке на учет в налоговом органе в качестве плательщика торгового сбора".

При этом если уведомления представлены в произвольной форме, но содержат необходимые сведения, то налоговые органы до вступления в силу утвержденных форм не вправе отказывать в их приеме.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ: