Рейтинг: 4.4/5.0 (1890 проголосовавших)

Рейтинг: 4.4/5.0 (1890 проголосовавших)Категория: Бланки/Образцы

09 декабря 2014 г.

Вопрос: Заемщик заключил с Банком договор кредитования сроком на два года. По условиям кредитного договора в течение всего срока его действия Заёмщик обязан выплачивать ежемесячно аннуитетный платеж (в состав которого были включены проценты за весь срок использования денежных средств). Спустя год Заёмщик досрочно погасил кредит. Имеет ли право Заёмщик на возврат части процентов по кредитному договору в данном случае за период, в котором фактически пользование обществом денежными средствами не осуществлялось?

О твет с правовой точки зрения: Если по условиям кредитного договора в течение всего срока его действия Заёмщик выплачивал ежемесячно аннуитетные платежи (в состав которых были включены проценты за весь срок использования денежных средств), то при досрочном погашении кредита он имеет право на возврат части процентов по кредитному договору за период, в котором фактически пользование денежными средствами не осуществлялось.

Обоснование: По смыслу ст. 809 Гражданского кодекса РФ проценты являются платой за пользование заемщиком суммой займа, а следовательно, подлежат уплате только за период с даты выдачи кредита и до даты его полного возврата. Взыскание процентов за период, в котором пользование суммой займа не осуществлялось, не может происходить по правилам указанной нормы.

Порядок начисления процентов по кредитам регламентируется Положением о порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками (утв. Банком России 26.06.1998 N 39-П) (далее - Положение).

В п. 5.1 Положения говорится, что проценты по размещенным денежным средствам поступают в пользу банка-кредитора в размере и в порядке, предусмотренных соответствующим договором на размещение денежных средств, причем начисление процентов осуществляется в соответствии с требованиями п. 3.5 Положения.

В п. 3.5 Положения установлено, что проценты на привлеченные и размещенные денежные средства начисляются банком на остаток задолженности по основному долгу, учитываемой на соответствующем лицевом счете, на начало операционного дня. А согласно п. 3.6 Положения банк должен обеспечить средствами программного обеспечения ежедневное начисление процентов по каждому договору нарастающим итогом с даты последнего отражения в бухучете банка суммы начисленных процентов.

Таким образом, сложилась позиция, что проценты начисляются каждый день реального пользования кредитом. Если бы при аннуитетном порядке возврата кредита проценты начислялись бы не только за прошедшие, но и за будущие периоды пользования кредитом, то не было бы никакой нужды рассчитывать их ежедневно - проценты можно было бы посчитать один раз за весь плановый срок пользования кредитом. Но проценты рассчитываются не вперед, а строго по факту, то есть каждый день за день реального пользования непогашенной суммой кредита, и их размер зависит именно от величины остатка задолженности по основному долгу.

Так ВАС РФ в п. 5 Информационного письма Президиума ВАС РФ от 13.09.2011 N 147 "Обзор судебной практики разрешения споров, связанных с применением положений Гражданского кодекса Российской Федерации о кредитном договоре" удовлетворил требование заемщика о возврате ему части процентов, уплаченных в соответствии с кредитным договором, поскольку они были уплачены за период, в течение которого пользование денежными средствами уже прекратилось, указав следующее:

Суд удовлетворил требование заемщика о возврате ему части процентов, уплаченных в соответствии с кредитным договором, так как они были уплачены за период, в течение которого пользование денежными средствами уже прекратилось.

Индивидуальный предприниматель обратился в суд с иском о возврате части процентов за пользование кредитом, уплаченных им банку по кредитному договору.

Суд первой инстанции установил, что между предпринимателем и банком был заключен кредитный договор, по условиям которого кредит возвращается заемщиком путем ежемесячной уплаты в течение одного года фиксированной денежной суммы, в составе которой в первую очередь учитываются проценты за весь указанный в договоре срок пользования кредита (аннуитетный порядок возврата кредита). Спустя семь месяцев после выдачи кредит погашен заемщиком досрочно. Истец представил расчет, из которого вытекало, что проценты, уплаченные им в составе аннуитетных платежей, охватывают в том числе и тот период, в течение которого реальное пользование заемными денежными средствами не осуществлялось, так как кредит был возвращен досрочно.

Банк возражал против удовлетворения требования, ссылаясь на то, что уплаченные проценты соответствовали условиям договора.

Суд удовлетворил исковое требование предпринимателя, руководствуясь следующим. По смыслу статьи 809 ГК РФ проценты являются платой за пользование заемщиком суммой займа. Таким образом, проценты, являющиеся платой за пользование денежными средствами, подлежат уплате только за период с даты выдачи кредита и до даты его полного возврата. Взыскание процентов за период, в котором пользование суммой займа не осуществлялось, не может происходить по правилам названной нормы.

Суд апелляционной инстанции отказал в удовлетворении апелляционной жалобы банка, согласился с судом первой инстанции и подчеркнул, что основания для взыскания с предпринимателя не полученных банком доходов отсутствуют, так как заемщик не нарушил обязательств по кредитному договору.

Ответ на основании позиции судебных органов:

Однако, Высший Арбитражный Суд РФ Указом Президента расформирован, а суды общей юрисдикции в удовлетворении исков о возврате излищне уплаченных процентов при досрочном погашении кредита аннуитетными платежами отказывают мотивируя своё решение добровольными выбором истца такого способа кредитования:

МОСКОВСКИЙ ГОРОДСКОЙ СУД

Судебная коллегия по гражданским делам Санкт-Петербургского городского суда в составе

председательствующего Вологдиной Т.И.

судей Рогачева И.А. Нюхтилиной А.В.

при секретаре С.

рассмотрела в открытом судебном заседании апелляционную жалобу ЗАО "КБ ДЕЛЬТАКРЕДИТ" на решение Куйбышевского районного суда Санкт-Петербурга от 16 июня 2014 года по гражданскому делу N 2-2563/14 по иску Г. к ЗАО "КБ ДЕЛЬТАКРЕДИТ" о взыскании излишне уплаченных процентов за пользование кредитом, неустойки, компенсации морального вреда и штрафа,

Заслушав доклад судьи Вологдиной Т.И. выслушав объяснения явившихся участников процесса,

Судебная коллегия по гражданским делам Санкт-Петербургского городского суда

13 ноября 2007 года между Г. и ОАО "НРБанк" был заключен кредитный договор N <. >, в соответствии с которым кредитор предоставил заемщику займ в размере <. > долларов США сроком на 302 месяца на приобретение жилого помещения.

С 16.04.2012 года кредитором по данному кредитному договору является ЗАО "КБ ДЕЛЬТАКРЕДИТ", в пользу которого ОАО "НРБанк" (ОАО) произвело уступку права требования по договору купли-продажи закладных N <. > от 06.04.2012 года.

24.08.2012 года истец выплатил денежные средства по указанному кредитному договору досрочно в полном объеме.

В марте 2014 года Г. обратилась в Куйбышевский районный суд Санкт-Петербурга с требованиями к ЗАО "КБ ДЕЛЬТАКРЕДИТ" о взыскании излишне уплаченных процентов за пользование кредитом в сумме <. > долларов США, неустойки за нарушение сроков удовлетворения требования потребителя в сумме <. > долларов США в рублях по курсу ЦБ РФ, компенсации морального вреда, а также штрафа в соответствии с требованиями ФЗ "О защите прав потребителей", ссылаясь на то, что при погашении кредита истец в составе аннуитетных платежей уплатила проценты за пользование кредитом также за период, в течение которого реальное пользование займом истицей не осуществлялось.

Ответчик иск не признал.

Решением Куйбышевского районного суда Санкт-Петербурга от 16 июня 2014 года иск удовлетворен частично.

Суд взыскал с ЗАО "КБ ДЕЛЬТАКРЕДИТ" в пользу Г. излишне выплаченные проценты в сумме <. > рубля, неустойку в размере <. > рублей, компенсацию морального вреда в сумме <. > рублей, а также штраф в размере <. > рубля. В остальной части требований Г. отказал.

Одновременно судом взыскана с ЗАО "КБ ДЕЛЬТАКРЕДИТ" в доход местного бюджета государственная пошлина в размере <. > рубля.

В апелляционной жалобе ответчик просит решение суда отменить, полагая его неправильным

Судебная коллегия, проверив материалы дела, обсудив доводы апелляционной жалобы, выслушав объяснения явившихся участников процесса, приходит к следующему.

Согласно п. 1 ст. 819 Гражданского кодекса Российской Федерации по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

В силу п. 1 ст. 809 Гражданского кодекса Российской Федерации если иное не предусмотрено законом или договором займа, заимодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором.

В соответствии абз. 2 п. 2 ст. 810 Гражданского кодекса Российской Федерации сумма займа, предоставленного под проценты заемщику-гражданину для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью, может быть возвращена заемщиком-гражданином досрочно полностью или по частям при условии уведомления об этом заимодавца не менее чем за тридцать дней до дня такого возврата. Договором займа может быть установлен более короткий срок уведомления заимодавца о намерении заемщика возвратить денежные средства досрочно.

Разрешая спор и частично удовлетворяя заявленные требования, суд исходил из того, что истец, погасив обязательства по возврату долга досрочно, уплатила проценты за последующий период пользования займом, которым фактически не пользовалась.

Судебная коллегия не может согласиться с указанным выводом суда первой инстанции, ввиду следующего.

Из материалов дела следует, что по условиям кредитного договора от 13 ноября 2007 года кредитор предоставил заемщику кредит в размере <. > долларов США сроком на 302 месяца, а заемщик обязался возвратить кредит и уплатить проценты за пользование кредитом исходя из расчета годовой процентной ставки в размере <. >% годовых.

Пунктом 3.2 кредитного договора предусмотрено, что проценты по кредиту начисляются кредитором ежемесячно, начиная со дня, следующего за днем предоставления кредита, и по день фактического возврата кредита включительно, на остаток суммы кредита (ссудной задолженности), подлежащей возврату, учитываемой кредитором на ссудном счете заемщика (на начало операционного дня), из расчета процентной ставки, установленной п. 3.1 настоящего договора, фактического количества дней процентного периода.

Согласно п. 3.3.4 договора первый платеж заемщика включает только начисленные проценты за период времени, считая с даты, следующей за датой предоставления кредита, по последнее число календарного месяца, в который был предоставлен кредит.

Из п. 3.3.5 договора следует, что в последующие 300 месяцев заемщик производит ежемесячные платежи по возврату кредита и уплате начисленных процентов в виде неизменного по сумме ежемесячного аннуитетного платежа.

В случае осуществления заемщиком полного досрочного исполнения обязательств по возврату суммы кредита проценты, начисленные на дату такого досрочного возврата включительно в соответствии с условиями настоящего договора, подлежат уплате в полном объеме в дату полного досрочного исполнения обязательств по возврату суммы кредита (п. 3.4.6).

24.08.2012 истец Г. досрочно исполнила обязательства по возврату кредита.

Г. обратилась в банк с претензией о возврате излишне уплаченных процентов, которая осталась без удовлетворения.

Согласно пп. 3.5, 5.1 Положения ЦБ РФ N 39-П от 26 июня 1998 года "О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками" проценты на остаток ссудной задолженности начисляются исходя из размера процентной ставки, установленной договором, и фактического количества календарных дней за период начисления.

Понятие аннуитетного платежа определено в п. 2.2 Постановления Правительства Российской Федерации от 11 января 2000 года N 28 "О мерах по развитию системы ипотечного жилищного кредитования в Российской Федерации", где указано на то, что аннуитетный платеж - это ежемесячный платеж, который включает полный платеж по процентам, начисляемым на остаток основного долга, а также часть самого кредита, рассчитываемую таким образом, чтобы все ежемесячные платежи при фиксированной процентной ставке были равными на весь кредитный период.

Таким образом, существенным условием для расчета процентов за пользование кредитом и распределения их в структуре аннуитетных платежей за весь период действия кредитного договора является срок кредитования. В зависимости от этого срока (изначально установленного договором) определяется размер равных аннуитетных платежей и, соответственно, размер процентов за пользование кредитом, входящих в состав каждого из таких платежей. При этом, чем более длительным является срок предоставления кредита, тем ниже размер каждого из аннуитетных платежей, но больше общая сумма процентов за весь период действия договора. Напротив, при максимально коротком сроке кредитования размер каждого из аннуитетных платежей устанавливается в предельном размере, но общая сумма процентов за весь период действия договора сокращается.

В данном случае, заключив кредитный договор на длительный срок, заемщик Г. по своему усмотрению получила возможность погашать задолженность перед банком меньшими по объему равными платежами. Вместе с тем, при расчете процентов за пользование кредитом (для каждого из аннуитетных платежей), учитывался изначально определенный договором длительный срок кредитования.

Судебная коллегия полагает, что порядок начисления процентов за пользование кредитом соответствовал условиям заключенного между сторонами кредитного договора.

Вместе с тем, судебная коллегия учитывает то обстоятельство, что Г. погасив кредит ранее установленного договором срока, реализовала свое право, предусмотренное абз. 2 п. 2 ст. 810 Гражданского кодекса Российской Федерации, на досрочный возврат займа, однако это не является основанием для перерасчета процентов, уплаченных в виде аннуитетных платежей за период времени, предшествующий дню возврата.

В силу ст. ст. 315, 408 Гражданского кодекса Российской Федерации досрочное исполнение обязательства является основанием прекращения обязательства, но не основанием для изменения условий договора.

Заявляя требования о возврате уплаченных во исполнение договора процентов за пользование кредитом, истица фактически требует изменения условий договора за период, предшествующий подаче заявления о досрочном погашении кредита.

Вместе с тем, в соответствии с положениями п. п. 3, 4 ст. 453 Гражданского кодекса Российской Федерации, в случае изменения или расторжения договора обязательства считаются измененными или прекращенными с момента заключения соглашения сторон об изменении или о расторжении договора, если иное не вытекает из соглашения или характера изменения договора, а при изменении или расторжении договора в судебном порядке - с момента вступления в законную силу решения суда об изменении или о расторжении договора.

Стороны не вправе требовать возвращения того, что было исполнено ими по обязательству до момента изменения или расторжения договора, если иное не установлено законом или соглашением сторон.

Такое соглашение при досрочном погашении истицей кредитной задолженности между сторонами достигнуто не было.

На основании изложенного, досрочное погашение заемщиком задолженности по кредитному договору, заключенному с условием погашения кредита аннуитетными платежами, не является основанием для перерасчета ранее уплаченных процентов ввиду отсутствия отыскиваемой переплаты.

При таких обстоятельствах, обязанность возврата полученных во исполнение договора сумм, у ответчика не возникла.

Следовательно, поскольку со стороны ответчика не было допущено нарушений кредитного договора, судебная коллегия полагает не подлежащими удовлетворению требования о взыскании неустойки, компенсации морального вреда и штрафа в соответствии с положениями Закона "О защите прав потребителей", поскольку нарушений прав потребителя судебной коллегией не установлено.

В статье 194 ГПК РФ указано, что решением является постановление суда первой инстанции, которым дело разрешается по существу.

Решение должно быть законным и обоснованным (часть 1 статьи 195 ГПК РФ).

В соответствии с разъяснениями, содержащимися в Постановлении Пленума Верховного Суда РФ N 23 от 19.12.2003 г. "О судебном решении", решение является законным в том случае, когда оно принято при точном соблюдении норм процессуального права и в полном соответствии с нормами материального права, которые подлежат применению к данному правоотношению, или основано на применении в необходимых случаях аналогии закона или аналогии права (часть 1 статьи 1, часть 3 статьи 11 ГПК РФ) (п. 2).

Решение является обоснованным тогда, когда имеющие значение для дела факты подтверждены исследованными судом доказательствами, удовлетворяющими требованиям закона об их относимости и допустимости, или обстоятельствами, не нуждающимися в доказывании (статьи 55, 59 - 61, 67 ГПК РФ), а также тогда, когда оно содержит исчерпывающие выводы суда, вытекающие из установленных фактов (п. 3).

Поскольку потребительский заем завоевывает все большую популярность среди населения, почти в каждом банке на территории Российской Федерации предлагают данный вид финансовых услуг.

А самым популярным видом погашения ссуды является аннуитетный платеж. Наивный потребитель, который не разбирается в тонкостях банковского дела или не внимательно читающий договор потребительского займа (а таких большинство) даже не догадывается о том, что при заключении финансовой сделки он уже обманут.

Банк его уже обсчитал, не только искусно завуалировав скрытую комиссию, но и при начислении процентов и установлении графика выплат долга, предложив выбрать такой популярный аннуитетный платеж.

«Рыбка» на крючкеА что такое аннуитетный платеж? Какой принцип его начисления? И почему такой популярный у банка и заемщиков? Давайте разбираться.

Аннуитетный вид погашения задолженности по ссуде отличается от других тем, что в начале срока погашения долга ежемесячные начисления процентов очень большие, и к концу периода выплаты снижаются до минимальных значений.

Но при этом номинальный ежемесячный платеж неизменен до конца срока выплаты. Конечно, заемщику очень удобно выплачивать долг равными платежами, размер которых можно спланировать в затратах будущего периода.

Но ему и в голову не приходит, что в начале периода погашения он только обогащает сам банк, а основной долг при этом уменьшается очень медленно. Рассмотрим этот вид начислений на простом примере: допустим, вы взяли потребительскую ссуду в банке в размере 100 рублей под 11,6% годовых, сроком на 12 месяцев.

График погашения задолженности и структура платежей по аннуитету выглядит так:

Особенность такого вида платежа в том, что в начале выплаты процент составляет 1,67, а к концу ее – только 0,15%. Тогда как тело займа увеличивается с минимального значения 7,60 рублей до максимального 9,11 рублей .

Если сопоставить этот расчет со взятым в заем, например, 1 миллионом рублей. то разница будет внушительной.

А теперь допустим, что ссуда досрочно погашена за 4 месяца, тогда в составе аннуитетного погашения окажется переплата по процентам.

Если бы сумма была погашена за 12 месяцев, то проценты за пользование займом были бы уплачены согласно условиям договора кредитования. Но так как произошла выплата за 4 месяца, то, исходя из вышеприведенных расчетов сумма переплаты составила 2,18 рублей. а из 1 000 000 рублей. взятого в ссуду, эта разница составит уже 2180 рублей. что весьма ощутимо.

Когда приходится требовать возврата процентов с банкаВ связи с тем, что при досрочном погашении займа, в составе выплаченных платежей по аннуитету уже заложены проценты за тот период, в котором заемщик не пользовался деньгами заимодавца, возникает юридическое право истребовать с банка переплаченную сумму.

Некоторые банки предупреждают исковые требования заемщиков в случае досрочного возврата задолженности по ссуде, оговаривая отдельным пунктом договора правомерность своих действий.

Взыскание банком процентов за пользование ссудой за тот период, когда заемщик не распоряжался деньгами заимодавца, является незаконным.

И если этот договор будет подписан заемщиком, то он не вправе будет впоследствии обратиться в суд с требованием возврата излишне переплаченных денег. Ведь своей подписью он согласился с условиями финансовой организации. Поэтому никакой суд не вынесет положительное решение в пользу истца.

Но если такого пункта в договоре нет, тогда и наступает законное право заемщика требовать от банка возврата излишне переплаченной суммы по процентам. Позиция Высшего арбитражного Суда, опираясь на требования нижеприведенной статьи 809 ГК РФ. также подтверждает законное право заемщика требовать возврата денег.

Пункт 4 статьи 809 Гражданского Кодекса Российской Федерации гласит:

Чтобы вернуть свои «кровные», необходимо обратиться в банк, в котором был заключен договор с просьбой вернуть переплаченные проценты за досрочное погашение кредита. Некоторые крупные банки, хоть и с неохотой, но возвращают незаконно взятые деньги.

Если в течение 10-ти дней со дня подачи письма-требования вы ответа не дождались или же по какой-то причине банк не хочет удовлетворить вашу просьбу, то время обращаться в суд.

В исковом заявлении необходимо указать:

Чтобы правильно провести все свои действия по досрочному погашению взятого потребительского займа, необходимо следовать определенному алгоритму, а именно:

Однако нужно учесть, что некоторые банки берут штраф (до 5000 рублей ) за досрочное погашение или предупреждают о невозможности в течение 3-х месяцев с момента начала действия договора досрочно его погасить, о чем в договоре прописывается отдельными пунктами.

Но, согласно пункта 12 Информационного письма ВАС от 13.09.2011 № 147, выдержка из которого предлагается ниже, банком запрещено устанавливать какие-либо штрафы за досрочное погашение займа.

Кроме того, следует иметь ввиду, что по существующему негласному правилу банков, такие заемщики заносятся в так называемый «черный список», поэтому наверняка получат отказ при следующем обращении за ссудой.

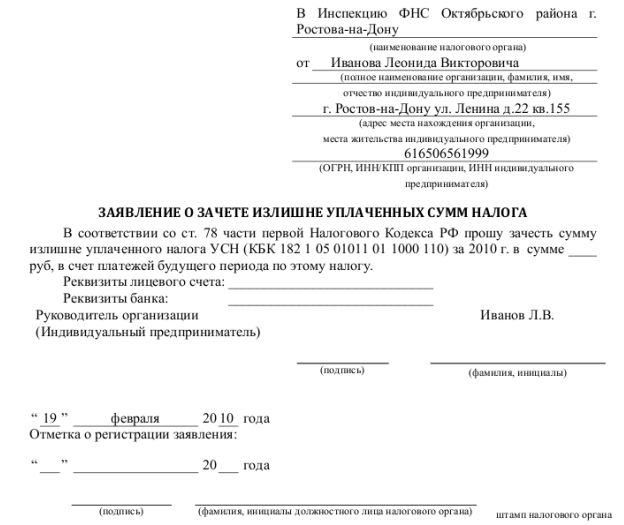

Судебная практикаСогласно ст. 10 Закона Рф «О защите прав потребителей» от 07.02.1992 года № 2300-1 заемщик вправе потребовать у банка сведения о механизме начисления процентов по займу. Проанализировав информацию и убедившись в нарушении своих прав, заемщик подает соответствующее заявление.

В заявлении он должен потребовать вернуть незаконно заимствованные банком его собственные средства (а теперь переплата будет правильно называться именно так). Не получив никакого ответа, истец обращается в судебную инстанцию.

Из обзора практики решения споров, в большинстве случаев, суд удовлетворяет иски заемщиков о возврате денежных средств, уплаченных по начисленным процентам в связи с условиями графика погашения задолженности по взятой ссуде.

Ведь плата осуществлялась в тот период, когда пользование займом уже прекратилось. Так, некий ИП обратился в суд с требованием возврата излишне уплаченных денег по процентам в связи с досрочным погашением ссуды.

Судом было установлено, что по условиям договора предприниматель должен был погашать заем путем ежемесячной платы в виде фиксированной суммы. В этих регулярных платежах в первую очередь учитывались проценты за полный срок пользования займом (аннуитет).

Через 7 месяцев заем был погашен досрочно, однако истец выплатил проценты даже за то время, за которое он заемными деньгами не пользовался, о чем и представил суду расчетные документы.

Банк-ответчик против иска возразил и отказался удовлетворять его требования. Однако, ссылаясь на ст. 809 ГК РФ, где четко прописано, что проценты являются платой за пользование ссудой и должны выплачиваться только за период фактического пользования деньгами, суд удовлетворил иск предпринимателя и обязал банк вернуть переплаченную сумму.

После обжалования банком решения суда в апелляционной инстанции – ВАС РФ согласился с решением суда первой инстанции и оставил его решение в силе.

Вердикт ВАС РФ только подтверждает высокий шанс (по оценкам юристов) выиграть аналогичные иски к банкам от заимополучателей, которые досрочно погасили ссуду по аннуитетному потребительскому займу.

Но при нарушении условий договора о предоставлении потребительской ссуды заемщиком у кредитора появится повод требовать возмещение убытков у заемщика, и в этом случае банк наверняка откажет в возмещении излишне уплаченных процентов.

А выгодно ли досрочно погашать займВ некоторых случаях, с точки зрения целесообразности, досрочно погашать ссуду совсем не выгодно для заемщика. Особенно, если до окончания срока выплаты остается несколько месяцев.

Например, некий гражданин взял в банке потребительский заем на сумму 100 тыс. руб под 22,0% годовых сроком на 1 год. Ежемесячно он должен платить 10166 рублей ((100 000х22,0/100%/12) +100000/12). За год он должен отдать банку 122 000 рублей .

Что такое потребительский кредит без обеспечения, читайте здесь .

Как оформить кредит с плохой кредитной историей, узнайте на этой странице .

Допустим, он решил погасить заем досрочно на 2 месяца. Тогда за десятый месяц ему нужно будет дополнительно внести оставшуюся сумму в размере 19696 рублей (взято из реального графика платежей по аннуитету). Теперь получается, что за десять месяцев гражданин выплатил банку сумму в размере 121356 рублей (10166х*10+19696).

С помощью несложных расчетов получается, что за десять месяцев ставка по займу получается 26,7% (121356х22/100000). Досрочно выплаченная ссуда ухудшила условия по собственному займу. Поэтому прежде, чем погашать досрочно заем на поздних сроках, стоит хорошо подумать и посчитать, выгодно ли это будет для заемщика?

Видео: Досрочное погашение аннуитетного кредита. Как вернуть излишне уплаченные проценты.Практика показывает, что большинство кредитов погашаются заранее, однако не многие знают, что излишне уплаченные проценты по досрочно погашенному кредиту можно вернуть. Это право заемщика выражает в своей позиции Высший арбитражный суд РФ.

Большинство кредитов выдаются с условием возврата равными платежами (обычно раз в месяц) в течение всего периода пользования заемными средствами. Это, так называемые, аннуитетные платежи, в которых проценты за весь срок пользования кредитом выплачиваются в первую очередь, а основной долг — во-вторую очередь, поэтому цифры сходятся только после полной выплаты кредита в установленный договором срок. В случае же досрочного погашения, а такое право есть у заемщика в силу ст. 810 ГК РФ, возникает переплата, на возврат которой заемщик может рассчитывать, о чем прямо говорится в Информационном Письме Президиума Высшего арбитражного суда РФ от 13.09.2011 N 147 «Обзор судебной практики разрешения споров, связанных с применением положений Гражданского Кодекса Российской Федерации о кредитном договоре». При этом самостоятельно подсчитать излишне уплаченные проценты будет непросто. В случае подачи судебного иска для этого может быть назначена специальная бухгалтерская экспертиза.

Заемщик вправе потребовать у банка на основании ст. 10 Закона РФ «О Защите прав потребителей» предоставления информации о том, каким образом были рассчитаны проценты. На основании полученной информации потребитель, если считает свое право нарушенным, вправе подать претензию в банк с требованием возврата ему переплаты по кредиту, который был погашен досрочно, установив срок удовлетворения такого требования. Обычно это 10 дней – срок, который Закон РФ «О Защите прав потребителей» устанавливает для удовлетворения требований, связанных с возвратом денег. При отказе банка потребитель вправе через суд потребовать взыскания суммы переплаты в его пользу, а вместе с ней и процентов за пользование денежными средствами, а также судебных издержек. По ходатайству истца для расчета сумм или проверки обоснованности расчета может быть привлечен специалист или назначена судебная экспертиза.

Некоторые банки вносят в кредитные договоры пункт о том, что проценты за пользование кредитом, уже уплаченные к моменту полного досрочного погашения, не возвращаются и не пересчитываются. Такой пункт договора, если заемщик физическое лицо, может быть признан судом недействительным на основании ст. 16 Закона РФ «О Защите прав потребителей», так как он ущемляет права потребителя по сравнению с законом — в частности, противоречит п. 2 ст. 809 ГК РФ.

Поэтому при наличии такого условия в договоре заемщик вправе подать претензию с требованием исключить его из договора. Заемщик-потребитель также вправе подать жалобу в Роспотребнадзор, приложив к ней копию договора, с просьбой привлечь банк к административной ответственности.

Если цель займа — предпринимательская деятельность, то отменить такой пункт договора можно на основании ст. 165 ГК РФ «Недействительность сделки, нарушающей требования закона или иного правового акта».

Шансы выиграть суд у банка и вернуть переплаченные проценты у заемщика достаточно высокие. Так в Консультационный центр обратился потребитель для составления искового заявления в суд о возврате части процентов за пользование кредитом, уплаченных им банку по досрочно погашенному кредитному договору. В этом договоре было условие об аннуитетных платежах. Суд удовлетворил исковое требование потребителя, так как по смыслу статьи 809 ГК РФ проценты, являющиеся платой за пользование заёмщиком суммой займа, подлежат уплате только за период с даты выдачи кредита и до даты его полного возврата. Взыскание процентов за период, в котором пользование суммой займа не осуществлялось, не может происходить по правилам названной нормы, так потребитель отсудил у банка 147 175 рублей в качестве излишне уплаченных процентов по кредиту, который был досрочно погашен. Суд также постановил взыскать в пользу потребителя проценты за пользование денежными средствами – 14 164 рубля.

Поэтому, перспективы выигрыша судебных исков о возврате излишне уплаченных процентов в связи с досрочным погашением кредита достаточно велики.

За подробной консультацией вы можете обратиться в консультационный центр по адресу: г. Чита, ул. Ленинградская,70 (вход со стороны ул. Бабушкина), 1 этаж, 116 кабинет, с 9.00 до 17.00 часов.

Выходной: суббота, воскресенье

Многие потребители считают, что взять определенную сумму на свои нужды в банке – это как повесить себе на шею тяжелый груз. В чем-то они и правы. Как показала практика, это доказывают выплаты заемщиками аннуитентных платежей по банковским кредитам. Банк может сжульничать не только при установлении комиссии, но и при начислении процентов по кредиту.

Многие потребители считают, что взять определенную сумму на свои нужды в банке – это как повесить себе на шею тяжелый груз. В чем-то они и правы. Как показала практика, это доказывают выплаты заемщиками аннуитентных платежей по банковским кредитам. Банк может сжульничать не только при установлении комиссии, но и при начислении процентов по кредиту.

Особенностью аннуитентного платежа является то, как осуществляется возврат банковских процентов или возврат процентов по кредиту. При погашении взятого долга заемщик сначала осуществляет возврат именно процентов, которые довольно большие, а потом уже долга, который он взял в банке. Получается, что когда он решает закрыть долг досрочно, может оказаться, что он выплатил уже существенную его часть, но его долг перед банком меньше не стал. На эту, уже уплаченную по кредиту, банк необоснованно обогатился.

Однако, немногие знают, что большую часть этих уже уплаченных процентов по кредиту можно вернуть. Это является правом заемщика, если тот выплачивает свой займ досрочно. Например, крупнейший банк страны – Сбербанк – осуществляет возврат излишне уплаченных процентов по кредиту без проблем. На данный момент Сбербанк не штрафует за досрочное погашение кредита и не устанавливает комиссии в таких случаях. Так же, как и многие другие банки, Сбербанк предоставляет возможность произвести частичное досрочное погашение по кредиту. Либо будут пересчитаны суммы платежей, либо график уплаты, но долг будет погашаться в меньший срок или на меньшую сумму, чем была изначально.

Высший арбитражный суд, ссылаясь на статью УК РФ, отмечает, что заемщик осуществляет уплату процентов только за пользование займом. Соответственно, проценты уплачиваются только за период с моменты выдачи займа до даты его полного погашения. Возврат банковских процентов за то время, что заемщик не пользовался фактически деньгами, не является законным.

Однако, существуют некоторые оговоркиСбербанк, например, не дает право погасить всю сумму займа в первый же месяц его пользования. К тому же, каждый из продуктов, которые предоставляет Сбербанк, имеет свои условия возврата по кредиту, где может быть расписано, что раньше назначенного срока вы не можете его погасить. Чаще всего, по крайней мере, в Сбербанке, речь идет о полном погашении долга и процентов по нему, поскольку частично вернуть кредит вы можете в любое время.

Потребитель понимает, что банк может его обсчитать, хотя многие и верят в то, что банк не может включить в сумму выданных денег скрытых процентов, но на какую сумму – определить не может. А сделать это и не сложно. Вам понадобится рассчитать величину начисленных процентов по кредиту к погашению процентов и посчитать то количество денег, которые пропорционально выплачиваются каждый месяц до полного погашения.

Например, по ипотечному кредиту на сумму 2 миллиона рублей, взятому на 20 лет, по ставке 13.75% заемщик должен выплатить банку процентов на 3,88 млн рублей (согласно онлайн-калькулятору «Сбербанк»). При досрочном погашении, например, по истечению трех лет, потребитель может осуществить возврат уплаченных 26% или 230 тыс.рублей от суммы всех платежей за 3 года.

Что касается возврата по ипотечному кредиту, здесь тоже есть свои особенности. Во-первых, чтобы сделать возврат уже уплаченных банковских процентов по ипотечному кредиту, заемщик должен быть устроен официально и платить страховые отчисления. Кроме того, такой потребитель может рассчитывать на возврат НДФЛ, который он уплатит по месту работы и возврат налога, рассчитываемого в зависимости от размера процентов по кредиту.

По ипотечному кредиту заемщик также может вернуть переплаченные деньги, только за счет работодателя. Для этого необходимо, чтобы такая схема действия была предусмотрена трудовым договором, займ должен быть целевым, т.е. взятым на определенные нужды, а также сотрудник должен выплачивать эти деньги сам, а вот работодатель уже возмещает сумму уплаченных процентов.

По ипотечному кредиту заемщик также может вернуть переплаченные деньги, только за счет работодателя. Для этого необходимо, чтобы такая схема действия была предусмотрена трудовым договором, займ должен быть целевым, т.е. взятым на определенные нужды, а также сотрудник должен выплачивать эти деньги сам, а вот работодатель уже возмещает сумму уплаченных процентов.

Работодателю это также выгодно, поскольку он имеет право уменьшить доходы на сумму этих выплат, освобождается от уплаты взносов в ФСС и уплаты НДФЛ.

Вернуть проценты можно даже по потребительскому кредиту.Для этого нужно подать заявление в филиал, где был оформлена сделка, или отправить его в центральный офис банка. Если же вы решили обратиться сразу в суд, заявление подаете в отделение по месту жительства и прилагаете к нему сумму, на которую вы хотите осуществить возврат денежных средств и оплату морального вреда. Сюда же вписываются расходы на юриста, если вы к нему обратились. Но срок таких заявлений – 3 года. Не спешите доводить дело до суда, крупнейшие банки страны - Сбербанк и ВТБ24. скорее всего, вернут вам переплату сразу.

А теперь о том, как же осуществить возврат переплаченных процентов по кредиту. Ниже будет представлен алгоритм действий

Следует отметить, что ваши действия зависят от вида кредита, но общая схема такая:

При дифференцированном способе выплаты процентов немного иной набор действий:

В обоих вариантах досрочное погашение предполагает закрытие суммы основного долга, проценты уже не выплачиваются. Перед тем, как гасить всю сумму или частично долг, узнайте, сколько вы остались должны банку. Например, через онлайн-сервисы, которые предоставляет всем своим клиентам Сбербанк.

Объем досрочного погашения различных видов кредитов в России довольно велик, особенно с учетом досрочного погашения средств по потребительскому кредитованию. И еще неизвестно, каких претензий к банкам больше: по возврату переплаченных процентов по кредиту или возврату средств за скрытые комиссии.