Рейтинг: 5.0/5.0 (1891 проголосовавших)

Рейтинг: 5.0/5.0 (1891 проголосовавших)Категория: Бланки/Образцы

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыИнн и кпп (русские по месту их нахождения, зарубежные по месту воплощения деятельности в рф) первичный (1) либо корректирующий (3). тщательно про единую облегченную налоговую декларацию в 2015 и 2016 годах. Если вам нужна юридическая консультация, советуем получить ее, задав вопрос в форме в правом нижнем углу.

Обе странички представляют только физические лица, не являющиеся персональными бизнесменами, при отсутствии у их инн (либо инн не указан по другим причинам). Единая облегченная налоговая декларация в 2016 году бланк и аннотация по наполнению подробная аннотация, как заполнить единую облегченную налоговую декларацию в 2016 году.

По нижеприведенной ссылке вы сможете скачать бланк единой облегченной налоговой декларации в формате.  Единая (облегченная) налоговая декларация за 9 мес, либо отчитываемся только за год.

Единая (облегченная) налоговая декларация за 9 мес, либо отчитываемся только за год.

Для налога, налоговый период по которому квартал, в соответственной ячейке (графа 3) указывается значение налогового периода 3. Удобство единой декларации для упрощенцев в том, что заполнить необходимо только одну страничку первую. Для организаций к единой (облегченной) налоговой декларации непременно сдается бухгалтерская отчетность баланс и отчет о прибылях и убытках.

Декларация заполняется налогоплательщиком, не считая раздела заполняется работником налогового органа. нужно подать уточненные декларации по отраженным в единой декларации налогам, номер корректировки при этом будет 1, т. Скачать и заполнить по эталону бланк декларации для ип и.

Синопской набережной) тел 7(812) самый полный и животрепещущий сборник документов(кодексы, законы, письма и пр.). В случае подписания документа доверенным лицом, кроме его фио и подписи, необходимо указать данные доверенности, на основании которой он действует. Бланк единой облегченной декларации, действующий в 2016 году (скачать.). Если к декларации прилагаются подтверждающие документы либо их копии указывается общее количество листов таких документов.

Ростислав Николаев

В соответствии с п. 5 ст. 174 НК РФ (в ред. с 01.01.2014) налогоплательщики обязаны представить в налоговые органы по месту своего учета налоговую декларацию по установленному формату в электронной форме по телекоммуникационным каналам.

Аделина Филиппова

У меня уполномоченная бухгалтерия, сдаю отчетность другим фирмам. Сдавайте через фирмы, как у меня. В нашем регионе сдача 1 декларации 80-150 руб. а зачем её отменять? ". Налоговый орган не вправе отказать в принятии налоговой.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Ростислав Николаев

На сайте налоговой скачайте прогу "Налогоплательщик ЮЛ" Делаете бухгалтерскую отчетность (форма 0710099) и единую упрощенную налоговую декларацию(форма1151085) включая туда налог НДС, на прибыль, имущество. Заходите на сайт пенсионного.

Аделина Филиппова

в "Консультанте+", "Кодекс" всё подробно расписано, написано. и есть графики сдачи отчетов. Очень полезная вещь для работы

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Ростислав Николаев

не единую упрощенную декларацию,а Декларацию по единому налогу на УСН -форма -1152017.

Аделина Филиппова

У вас УСН, в ней часть налогов заменяется, в частности НДС не платится и налог на прибыль. А единая упрощенная декларация подразумевает отчет по этим налогам. Вы не должны ее подавать. Если уж заполнять еще нулевку, то только по налогу.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Ростислав Николаев

По ОСНО при отсутствии деятельности ООО сдает следующие нулевые отчеты в налоговую инспекцию, включая все квартальные. 1. Баланс (с валютой баланса 10 т.р.) 2.Отчет о прибылях и убытках 3. Декларация по страховым взносам на обязательное.

Аделина Филиппова

Вы должны были сдаватьотчеты в ФСС, ПФ в налоговую единую декларацию, баланс, форму 2. ну и всякие справки если деятельности и движений по р\счету не было - то все правильно, единые декларации и баланс +2я форма за каждый квартал. ну и.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Ростислав Николаев

Статья 80. Налоговая декларация НК РФ п.2. Не подлежат представлению в налоговые органы налоговые декларации (расчеты) по тем налогам, по которым налогоплательщики освобождены от обязанности по их уплате в связи с применением специальных.

Аделина Филиппова

взять и написать в тетради а конкретнее никак нельзя. каждый подумал о своём. ст.80 УК РФ гласит: лицо, впервые совершившее преступление небольшой или средней тяжести. освобождается судом от наказания. родителям статью зачитай.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Единая упрощенная декларация подается не позднее 20-го числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами или календарным годом. При этом если подача декларации по конкретному налогу предусмотрена только по итогам календарного года (например, для плательщиков УСН), то единую декларацию ежеквартально сдавать не нужно. Штрафы за несвоевременную сдачу декларации: Если налог был уплачен – 1 000 рублей. Если налог не был уплачен – 5% суммы налога, подлежащей уплате на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1 000 рублей.

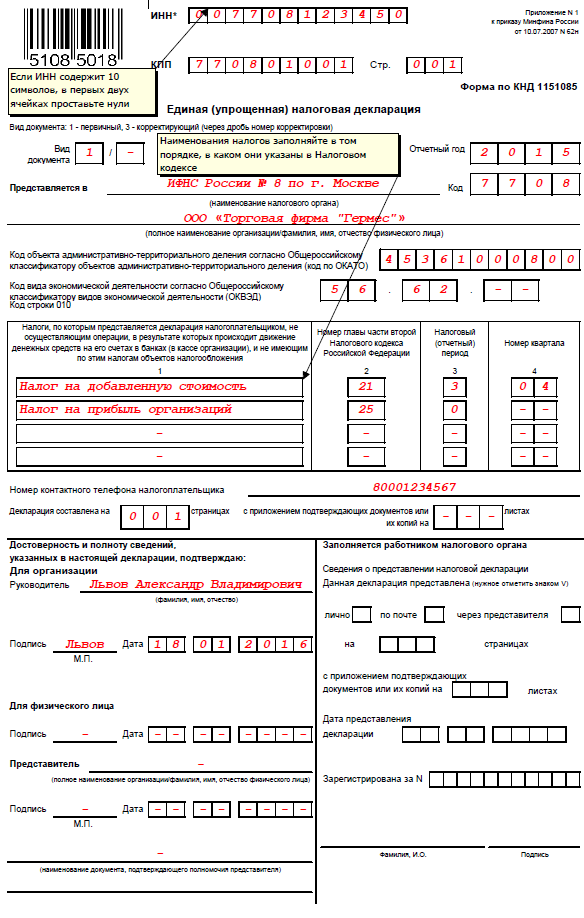

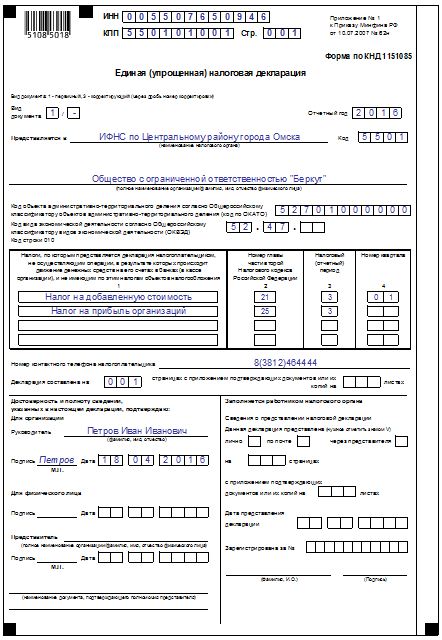

>>>>Образец единой декларации.

Образец единой упрощенной декларации для ИП Бланк декларации в 2016 году Единая упрощенная декларация, действующая в 2016 году (). Как заполнить С подробной инструкцией по заполнению единой упрощенной декларации вы можете ознакомиться на. Образец заполнения в 2016 году Ниже представлен образец заполнения единой упрощенной декларации для ИП, действующий в 2016 году: Пожалуйста, поделитесь, если статья была вам полезена:

Войти КомментироватьПредпросмотр Осталось символов: 1000 Форма входа Авторизация через аккаунты в соцсетях Анонимная авторизация Войти

Налоги и платежи

Таблица налогов исоответствующих имглав Налогового кодекса

Приложение 2. Таблица кодов документов, подтверждающих личность налогоплательщика

Штрафы занесвоевременную сдачу декларации

Скачать бланк единой упрощенной налоговой декларации

Схожие статьи по этой тематике

Информация полезна? Расскажите друзьям и коллегам

Марина, доброе утро. Код 52.11, включает в себя :

52.11.1 Розничная торговля в неспециализированных магазинах замороженными продуктами

52.11.2 Розничная торговля в неспециализированных магазинах незамороженными продуктами, включая напитки, и табачными изделиями

Каким видом деятельности Вы занимались, такой и указывайте, посмотрите какой код Вы регистрировали при подаче заявления на регистрацию ИП, они должны соответствовать.

Ведь в данном случае к движению денежных средств относятся и расходы организации.

Допустим, ООО «Огонек», находящееся на ОСНО, в 3-м квартале 2015 года не оказывало услуг, на расчетный счет и в кассу компании денежные средства не поступали. Имущества на балансе ООО «Огонек» не имеет. Однако в отчетном периоде оно оплачивало коммунальные платежи со своего расчетного счета, а также была начислена и выплачена заработная плата единственному сотруднику — руководителю. В данном случае ООО «Огонек» не имеет права подавать упрощенную налоговую декларацию в связи с тем, что движение денежных средств на расчетном счете происходило, несмотря на то что доходов в этом периоде не было.

так для первого корректирующего отчета указывается 3/1

Отчетный период, за который предоставляется отчетность.

Полное наименование ФНС, куда предоставляются данные, его код, состоит из 4х цифр, например, ИФНС №66 в г.Москве — 7766.

Полное наименование организации (Индивидуального предпринимателя) в соответствии с регистрационными документами, без сокращения.

Далее в графе ОКАТО необходимо записывать код ОКТМО, согласно изменениям с 1 января 2014 года. Записывать начинаем сначала, если до конца поля еще есть не заполненные ячейки проставляем нули.

Указывается название налога.

Далее указывается глава налогового кодекса, соответствующая указанному налогу, при этом налоги нужно указываться в соответствии с очередностью глав НК.

утверждении форм документов, используемых при постановке на учет и снятии

с учета российских организаций и физических лиц" (зарегистрирован в

Минюсте России 27 декабря 2006 г. регистрационный N 8683; "Бюллетень

нормативных актов федеральных органов исполнительной власти", N 6, 5

февраля 2007 г.; "Российская газета", N 4, 12 января 2007 г.) (далее -

приказ ФНС России от 1 декабря 2006 г. N САЭ-3-09/826@).

Для иностранной организации указывается:

ИНН и КПП иностранной организации по месту осуществления

деятельности в Российской Федерации - на основании Свидетельства о

постановке на учет в налоговом органе по форме N 2401ИМД или

Информационного письма об учете в налоговом органе отделения иностранной

организации по форме N 2201 И, утвержденных приказом МНС России от 7

БЛАНК ЕДИНОЙ (УПРОЩЕННОЙ) НАЛОГОВОЙ ДЕКЛАРАЦИИ

Единая (упрощенная) налоговая декларация утверждена Приказом Минфина РФ от 10 июля 2007 г. № 62н

Единая (упрощенная) налоговая декларация (далее - декларация) представляется лицами, признаваемыми налогоплательщиками по одному или нескольким налогам, не осуществляющими операции, в результате которых происходит движение денежных средств на их счетах в банках (в кассе организации), и не имеющими по этим налогам объектов налогообложения (далее - налогоплательщики), по данным налогам.

Единая (упрощенная) налоговая декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица.

Единая (упрощенная) налоговая декларация представляется не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом.

Единая упрощенная налоговая декларация – это документ финансовой отчетности, который подается в налоговую службу субъектами, являющимися налогоплательщиками по нескольким налогам, которые не осуществляли операции в отчетном периоде, повлекшие за собой движение средств на их банковских счетах (кассах) и не имеющие объектов налогообложения по этим налогам. Иными словами единая налоговая декларация предназначена для подачи сводной информации по нулевым декларациям налогоплательщика. Форма декларации унифицирована, утверждена и имеет форму по КНД 1151085. Порядок представления декларации регулируется п.2 ст.

Отчётные документы ИП и ООО

УСН.Форма по КНД 1152017 (). Скачать .

ЕНВД. Форма поКНД 1152016 (). Скачать .

ЕСХН.Форма поКНД 1151059 (). Скачать .

ОСНО. (PDF), (PDF), (PDF).

Книга учёта доходов и расходов (КУДиР)

КУДиР на примере УСН.

Отчётность за работников

3) Среднесписочная численность работников. Скачать .

4) Страховые взносы за работников: в Пенсионный фонд () и в ФСС ().

5) Новая отчётностьв ПРФ за работников в 2016 году.

Форма ЕУНД не отличается значительно от привычных деклараций по различным налогам. Поэтому особых сложностей при её заполнении возникнуть не должно. А при появлении затруднений в сети интернет всегда можно найти образец заполнения такой отчетной формы для индивидуальных предпринимателей.

Форма ЕУНД не отличается значительно от привычных деклараций по различным налогам. Поэтому особых сложностей при её заполнении возникнуть не должно. А при появлении затруднений в сети интернет всегда можно найти образец заполнения такой отчетной формы для индивидуальных предпринимателей.

Здесь важно правильно обозначить отчетный период – квартал, с обозначением его порядкового номера. Заполняется только первая страница декларации, так как вторая страница предназначена для физических лиц, не являющихся индивидуальными предпринимателями и не имеющим ИНН. На этом вопросы, как заполнить ЕУНД, могут быть исчерпаны, так как иных сведений, кроме обозначенных выше, а также стандартных сведений о предпринимателе вносить в неё не требуется

Когда и как сдаватьСитуация, когда сдается ЕУНД, однозначно определена законодательством – отсутствие движения по счетам предпринимателя, а также по его кассе, то есть в случае приостановления деятельности. Законодательство не содержит каких-либо ограничений по количеству представлений данной формы, например, предприниматель вправе подавать её на протяжении нескольких отчетных периодов.

Появление же в доходах любой суммы лишает предпринимателя права на подачу единой упрощенной налоговой декларации.

Также стоит обратить внимание и на возможность чередования сдачи отчетности. Например, если в первом квартале предприниматель вел деятельность и получал денежные средства, то он должен сдать квартальный отчет по НДС.

Во втором квартале деятельность им не велась, и никакого движения денежных средств у него не было, то здесь он вправе заполнить и подать в ИФНС бланк единой упрощенной налоговой декларации.

Если же в следующем квартале он возобновит свою работу и начнется поступление денежных средств либо их расход, то он должен подавать обычную декларацию по НДС .

Способы сдачиПорядок сдачи упрощенной декларации ничем не отличается от представления обычной налоговой отчетности и возможен следующими способами:

личная подача предпринимателем в районную инспекцию налоговой службы;

личная подача предпринимателем в районную инспекцию налоговой службы;Декларация предоставляется не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом. Например, единая упрощенная декларация за первый квартал 2016 года должна быть подана до 20 апреля этого года.

Как было отмечено выше, главной причиной для подачи данной декларации является отсутствие движения по счетам и кассе ИП. Многие не совсем верно это истолковывают – как отсутствие прибыли за отчетный период. На самом деле данная декларация может быть представлена только в том случае, если у предпринимателя отсутствовали не только доходы, но и расходы, то есть в ситуации полной приостановки бизнеса.

На практике такие ситуации возникают очень редко, так как даже приостановка бизнеса иногда требует определенных расходов, например, по аренде помещения, выплате кредитов и т. д. Возможно, поэтому количество предпринимателей, кто сдает ЕУНД, на сегодняшний день невелико. Немного их и потому, что целесообразно представлять данную декларацию налогоплательщикам, находящимся на общей системе налогообложения. таких в среде ИП не очень много. Тем не менее, возможность сдачи упрощенной декларации у ИП имеется, и они должны знать об этом.

Изменений в 2016 году по сравнению с 2015 годом относительно способов подачи и требований к заполнению единой упрощенной налоговой декларации не произошло.

Упрощенная декларация для ИП: ВидеоИз статьи вы узнаете :

В 2016 году вы можете сдать декларацию за 2015 год по старой или новой форме. Об этом ФНС сообщила на своем сайте.

Бланки отличаются друг от друга мало. На новом бланке добавлено поле для указания льготной ставки по УСН для объекта доходы и новый подраздел для заполнения плательщиками торгового сбора.

Вся отчетность УСН за 3 квартал 2016 года: Сроки сдачи декларации по УСН за 2015 год ИП и ЮЛДекларацию по единому налогу за 2015 год организации на УСН должны представить не позднее 31 марта 2016 года, а предприниматели — не позднее 2 мая 2016 года (п. 1 ст. 346.23 НК РФ).

За отчетные периоды (поквартально) «упрощенцы» расчеты по УСН не подают, а отчитываются только по итогам года. Организации представляют налоговую декларацию в ИФНС по месту своего нахождения. Предприниматели — по месту жительства.

Способы сдачи декларации по УСН в 2016 годуДекларацию можно сдать тремя способами: лично (или через представителя), по почте, через телекоммуникационные каналы связи. Заметим: обязанности отчитываться электронно по УСН нет. Вы можете делать это только добровольно (ст. 80 НК РФ). Так что выбирайте любой удобный для вас способ сдачи отчетности из перечисленных.

Состав декларации по УСН за 2015 годОтметим, что ФНС планирует внести небольшие изменения в декларацию по УСН. связанные с введением торгового сбора и установления пониженных ставок по объекту доходы. Но в любом случае эти изменения будут носить точечный характер и никак не повлияют на общие правила заполнения декларации. Поэтому можете смело применять статью, но с учетом того, что декларацию по УСН может немного поменяться. А мы как только изменения в декларацию будут внесены, добавим соответствующую информацию.

Рассмотрим правила заполнения бланка декларации по УСН. Также приведем пример заполнения формы.

Всего в составе декларации пять разделов. При этом нужно сдавать только те разделы, которые заполнены.

Декларацию можно заполнить на компьютере и распечатать на принтере. Если такой возможности нет, вписывают значения в бумажный вариант декларации ручкой с чернилами синего, фиолетового или черного цвета.

В каждом поле декларации можно указать один показатель. Значения отражают в целых рублях (копейки убирают по правилам округления). Текстовые поля заполняют заглавными печатными символами, а печать знаков выполняют шрифтом Courier New высотой 16—18 пунктов. Если какой-то показатель отсутствует, ставят прочерк.

Все значения необходимо вписывать начиная с первой (левой) ячейки. Если же ячеек больше, чем символов в показателе, то в оставшихся пустых ячейках с правой стороны поля (строки) проставляют прочерки.

Каждую страницу нужно пронумеровать и указать на ней ИНН и КПП налогоплательщика. ИНН организации следует вписывать с первой (левой) ячейки, а в последних двух ячейках проставить прочерки. Заполнение основных разделов рассмотрим в последующих разделах.

Как за полнить декларацию по УСН за 2015 год по новой форме, примеры смотрите в книге Годовой отчет 2015: Титульный лист декларации по УСНВ первой ячейке поля «Номер корректировки» ставят 0 (две следующие ячейки прочеркивают), если документ первичный. Если представляется «уточненка», в поле вписывают номер, показывающий, какая это по счету корректирующая декларация (например, 1--, 2-- и т. д.).

Поле «Налоговый период» заполняют согласно приложению № 1 к Порядку заполнения декларации. И по окончании года здесь ставят код 34.

В поля «Отчетный год» и «Представляется в налоговый орган (код)» заносят соответствующие цифры.

В поле «по месту нахождения (учета) (код)» организации вписывают код 210, а индивидуальные предприниматели — код 120 (приложение № 2 к Порядку заполнения декларации).

Далее организации указывают полное наименование, а индивидуальные предприниматели — ФИО построчно. Записи делают без сокращений заглавными буквами.

Затем следует записать код вида экономической деятельности.

Два следующих поля заполняют те, кто представляет декларацию за реорганизованную организацию. Тогда указывают код формы реорганизации (ликвидации) в соответствии с приложением № 3 к Порядку заполнения декларации. И ИНН/КПП реорганизованной организации в соответствии с пунктом 2.10 Порядка заполнения декларации.

Все плательщики указывают номер контактного телефона, количество страниц, на которых составлена декларация, и приложенных к ней документов (например, если форму сдает представитель налогоплательщика, в их число включается доверенность).

Если достоверность и полноту сведений подтверждает руководитель организации или индивидуальный предприниматель, то в соответствующей ячейке ставят 1, а если представитель налогоплательщика — 2.

При сдаче декларации руководителем организации нужно указать его ФИО построчно, поставить подпись, печать и дату. Если декларацию представляет предприниматель, достаточно только подписи и даты. ФИО бизнесмена не указывается, так как оно уже указано выше в поле «(налогоплательщик)». В случае подачи декларации представителем налогоплательщика — физическим лицом в соответствующих полях записывают его ФИО построчно, реквизиты доверенности и дату подписания декларации. Представитель должен расписаться. Если декларацию сдает представитель налогоплательщика — юридическое лицо, указывают реквизиты документа, подтверждающего полномочия, дату подписания, ФИО гражданина, уполномоченного удостоверять достоверность и полноту сведений, отраженных в декларации, построчно. Он же должен подписать декларацию. Наименование представителя налогоплательщика — юридического лица следует записать в соответствующих ячейках.

Помимо подписи на титульном листе, заверьте подписью первые разделы, а также проставьте там дату заполнения декларации. Разделы подписывает лицо, которое расписалось на титульном листе декларации, то есть сам налогоплательщик или его представитель.

Если декларацию в налоговый орган сдает представитель налогоплательщика, то к декларации нужно приложить копию документа, подтверждающего его полномочия (копию доверенности).

Раздел на титульном листе, отведенный для работников налогового органа, налогоплательщик не заполняет.

Раздел 1.1 декларации по УСНРаздел заполняют лишь плательщики на УСН с объектом доходы. В нем указывается сумма налога (авансов по налогу), подлежащая уплате в бюджет или уменьшению. Заполняется раздел на основании показателей раздела 2.1, о котором мы еще поговорим далее.

Условно раздел можно разделить на четыре блока. В первых трех отражаются данные по авансам, подлежащим уплате (уменьшению) в течение года. В последнем указываются данные по сумме, получившейся к доплате или уменьшению по итогам года.

В каждом блоке первое место отведено для указания кода по ОКТМО по месту нахождения организации (по месту жительства индивидуального предпринимателя). Это строки 010, 030, 060 и 090. При этом строка 010 заполняется в обязательном порядке, а строки 030, 060 и 090 — только если в течение года вы меняли место нахождения (место жительства). Если место постановки на учет в налоговом органе не менялось, по строкам 030, 060 и 090 проставляются прочерки.

Теперь что касается строк, где указывают непосредственно суммы налога. Первая такая строка — 020. В ней отражают сумму авансового платежа по налогу, которая подлежала уплате за I квартал отчетного года. То есть по сроку не позднее 25 апреля отчетного года. Значение показателя определяется так: сумма исчисленного авансового платежа по налогу за I квартал (строка 130 раздела 2.1) минус налоговый вычет (строка 140 раздела 2.1). Напомним, вычет при УСН формируют уплаченные в отчетном периоде (в пределах исчисленных сумм) страховые взносы, выплаченные работникам больничные пособия и платежи по договорам добровольного личного страхования (п. 3.1 ст. 346.21 НК РФ).

Авансовый платеж, подлежащий уплате по итогам полугодия (по сроку 25 июля очетного года), укажите в строке 040. Показатель считают так: сумма исчисленного аванса по налогу за полугодие (строка 131 раздела 2.1) минус налоговый вычет за этот период (строка 141 раздела 2.1) минус сумма аванса к уплате за I квартал (строка 020). Заметьте: результат указывают по строке 040, только если он больше или равен нулю. Если значение отрицательное, то со знаком «плюс» занесите его в строку 050. А в строке 040 ставьте прочерки. Таким образом вы покажете сумму авансов к уменьшению по итогам полугодия.

Для авансового платежа за 9 месяцев (по сроку 25 октября отчетного года) предназначена строка 070. Расчет в этом случае такой: сумма исчисленного авансового платежа за 9 месяцев (строка 132 раздела 2.1) минус налоговый вычет за этот период (строка 142 раздела 2.1) минус суммы авансов к уплате за I квартал (строка 020) и полугодие (строка 040). Полученный результат указывают по строке 070, если он больше или равен нулю. Если значение отрицательное, то со знаком «плюс» вы заносите его в строку 080. А в строке 070 ставите прочерки. Таким образом вы покажете сумму авансов к уменьшению за 9 месяцев. Обратите внимание: в расчет также предлагается включать значение из строки 050, если таковая заполнена.

И последние две строки раздела 1.1 — для того, чтобы показать итог на конец года. А именно: строка 100 — для суммы налога к доплате, строка 110 — для суммы налога к уменьшению. То есть на тот случай, если авансы вы переплатили. Чтобы заполнить данный блок, сделайте следующее действие: сумма исчисленного налога за год (строка 133 раздела 2.1) минус налоговый вычет за год (строка 143 раздела 2.1) минус все авансовые платежи к уплате (сумма строк 020, 040 и 070). Полученный показатель, если он больше или равен нулю, укажите по строке 100. Если значение отрицательное — занесите его в строку 110. Заметим, что если есть авансы к уменьшению (то есть заполнены строки 050 или 080), то предлагается учесть и их.

Раздел 1.2 декларации по УСНЭтот раздел заполняют только «упрощенцы» с объектом налогообложения доходы минус расходы. Поэтому «доходники» могут сразу переходить к разделу 2.1.

Итак, в разделе 1.2 указывают сумму единого налога (авансовых платежей по нему), подлежащую уплате в бюджет или уменьшению, а также сумму минимального налога. Заполняется раздел на основании раздела 2.2 — о нем мы поговорим в свое время.

Условно раздел можно разделить на пять блоков. В первых трех отражаются данные по авансам, подлежащим уплате (уменьшению) в течение года. В четвертом указываются данные по сумме, получившейся к доплате или уменьшению по итогам года. И последний — для отражения минимального налога.

В четырех первых блоках первое место отведено для указания кода по ОКТМО по месту нахождения фирмы (по месту жительства предпринимателя). Это строки 010, 030, 060 и 090. При этом строка 010 заполняется обязательно, а строки 030, 060 и 090 — только если в течение года вы меняли место нахождения (место жительства). Если место постановки на налоговый учет не менялось, в строках 030, 060 и 090 поставьте прочерки.

Теперь что касается строк, где указывают непосредственно суммы налога. Первая такая строка — 020. В ней отражают сумму аванса за I квартал (по сроку 25 апреля отчетного года). Значение возьмите из строки 270 раздела 2.2.

Авансовый платеж, который подлежал уплате по итогам полугодия (по сроку 25 июля очетного года), укажите в строке 040. Показатель считают так: сумма исчисленного авансового платежа по налогу за полугодие (строка 271 раздела 2.2) минус сумма авансового платежа к уплате за I квартал (строка 020). Заметьте: полученный результат указывают по строке 040, только если он больше или равен нулю. Если значение отрицательное, то со знаком «плюс» вы заносите его в строку 050. А в строке 040 ставите прочерки. Таким образом вы покажете сумму авансов к уменьшению по итогам полугодия.

Для авансового платежа за 9 месяцев (по сроку уплаты 25 октября отчетного года) предназначена строка 070. Расчет в этом случае такой: сумма исчисленного аванса за 9 месяцев (строка 272 раздела 2.2) минус сумма авансов к уплате за I квартал (строка 020) и полугодие (строка 040). Полученный результат указывают по строке 070, если он больше или равен нулю. Если значение отрицательное, то со знаком «плюс» занесите его в строку 080. А в строке 070 ставьте прочерки. Таким образом вы покажете сумму авансов к уменьшению за 9 месяцев. Внимание: в расчет также предлагается включать значение из строки 050, если таковая у вас заполнена.

Чтобы заполнить предпоследний блок раздела 1.2, вычислите значение по формуле: сумма исчисленного налога за год (строки 273 раздела 2.2) минус все авансовые платежи к уплате (сумма строк 020, 040 и 070). Полученное значение указывают по строке 100, если оно больше или равно нулю, а также при условии, что значение из строки 273 раздела 2.2 больше показателя, отраженного по строке 280 раздела 2.2. Или равно ему. Имеется в виду то, что единый налог за год должен быть больше минимального или хотя бы требуется, чтобы эти показатели были равны. Если последнее условие соблюдается, но значение вышло отрицательным, то тогда его заносят в строку 110. Заметим, что если есть авансы к уменьшению (строки 050 и 080), то предлагается учесть и их.

Если минимальный налог (строка 280 раздела 2.2) больше единого (строка 273 раздела 2.2), то в последней строке раздела 1.2 (120) указывается сумма минимального налога, подлежащая уплате. То есть сумма такого налога, скорректированная на авансовые платежи. Так, если сумма исчисленного минимального налога (строка 280 раздела 2.2) превышает сумму авансовых платежей за год, то указывается разница между минимальным налогом и авансами. Если же авансов больше, то в строке 120 ставится прочерк. А разницу между авансами и минимальным налогом заносят в строку 110.

Раздел 2.1 декларации по УСНДанный раздел, как и раздел 1.1, предназначен для «упрощенцев» с объектом налогообложения доходы. И первым делом здесь нужно заполнить строку 102. Отчитываясь за организацию, поставьте в данной строке 1. Если отчет подаете за предпринимателя — все зависит от того, производил ли он какие-либо выплаты физлицам. При положительном ответе ставьте, как и организации, цифру 1, иначе — цифру 2.

Далее идут четыре строки (110, 111, 112 и 113), в которых отражают сумму доходов по отчетным периодам и году нарастающим итогом. То есть это непосредственно ваша налоговая база. Умножив значение каждой такой строки на ставку налога — 6% (строка 120), вы получите сумму исчисленного налога (авансов) по каждому отчетному периоду и всему году. Полученные результаты укажите по строкам 130, 131, 132 и 133 соответственно.

Исчисленный налог вы корректируете на налоговый вычет. Поэтому последние строки раздела 2.1 (140, 141, 142 и 143) — как раз для сумм, которые согласно пункту 3.1 статьи 346.21 НК РФ уменьшают ваш налог. Суммы вычета укажите по отчетным периодам и году также нарастающим итогом.

Суммы исчисленного налога и суммы налогового вычета, отраженные в этом разделе, пригодятся вам для заполнения раздела 1.1.

Раздел 2.2 декларации по УСНДанный раздел, как и раздел 1.2, — для «упрощенцев», учитывающих в налоговом учете при УСН не только доходы, но и расходы. Заполнение листа начните со строк 210, 211, 212 и 213. В них отражают сумму полученных доходов по отчетным периодам и году нарастающим итогом. Затем идут строки для расходов (220, 221, 222 и 223). Данные указываются также по отчетным периодам и году нарастающим итогом. Заметьте: в состав расходов вы имеете право включить разницу между суммой уплаченного минимального налога и уммой налога, исчисленной в общем порядке, полученную за предыдущий период. А если свою налоговую базу вы уменьшаете на сумма убытка, полученного в предыдущий год (годы), то укажите величину убытка по строке 230. Обратите внимание: доходы за год для этого должны превышать ваши годовые расходы.

Далее рассчитайте налоговую базу. Для этого по отчетным периодам — I квартал, полугодие и 9 месяцев — из суммы доходов (строки 210, 211 и 212) вычтите сумму расходов (строки 220, 221 и 222 соответственно). Положительные результаты (больше нуля) укажите по строкам 240, 241 и 242, отрицательные — по строкам 250, 251 и 252 соответственно. А чтобы посчитать налоговую базу по году, потребуется следующий расчет: доходы за год (строка 213) минус расходы за год (строка 223) минус прошлогодние убытки (строка 230). Если полученное значение больше нуля или равно нулю, занесите его в строку 243. В обратной ситуации нужна строка 253. При этом сумма убытка в расчете не участвует.

По строкам 260, 261, 262 и 263 укажите применяемую ставку налога по отчетным периодам и году. Это либо 15%, либо значение в пределах от 5 до 15% (в случае, если пониженная ставка налога установлена в вашем регионе законом субъекта РФ).

Умножив значение налоговой базы по каждому отчетному периоду и всему году на применяемую в конкретном периоде ставку налога, вы получите сумму исчисленных авансов и самого налога. Результаты расчета укажите по строкам 270, 271, 272 и 273. Если за какой-то период вы получили убыток, то ставьте в указанных строках прочерки.

И остается последняя строка раздела 2.2 — 280. В ней отражают сумму исчисленного за год минимального налога. Значение определите так: доходы за год (строка 213) умножьте на 1%. Данную строку заполните в любом случае, даже если на уплату минимального налога по итогам года вы не выходите.

Раздел 3 декларации по УСНПоследний раздел декларации по УСН — это отчет о целевом использовании имущества, работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования. Раздел справочный, составляют его налогоплательщики, получившие средства, указанные в пунктах 1 и 2 статьи 251 НК РФ. При этом в отчет не включаются суммы в виде субсидий автономным учреждениям.

Наименования и коды полученных средств целевого назначения приведены в приложении № 5 к Порядку заполнения декларации и указываются в графе 1.

Сначала в отчет переносят данные предыдущего года по полученным, но не использованным средствам, срок использования которых не истек, а также по которым не имеется срока использования. При этом в графе 2 указывают дату поступления средств на счета или в кассу налогоплательщика либо дату получения имущества (работ, услуг), имеющих срок использования, а в графе 3 — размер средств, срок использования которых в предыдущем году не истек, а также неиспользованных средств, не имеющих срока использования, отраженных в графе 6 отчета за предыдущий год. Далее в отчете приводят данные о средствах, полученных в том году, за который составляется декларация.

Графы 2 и 5 заполняют благотворительные и некоммерческие организации при получении целевого финансирования и целевых поступлений, предоставленных с указанием срока использования, и коммерческие фирмы, получившие целевое финансирование согласно пункту 1 статьи 251 НК РФ также с установленным сроком использования.

Заметьте: суммы, указанные в отчете в графе 7, должны быть включены в состав внереализационных доходов в момент, когда вы фактически использовали их не по целевому назначению (нарушили условия их получения) (п. 14 ст. 250 НК РФ).

При получении целевых средств, соответствующих кодам с 010 по 112, необходимо учесть, что к средствам целевого финансирования относится имущество, полученное и использованное по назначению, определенному лицом — источником целевого финансирования. Кроме того, напомним, что налогоплательщики, получившие целевое финансирование, обязаны вести раздельный учет доходов и расходов, полученных (произведенных) в рамках такого финансирования. Иначе указанные средства рассматриваются как подлежащие налогообложению с даты их получения (подп. 14 п. 1 ст. 251 НК РФ).

По коду 010 указывают целевые средства, соответствующие определению понятия «гранты», приведенному в подпункте 14 пункта 1 статьи 251 НК РФ.

При получении целевых средств, соответствующих кодам с 120 по 324, фирмы-получатели обязаны вести отдельный учет доходов (расходов), полученных (произведенных) в рамках таких поступлений (абз. 1 п. 2 ст. 251 НК РФ). При отсутствии раздельного учета у некоммерческих компаний, получивших целевые поступления, указанные средства рассматриваются как налогооблагаемые с даты их получения.

По строке «Итого по отчету» указывают итоговые суммы по соответствующим графам 3, 4, 6 и 7 раздела 3.

Пример заполнения налоговой декларации по УСН Декларация УСН 2016 скачать скачать бланкПриведем пример заполнения основных листов декларации по упрощенной системе налогообложения по новой форме в отношении каждого объекта налогообложения. Также повторим, что в Порядке заполнения декларации четко не сказано, нужно ли представлять только заполненные, свои разделы или все, с прочерками. Лучше данный момент уточните в налоговой инспекции, если ранее не появятся разъяснения ФНС.

ПРИМЕР. Заполнение налоговой декларации по УСНСитуация 1. УСН с объектом доходы. ООО «Свема» применяет упрощенную систему с объектом налогообложения доходы. Налогооблагаемые доходы за 2015 год нарастающим итогом составили:

Сумма начисленных страховых взносов, уплаченных в 2015 году, равна:

Других сумм, которые можно включить в налоговый вычет, за 2015 год у общества нет.

Декларацию представляет в ИФНС по доверенности бухгалтер.

Основные листы декларации по УСН бухгалтер заполнил так, как показано ниже.